Banki centralne nie chcą powtórzyć czarnego scenariusza z lat 70.

Lata siedemdziesiąte w Stanach Zjednoczonych oznaczały stagflację i odejście od myśli Keynesa na rzecz Monetaryzmu. Tamten okres w historii ekonomii pod wieloma względami przypomina sytuację, z którą banki centralne muszą mierzyć się dzisiaj, próbując uniknąć powtórzenia błędów sprzed dekad.

Aktualna sytuacja gospodarcza, a lata 1970-1980

Punktem wspólnym aktualnego kontekstu gospodarczego i sytuacji z lat siedemdziesiątych ubiegłego wieku jest fakt, iż dodatkowe wzrosty cen mają miejsce niemal w najgorszym możliwym momencie.

W 2022 roku znajdujemy się w punkcie, w którym światowa gospodarka ma problem z inflacją wykwitłą w pandemii COVID-19, będącej czasem luźnej polityki monetarnej, masowego zwiększania podaży pieniądza i przerwanych łańcuchów dostaw.

Następnym problemem jest europejski kryzys energetyczny, podsycany przez wojnę na Ukrainie.

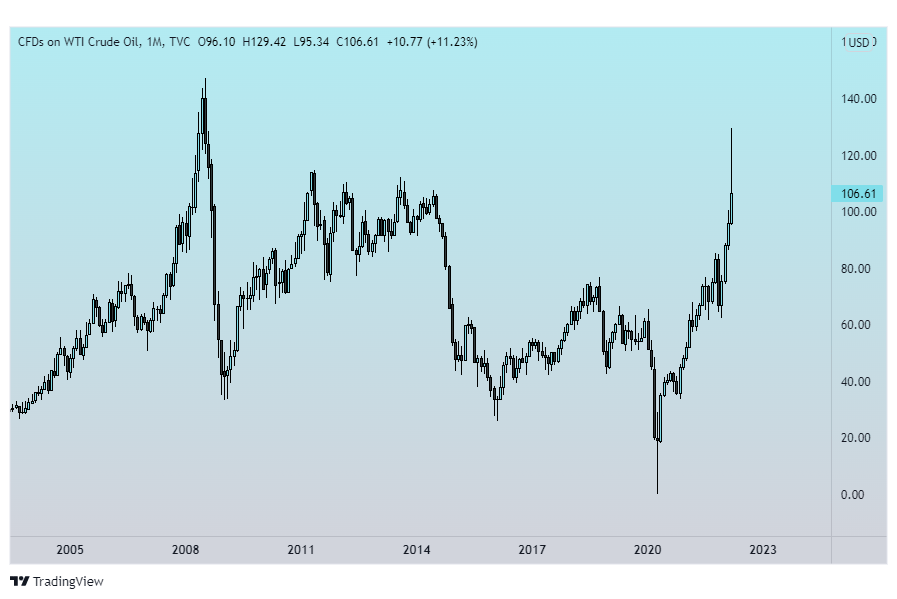

Do największych eksporterów surowców, włączając w to nawozy, nikiel, ropę naftową czy pszenicę, należy Rosja, od której Europa w znacznym stopniu jest uzależniona energetycznie. Od agresji 24 lutego, cena „czarnego złota” podskoczyła niemal do 130 dolarów za baryłkę.

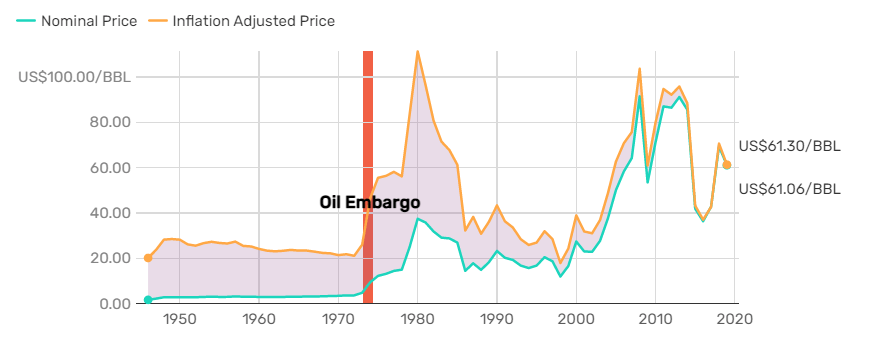

Dla porównania, lata 1970-1980 to, obok kryzysu energetycznego, doświadczane z opóźnieniem, efekty pompowania pieniędzy w amerykańską gospodarkę w poprzedniej dekadzie i spadek siły nabywczej dolara, wywołany m.in. upadkiem systemu z Bretton Woods i odejściem od standardu złota.

Upadek keynesizmu

W latach siedemdziesiątych popularna wówczas myśl Johna Maynarda Keynesa zakładała negatywną korelację inflacji z bezrobociem i pozytywną ze wzrostem gospodarczym.

Rosnące ceny energii, związane m.in. z nałożeniem embargo OPEC na ropę naftową w roku 1973, miały więc przyczynić się do rozkwitu ekonomicznego. Zamiast niego, nastąpiła stagflacja, która była sporym zaskoczeniem dla analityków głównego nurtu.

W roku 1980 inflacja mierzona za pomocą indeksu Consumer Price Index osiągnęła średnią na poziomie 13.5%. Jednocześnie, wzrost gospodarczy był nierówny, a stopa bezrobocia wysoka. Wcześniej, Ameryka dwukrotnie znajdowała się w recesji – w latach 1969-1970 i 1973-1975.

FED nie chce powtórzyć błędu sprzed lat

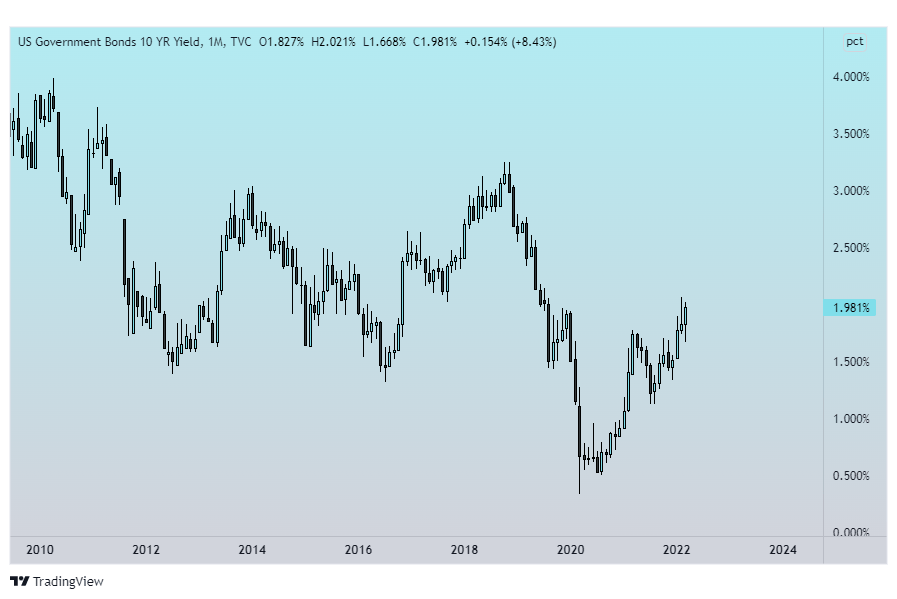

W Stanach Zjednoczonych Rezerwa Federalna zmuszona była nieco skorygować swoją politykę w kontekście sytuacji na Ukrainie, jednak środowisko inwestorów wciąż spodziewa się w tym roku sześciu podwyżek stóp procentowych o 25 punktów bazowych.

Ekonomiści z Citigroup przewidują, że w pewnym punkcie, FED może zdecydować się także na bardziej agresywną podwyżkę o 50 Pb.

Dodatkowo, istnieje teoria, zgodnie z którą FED nie ma zamiaru powtórzyć błędów sprzed kilku dekad. Jak twierdzi Mark Zandi, ekonomista z Moody’s Analytics:

Oni (FED) wolą doprowadzić do wcześniejszej recesji niż pozwolić na wystąpienie scenariusza stagflacji, po którym nastąpi zdecydowanie groźniejsza recesja

Spirala inflacyjna w stylu lat siedemdziesiątych jest mało prawdopodobna

Ograniczenie podaży ropy na światowych rynkach w latach 1973-1974 i towarzyszący jej kilkukrotny wzrost cen, przy niemal 8-procentowej inflacji, doprowadziły do gwałtownych podwyżek płac. Spirala inflacyjna, czyli podwyżki jako reakcja na rosnące ceny produktów i usług, w celu utrzymania zarobków na tym samym poziomie, spowodowały kolejne podwyżki, a po nich, doszło do jednego z największych załamań gospodarki w historii.

Powtórka z lat 70. i wpadnięcie w podobną spiralę są dzisiaj jednak mniej prawdopodobne, ze względu na ograniczone możliwości negocjacji stawek.

Dla przykładu, na rynku niemieckim, do drastycznych podwyżek podchodzi się ze zdecydowanie większą ostrożnością niż kiedyś, a związki zawodowe liczą na wsparcie rządu. Problem stanowi tu dodatkowa presja na gospodarstwa domowe, gdzie osiągane dochody nie będą przystawać do wyższych cen żywności i paliw.

Bez względu na rozwój wydarzeń, Christopher Smart z banku Barings uważa, że chociaż ewentualna stagflacja najprawdopodobniej nie potrwa długo, wojna na Ukrainie była punktem zapalnym dla światowego kryzysu gospodarczego, który może zostać z nami na lata.