Ze świecą szukać płatnego kursu tradingu na Forex, który zamiast wskaźników, trendów i poziomów, zaproponuje Ci zrozumienie sytuacji gospodarczej państwa, którego walutę masz zamiar kupić. Nic dziwnego – analiza fundamentalna nie sprzedaje się łatwo. Jest czasochłonna, skomplikowana i niczego nie gwarantuje. Jeśli jesteś początkujący, istnieją jednak dwa proste narzędzia, które, o ile nie pomogą Ci zarobić – uchronią Cię przed włożeniem głowy pod topór w transakcji, która od początku nie miała prawa się udać. To indeksy walut i spread rentowności obligacji skarbowych.

Dlaczego potrzebujesz indeksów walut na Forex?

Jeśli obserwujesz wahania na parze walutowej EUR/USD, nie jesteś w stanie umieścić ich w szerszym kontekście. By dowiedzieć się, czy są one zgodne z ogólnym kierunkiem waluty na pozostałych rynkach, musisz otworzyć wykresy par EUR/JPY, EUR/GBP czy EUR/CHF, a następnie analizować każdą z osobna.

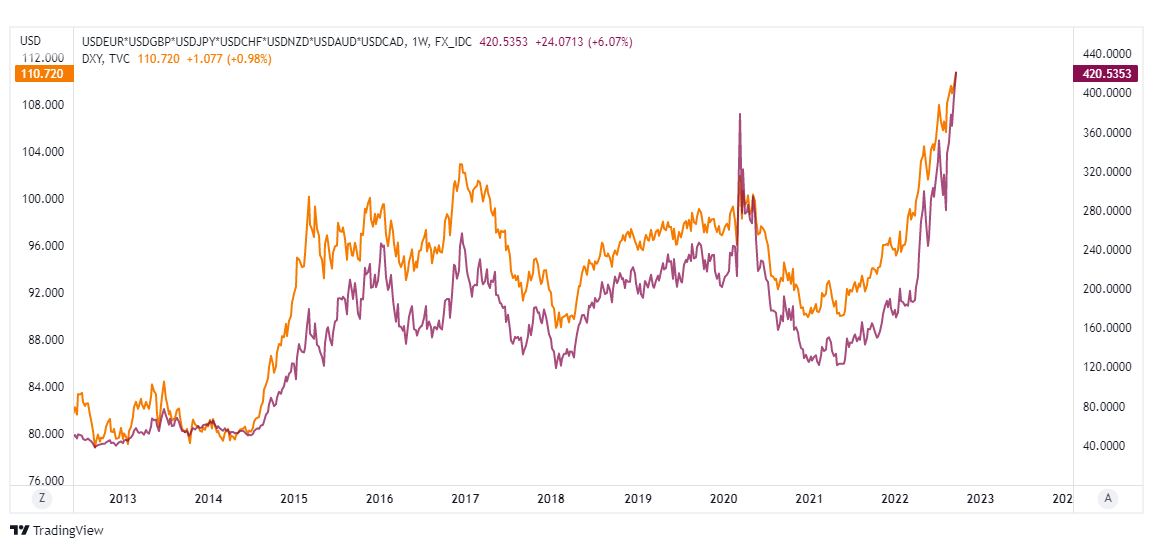

DXY (kolor pomarańczowy) vs indeks dolara z tabelki.

Ponadto, w często używanym indeksie dolara – DXY, waga walut nie jest rozłożona równo – za niemal 60% tego indeksu odpowiada euro (wagę poszczególnych walut w DXY widzisz w poniższej tabeli).

|

euro |

57.6% |

| jen | 13.6% |

| funt | 11.9% |

| dolar kanadyjski | 9.1% |

| korona szwedzka | 4.2% |

| frank szwajcarski |

3.6% |

Równo ważony indeks walutowy, jako porównanie waluty bazowej z całym koszykiem innych walut, eliminuje oba te problemy.

Widoczna niżej tabela zawiera formuły dla indeksów 8 najważniejszych walut, które możesz wykorzystać na platformie Tradingview. Wystarczy skopiować jedną z nich do paska „Symbol Search” i kliknąć „Enter”.

| Indeks euro | EURUSD*EURGBP*EURJPY*EURCHF*EURCAD*EURAUD*EURNZD |

| Indeks dolara | USDEUR*USDGBP*USDJPY*USDCHF*USDNZD*USDAUD*USDCAD |

| Indeks funta | GBPUSD*GBPEUR*GBPJPY*GBPCHF*GBPCAD*GBPNZD*GBPAUD |

| Indeks jena | JPYEUR*JPYUSD*JPYGBP*JPYCHF*JPYCAD*JPYAUD*JPYNZD |

| Indeks franka | CHFUSD*CHFEUR*CHFJPY*CHFGBP*CHFCAD*CHFAUD*CHFNZD |

| Indeks dolara kanadyjskiego | CADUSD*CADEUR*CADJPY*CADGBP*CADCHF*CADAUD*CADNZD |

| Indeks dolara australijskiego | AUDUSD*AUDEUR*AUDJPY*AUDGBP*AUDCHF*AUDCAD*AUDNZD |

| Indeks dolara nowozelandzkiego | NZDUSD*NZDEUR*NZDJPY*NZDGBP*NZDCHF*NZDCAD*NZDAUD |

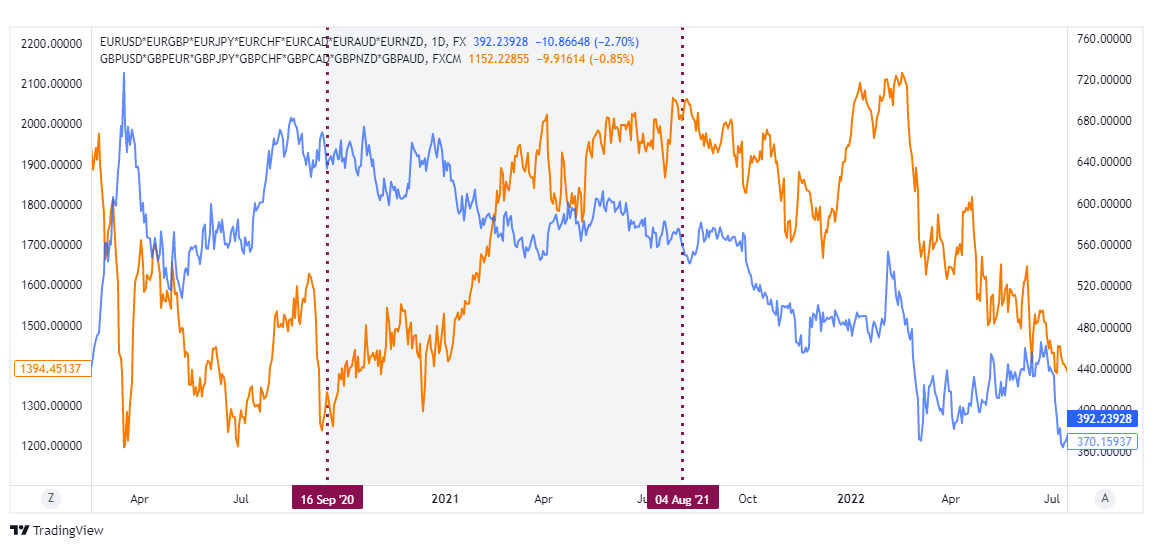

Na obrazku widzisz wykresy dwóch indeksów z tabelki, przedstawiające sytuację, w której euro i funt brytyjski podążały w przeciwnych kierunkach. Podczas gdy euro (kolor niebieski), konsekwentnie osłabiało się względem najważniejszych walut, indeks funta (pomarańczowy) gwałtownie rósł.

Oznaczone „okienko” trwa od okolic 16 września 2020 roku, do 4 sierpnia 2021 roku.

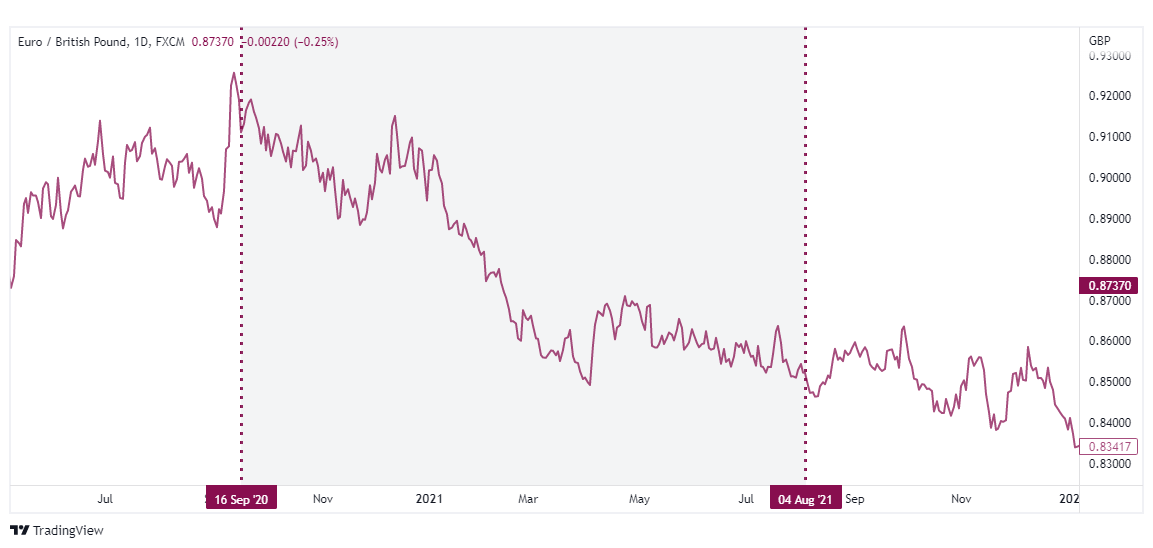

Wykres pary EUR/GBP, w tym samym okresie wyglądał tak:

Uproszczenie analizy fundamentalnej na Forex z pomocą indeksów

Jeśli nie śledzisz na bieżąco wiadomości ekonomicznych, wystarczy, że zestawisz ze sobą dwie waluty i zauważysz tworzącą się rozbieżność.

Wówczas będziesz mógł przyjrzeć się sytuacji bliżej, zapoznając się z kontekstem fundamentalnym, np. czytając raporty przygotowywane przez banki (raporty tego typu regularnie udostępniają np. Citi Bank lub Wells Fargo).

W ten sposób, jako trader, który dopiero rozpoczyna przygodę z „fundamentami”, jesteś w stanie odwrócić proces analizy. Klasycznie, zaczyna się on na stronach Bloomberga, Reutersa, czy przy wspomnianych raportach. Brnięcie przez ogrom treści może być jednak dość uciążliwe, jeśli nie do końca wiesz, czego szukasz.

Korzystając z indeksów, najpierw przeglądasz wykresy, a dopiero gdy dostrzeżesz coś ciekawego, starasz się zebrać bieżące informacje na temat wybranych gospodarek.

Forex – USD/JPY: przykład

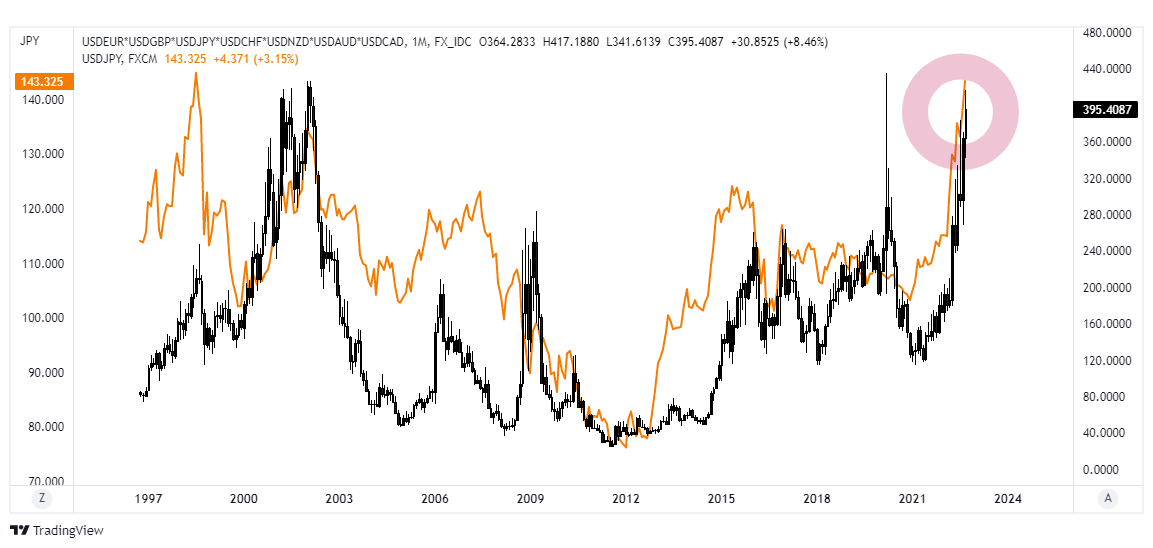

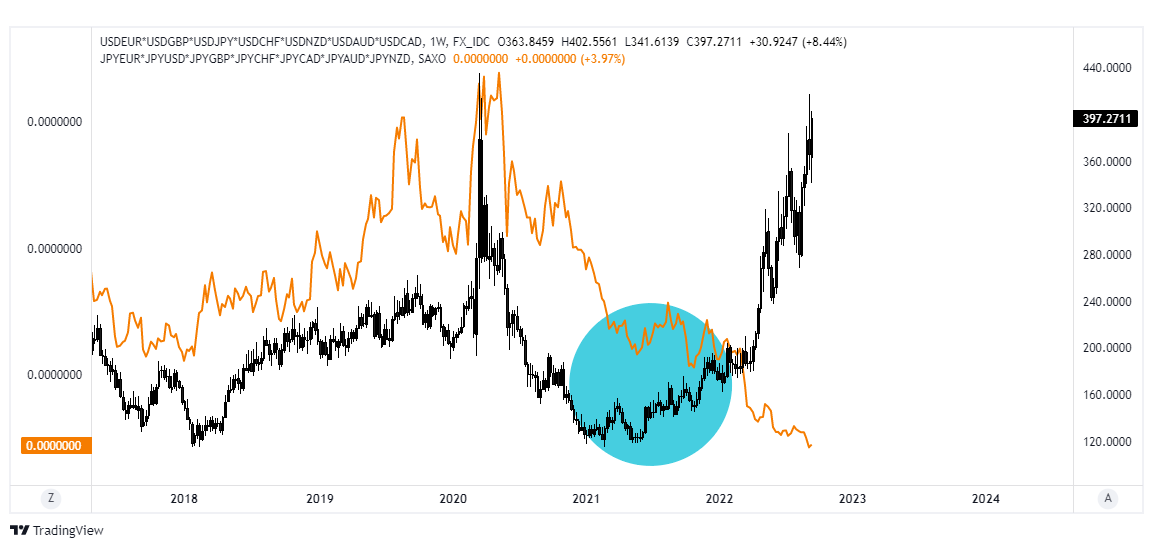

Zwróć uwagę na ostatnie, potężne umocnienie się dolara względem jena (kolor czarny – indeks dolara, pomarańczowy – indeks jena).

Wykresy indeksów jena i dolara amerykańskiego.

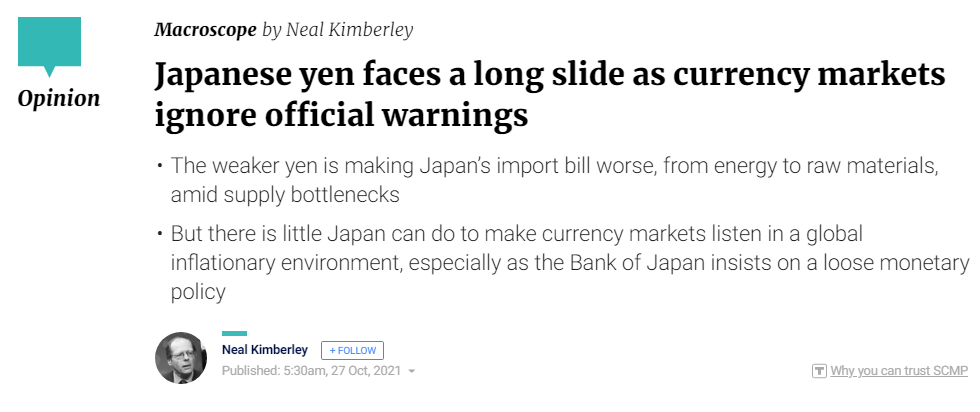

Jeśli wpiszesz w Google frazę: „japanese yen”, ustawiając filtr dat na końcówkę 2021 roku, natrafisz na artykuły takie, jak ten poniżej.

Źródło: https://www.scmp.com/comment/opinion/asia/article/3153590/japanese-yen-faces-long-slide-currency-markets-ignore-official

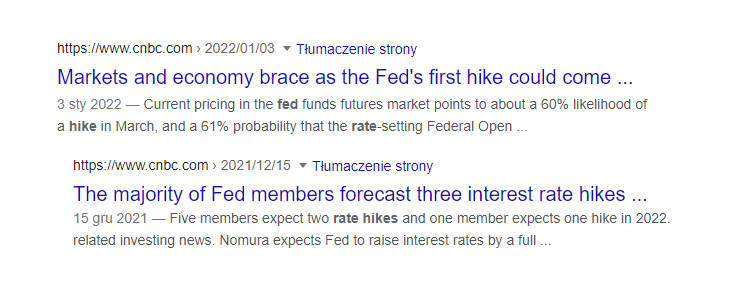

Pod koniec 2021 roku, bank centralny Japonii, mimo osłabiania się jena, twardo trzymał się luźnej polityki monetarnej. Stało się to w sytuacji, w której w Stanach Zjednoczonych, ze względu na rekordową inflację, rynki finansowe zaczęły oczekiwać pierwszej podwyżki stóp procentowych.

Rozbieżność kierunków, w których podążają dwa systemy ekonomiczne, jest z kolei istotą handlu na rynku Forex i jeśli mając te wszystkie informacje, nie zdecydowałbyś się na pozycję długą na USD/JPY, wiedziałeś przynajmniej, że otwarcie pozycji krótkiej jest tutaj wykluczone.

Trading Forex – gra przeciwko tendencji na indeksach walutowych

Alternatywnie, możesz wykorzystać indeks do rozpoznania tendencji, by szukać argumentów za zagraniem przeciwko niej. Może to być użyteczne w przypadku ekstremalnego umocnienia się jednej waluty względem drugiej.

Spójrz na zestawienie indeksu dolara z naszej tabelki z parą USD/JPY. W chwili pisania tych słów, na wykresach, przedstawiających historię wahań od roku 1997, znajdujemy się na wysokich poziomach.

W takiej sytuacji, choć pozornie jest to dużo bardziej ryzykowne, możemy wypatrywać sygnałów zacieśniania polityki monetarnej w Japonii i wstrzymania cyklu podwyżek stóp procentowych przez FED po to, by rozgrać „short” na parze USD/JPY.

Trading Forex, a Bond Yield, czyli rentowność bieżąca obligacji skarbowych

Kolejnym ważnym narzędziem, jest rentowność obligacji skarbowych.

Obligacje to papiery wartościowe, które reprezentują dług i stanowią sposób pozyskiwania środków przez państwa (obligacje skarbowe) czy korporacje (obligacje korporacyjne). Emitent, czyli w naszym przypadku, dane państwo, emituje obligacje skarbowe, które następnie są skupowane przez inwestorów. Ci, automatycznie stają się wierzycielami, nazywanymi obligatariuszami.

Dajmy na to, mamy do czynienia z długiem, w postaci 5-letnich obligacji skarbowych, o wartości 1000$ i kuponie 0.5%, przy czym odsetki wypłacane są obligatariuszom co roku. Oznacza to, że:

- Obligacje zostaną wykupione (a tym samym – dług zostanie spłacony) przez emitenta po 5 latach od emisji. W języku angielskim termin wykupu występuje pod nazwą „Maturity”.

- Obligatariusz, czyli podmiot przetrzymujący dług, za każdy rok, otrzyma odsetki w postaci 0.5% od wartości obligacji (w tym przypadku – 0.5% z 1000$). Tym samym, po 5 latach, inwestor otrzyma z powrotem 1025$ (kwota pożyczki plus odsetki).

Chociaż wartość obligacji i jej kupon są stałe, istnieje także rentowność bieżąca (Yield), która jest zmienna. Odwrotnie koreluje ona z ceną obligacji, czyli – kiedy ceny rosną, Yield spada. Gdy ceny spadają, Yield rośnie. To proste prawo popytu-podaży – jeśli na dane papiery dłużne nie ma zapotrzebowania, odsetki, które oferują, rosną, co przyciąga kupujących.

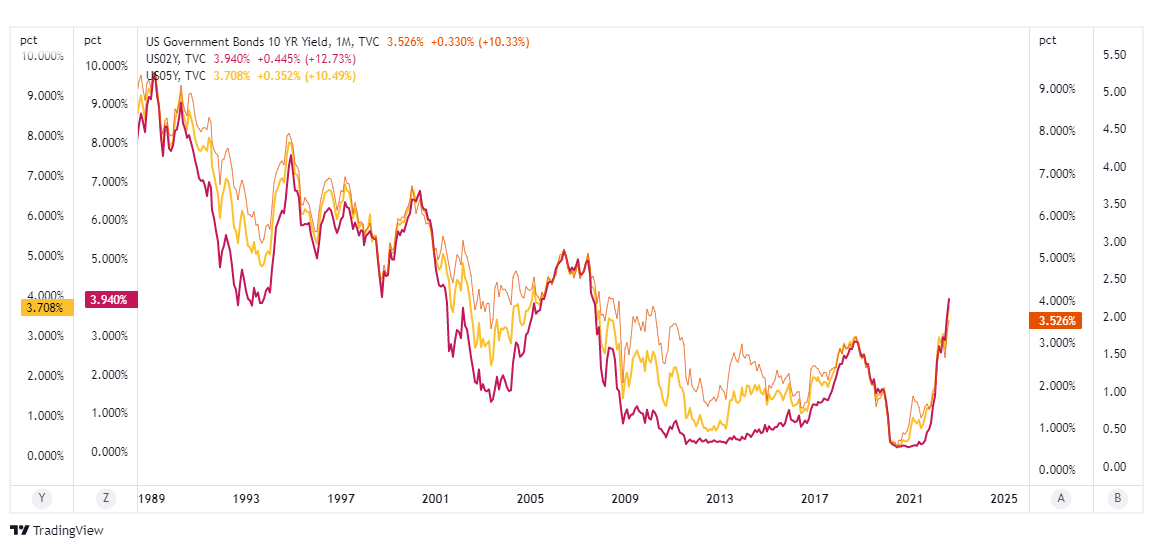

Wykresy rentowności 10, 5 i 2-letnich obligacji skarbowych USA.

Ponadto, Yield obligacji jest ściśle zależny m.in. od tego, jakich stóp procentowych inwestorzy oczekują w najbliższym czasie (rosnące stopy procentowe zwiększają z kolei popyt na walutę). Dlatego też przy okazji ostatniego zwrotu w polityce pieniężnej FED-u na przełomie lat 2021-2022, Yield rósł, zanim doszło do realnych podwyżek, ponieważ były one oczekiwane przez rynek.

Bond Spread i przewidywanie kursów walut na rynku Forex

Rentowność bieżąca obligacji skarbowych może zostać wykorzystana do przewidzenia przyszłych kursów walut na rynku Forex. Mówimy tu konkretniej o spreadach rentowności, czyli różnicy miedzy „Yieldami” dwóch różnych państw.

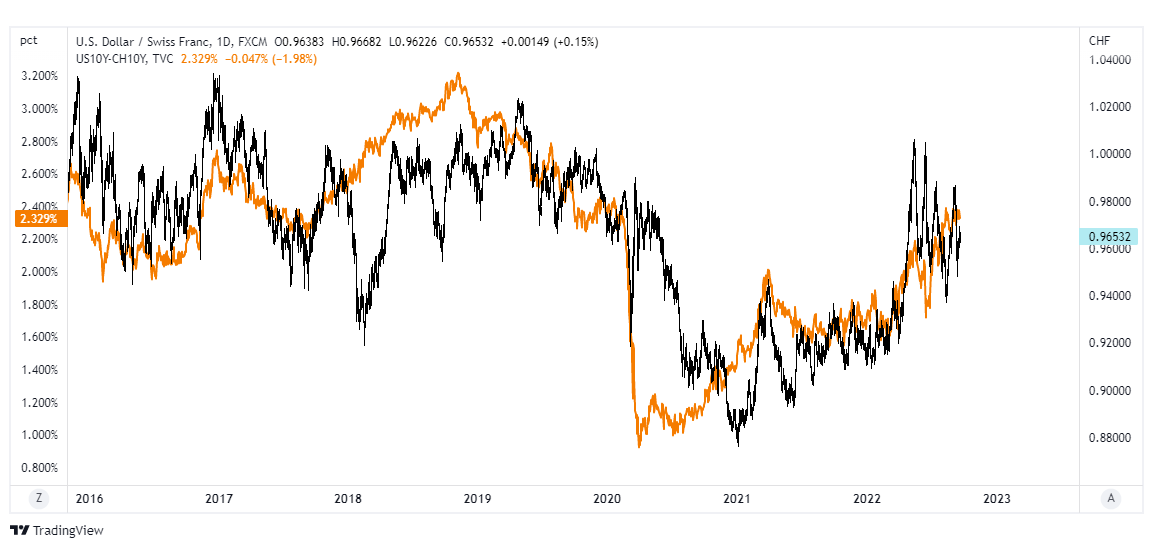

Na przykład, mamy parę USD/CHF.

Jeśli stopy procentowe w Szwajcarii pozostają na poziomie 0%, przy czym od USA oczekuje się zaostrzenia polityki pieniężnej i podwyżek stóp, wzrośnie także popyt na dolara. Franki szwajcarskie będą wyprzedawane przez inwestorów, którzy w zamian kupią dolar po to, by np. Inwestować w amerykańskie obligacje, oferujące wyższe zwroty.

Poniżej widzisz parę USD/CHF i spread rentowności amerykańskich i szwajcarskich, 10-letnich obligacji skarbowych (US10Y-CH10Y – kolor pomarańczowy). Zauważ, że w miarę poszerzenia się spreadu na korzyść obligacji amerykańskich od początku roku 2021, dolar umacnia się względem franka, a para USD/CHF znajduje się w trendzie wzrostowym.

Dlaczego? Inwestorzy wymieniają franki na dolary, ponieważ m.in. obligacje skarbowe, zaliczające się do papierów wartościowych o stałym dochodzie (tzw. Fixed Income Securities), oferują wyższy Yield niż obligacje szwajcarskie. Kolejnym powodem jest Carry Trade, czyli popularna strategia polegająca na pożyczaniu waluty państwa z niskimi stopami procentowymi, by kupić walutę tego, które oferuje wyższy Yield.

Analiza międzyrynkowa jest tylko narzędziem – od Ciebie zależy, jak z niego skorzystasz

Niestety, nie ma jednego, mechanicznego sposobu korzystania z powyższych narzędzi.

Obserwując rentowności, należy brać pod uwagę kilka różnych scenariuszy, w tym ten, w którym np. ceny akcji na Wall Street spadają, a inwestorzy przechodzą w tryb Risk-Off, szukając schronienia w obligacjach amerykańskich. Wyższy popyt zepchnie ich Yield niżej, co z kolei ograniczy popyt na dolara.

Dlatego też, zamiast skupiać się na korelacjach między instrumentami, trzeba rozumieć, że ich obserwacja jest tylko środkiem do celu. Celem zaś jest znalezienie odpowiedzi na pozornie proste pytanie: „gdzie w obecnych warunkach gospodarczych powinny popłynąć pieniądze?”.

Analiza fundamentalna na Forex, a ramy czasowe

Stąd wynika także fakt, iż obserwacja długoterminowych tendencji par walutowych i rentowności obligacji nie jest korzystna tylko dla inwestorów.

Okaże się użyteczna, nawet jeśli uprawiasz trading krótkoterminowy, zakładający trzymanie pozycji od jednego, do kilku dni. Dlaczego? Ponieważ z perspektywy przeciętnego tradera technicznego, cena instrumentu może wzrosnąć lub spaść i najczęściej otwiera on pozycje w obu kierunkach – zależnie od sytuacji na wykresie.

Wzbogacenie analizy o podstawy makroekonomii pozwala z kolei wykluczyć jedną z opcji i zająć się tylko kupnem/sprzedażą waluty, szukając tych sygnałów transakcyjnych, które są zgodne z kontekstem fundamentalnym.