Chcesz zarabiać na giełdzie? Zostań politykiem

Według statystyk ponad 90% traderów i inwestorów detalicznych traci pieniądze na giełdzie. Nie tyczy się to jednak amerykańskich polityków, którzy, jak się okazuje, na inwestycjach w akcje wychodzą całkiem nieźle. Chociaż jak mawia Nancy Pelosi – “nikt nie jest ponad prawem”, wyniki osiągane przez ludzi u władzy zawstydzają nie jeden hedge fund i rodzą pytania o to, czy aby na pewno zostały wygenerowane w pełni legalnie.

Nancy Pelosi, czyli „Queen of Stonks”

21 grudnia 2023 roku, Nancy Pelosi zainwestowała w Nvidię, przeznaczając 1-5 milionów dolarów na opcje in the money o cenie wykonania 120$ (Pelosi nabyła prawo do kupna akcji Nvidii po cenie 120$). W momencie zakupu, akcje spółki poruszały się w okolicach 488$ za sztukę.

Typ Pelosi nie był egzotyczny. Nvidia produkująca chipy przeznaczone do trenowania modeli generatywnej sztucznej inteligencji należy do ścisłego grona liderów rewolucji AI i w 2023 roku była najważniejszym elementem grupy spółek technologicznych “The Magnificent Seven”.

Ta transakcja jest jednak nie odosobnionym przypadkiem, a częścią trwającego od lat trendu. Nancy Pelosi wraz z mężem – Paulem, działającym w branży venture capital, inwestuje tak efektywnie, że społeczności internetowe nadały jej prześmiewczy tytuł “Queen of Stonks”. Od czasów kryzysu w 2008 roku, m.in. dzięki działaniach na giełdzie, jej majątek netto wzrósł do kwoty 140 milionów dolarów (w latach 2008-2010: wzrost z 31.4 do 101.1 mln).

Według krytyków, przynajmniej część transakcji, które pomogły Pelosi w budowie majątku, mogła być argumentowana informacjami niedostępnymi dla opinii publicznej. Do podejrzanych przypadków należą m.in kupno akcji Nvidii przed przegłosowaniem dotacji dla rodzimych producentów półprzewodników czy inwestycja w Teslę przed ogłoszeniem przez Bidena wymiany floty samochodów rządowych na ich elektryczne odpowiedniki produkowane w USA.

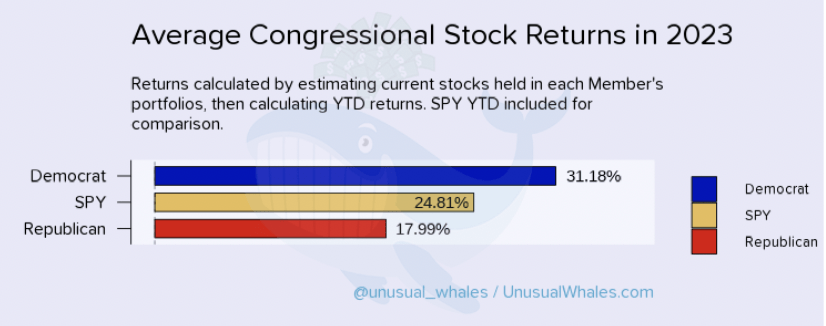

W 2023 roku 33% polityków pobiło indeks S&P500

Na pojedynczych akcjach spekulują nie tylko państwo Pelosi. Jak się okazuje, to popularny wśród amerykańskiej klasy rządzącej sposób mnożenia majątku.

W 2023 roku, Nancy Pelosi nie znajdowała się nawet na czele stawki. Ze “skromnym” wynikiem 65.5% zajmowała dopiero dziewiąte miejsce. Prym wiódł jej kolega z partii Demokratycznej – Brian Higgins, który osiągnął zawrotne 238.9% zwrotu (Higgins nie jest jednak zbyt aktywnym inwestorem i jego spektakularny zwrot został osiągnięty dzięki inwestycji w akcje Nvidii).

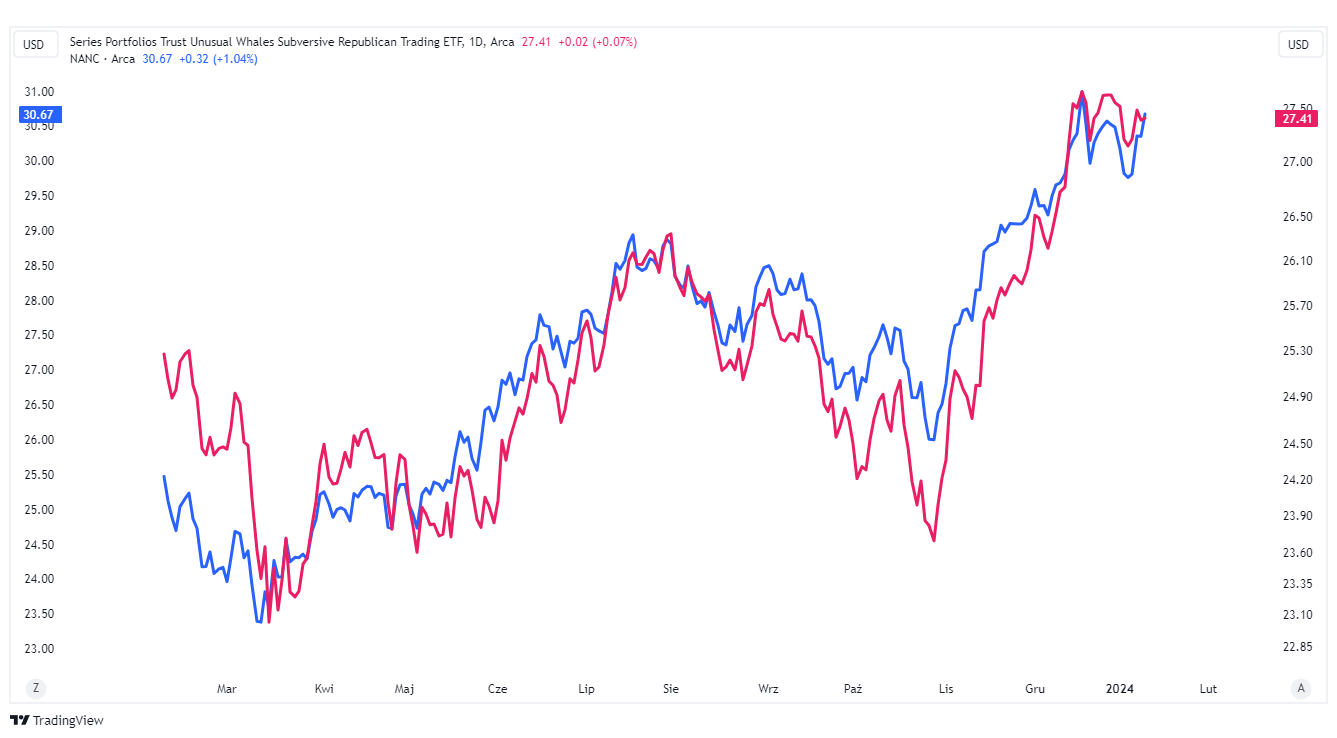

Wykresy ETF-ów NANC (niebieski) i KRUZ (czerwony) śledzące ruchy Demokratów i Republikanów. Instrumenty te, działające od początku 2023 roku, pozwalają zwykłym inwestorom na kopiowanie ruchów amerykańskich polityków. Wada? Zgodnie z ustawą STOCK (Stop Trading on Congressional Knowledge) polityk, na zgłoszenie każdej transakcji której wartość przekracza 1000$, ma aż 45 dni, przez co sygnały odbierane są z opóźnieniem.

Zgodnie z raportem Unusual Whales, w roku 2023, aż 33% inwestujących polityków pobiło wynik indeksu S&P500. Kilkanaście spośród badanych portfeli na koniec roku wciąż znajdowało się pod kreską i bycie częścią rządu nie oznacza od razu braku strat. Jednak tendencja wydaje się być tu dokładnie odwrotna do tej, którą widzimy wśród inwestorów detalicznych. Podczas gdy „average Joe” na giełdzie traci, większość polityków z zarabianiem na inwestycjach w pojedyncze akcje nie ma wielkich problemów.

Zwroty osiągnięte przez amerykańskich polityków w 2023 roku.

Jeszcze ciekawszy był rok 2022. Tak Demokraci, jak i Republikanie, przeciętnie zakończyli go z zyskiem, przy czym dwóch z nich zdołało osiągnąć zwroty przekraczające 50%.

Kłopot w tym, że w 2022 roku, indeks S&P500 stracił -18.11%. Jeśli profesjonalni managerowie funduszy często nie radzą sobie z pobiciem tego benchmarka (który w ostatnich 20 latach osiągał średnio 9.69% rocznie), generowanie tak wysokich zwrotów w roku trudnym dla inwestorów, przez polityków, którzy z giełdą najczęściej nie mają nic wspólnego, jest raczej mało prawdopodobne.

Politycy zarabiają na pandemii

Dlatego o insider trading podejrzewa się nie tylko Nancy Pelosi, ale sporą część handlujących na giełdzie polityków.

Wykorzystywanie niejawnych informacji na rynku jest bardzo trudne do udowodnienia. Niemniej, jeśli mielibyśmy wskazać transakcje wyjątkowo podejrzane, przykładów nie trzeba daleko szukać – miały miejsce podczas rozwoju pandemii w 2020 roku.

Wówczas, w styczniu i lutym, ludzie tacy jak senatorowie Richard Burr i Kelly Loeffler sprzedawali pokaźne ilości akcji. Było to zachowanie niekoniecznie logiczne w ówczesnym kontekście, ponieważ ceny indeksu S&P500 osiągały poziomy najwyższe w historii, a na rynku panował wyjątkowy optymizm.

Po ponad 30-procentowym załamaniu indeksu zaczęto podejrzewać, że Burr, Loeffler i inni politycy argumentowali swoje transakcje poufnymi informacjami dotyczącymi wpływu pandemii na amerykańską gospodarkę. Transakcje zawarto na krótko przed krachem, gdy COVID-19 przez wielu ludzi wciąż był traktowany jako niegroźny wariant grypy. Nie jako wirus, który doprowadzi do przerwania łańcuchów dostaw, zamknięcia gospodarek i fali bankructw mniejszych przedsiębiorstw.

Autorzy badania pt. “Did Congress trade ahead? Considering the reaction of US industries to COVID-19” mówią:

… aby transakcje zawarte przez ustawodawców były uznane za “wyprzedzające rynek”, musiały zostać zawarte przed 26 lutego i obejmować 15 branż, które zidentyfikowaliśmy jako charakteryzujące się anormalnymi zwrotami. Chodzi w szczególności o produkty medyczne i farmaceutyczne (zwroty pozytywne); restauracje, hotele i motele (negatywne), a także usługi i przedsiębiorstwa użyteczności publicznej. Kryteria te spełnia wiele transakcji zawartych przez ustawodawców.

Jak odpowiedzieli politycy?

Loeffler twierdziła, że podejrzenia o pogwałcenie ustawy STOCK są bezpodstawne, a jej decyzje inwestycyjne podejmują doradcy, bez jej wiedzy. Richard Burr przyznał, że akcje sprzedał ze względu na pandemię, jednak nie korzystał z niejawnych informacji, a… z raportów CNBC.

Podejrzane działania elit na giełdach obserwowano już kilka dekad temu

Powyższe przykłady są jednak dość błahe w porównaniu z tym, co pod koniec lat 70. zrobiła Hillary Clinton. Wówczas, ponad 30-letnia pierwsza dama Arkansas okazała się “spekulacyjnym geniuszem” rynków kontraktów terminowych, który za pomocą serii transakcji z „perfekcyjnym timingiem” (jak określił to jeden z profesjonalnych traderów futures) pomnożył 1000$ depozytu do kwoty niemal 100 000$. To 10 000% zwrotu – bez wcześniejszego doświadczenia i bez wiedzy na temat rynku (później, Clinton przyznała, że korzystała z wiedzy swojego doradcy – Jamesa Blaira). Dla porównania, do dziś niepobity rekordzista World Cup Trading Championship – Larry Williams, w 1987 roku osiągnął zwrot na poziomie 11 376%.

Zawierane przez Clinton transakcje były tak potężne, że gdyby obróciły się przeciwko niej, mogłyby wygenerować straty przekraczające cały majątek jej rodziny. Mimo to, kobieta bagatelizowała ich ryzyko w publicznych wypowiedziach. Nie uważała też, by jej broker traktował ją w szczególny sposób – mimo, iż nie zażądał od niej uzupełnienia depozytu (Margin Call), w sytuacji, w której papierowe straty jej otwartych pozycji przekroczyły dopuszczalny poziom.

Chociaż większość komentatorów uważała działania Clinton na rynkach futures za wymagające wyjaśnienia, nigdy nie przeprowadzono oficjalnego śledztwa w tej sprawie.