Fed zdania nie zmieni – ale to tylko połowa historii. MakroPrzegląd #2/4 Październik

Kiedy S&P500 znajduje się ponad 1/4 wartości poniżej ATH ze stycznia 2022 roku, inwestorzy z niecierpliwością wypatrują gołębi z FED-u. Decydenci ostrzegają jednak, że zwrotu w polityce nie będzie. Niektórzy uważają, że wbrew pozorom jest on możliwy ze względu na silnego dolara, jednak dla akcji spółek zmienia to bardzo niewiele, ponieważ recesja zysków na początku 2023 roku, jest już niemal przesądzona.

Masz wolną chwilę? Pomóż nam rozwijać portal i podziel się swoją opinią na temat naszych materiałów!

Rynek walutowy Forex

Forex: FED i dolar amerykański

Prognoza:

Jastrzębia

Cel:

Zahamowanie inflacji

Kontekst:

- Uwagę inwestorów zwrócił ostatni spadek liczby dostępnych na rynku ofert pracy. Według ankiety JOLTS, w sierpniu, liczba wolnych stanowisk zmniejszyła się o 1.1 miliona (największy spadek od roku 2020). To oznacza, że działania Rezerwy Federalnej zaczynają przynosić efekty, przez co rynek, po raz kolejny już, zaczyna wypatrywać złagodzenia polityki pieniężnej. Jest ono jednak bardzo mało prawdopodobne, ponieważ już na początku miesiąca, przedstawiciele FED-u ostrzegli inwestorów przed nadziejami na pivot i cięcia stóp procentowych w przyszłym roku. Bank Centralny ma zamiar kontynuować cykl i trzymać koszt długu wysoko, nawet gdy spotka się z sygnałami osłabienia gospodarczego.

- Mike Willson z Morgan Stanley uważa, że szansa na zmianę stanowiska FED-u jednak istnieje i powinniśmy upatrywać jej w silnym dolarze. Wciąż umacniająca się waluta od dawna przeszkadza amerykańskim przedsiębiorstwom i w końcu powinna doprowadzić do zmiany trajektorii banku centralnego, przy czym w grę miałaby wchodzić tu tak pauza w cyklu zacieśniania, jak i powrót do luzowania ilościowego:

„Pierwsze pytanie, jakie musimy zadać to, kiedy dolar amerykański stanie się amerykańskim problemem? Nikt tego nie wie, ale więcej ruchów w rodzaju tych, które widzieliśmy (dalsze umacnianie się dolara), w końcu doprowadzi do tego, że FED się podda”.

- Co jednak najważniejsze – Wilson nie uważa, by taki rozwój wydarzeń był szczególnie optymistyczny z perspektywy inwestora rynku akcyjnego. Wszystko przez to, że recesja zysków jest już nieunikniona i potencjał do spadków indeksów z nią związany, może być zdecydowanie większy, niż potencjał do wzrostów wynikający z ewentualnej zmiany stanowiska FED-u (nieco więcej na ten temat – na końcu tekstu).

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 1.8% | -0.6% | 3.25% | 8.3% | 3.5% |

Forex: EBC i euro

Prognoza:

Umiarkowanie jastrzębia/Jastrzębia

Cel:

Zahamowanie inflacji

Kontekst:

- Prezes holenderskiego banku centralnego – Klaas Knot twierdzi, że obecny kontekst ekonomiczny w Europie stanowi zagrożenie dla finansowej stabilności Holandii:

„Inflacja jest wysoka, a stopy procentowe rosną, przy słabnącym wzroście gospodarczym. To miks czynników, których nie widzieliśmy w taki stopniu od lat siedemdziesiątych. […] Jesteśmy w lepszym położeniu, niż wtedy i jestem pewien odporności sektora finansowego, ale ta kombinacja niekorzystnych czynników podwyższa ryzyko niestabilności”.

- Co najważniejsze, w raporcie banku centralnego przeczytamy, że do opanowania inflacji mogą być potrzebne większe podwyżki stóp procentowych, niż te, które aktualnie są przewidywane przez ekonomistów.

- Gubernator banku centralnego Francji – Francois Villeroy de Galhau powiedział, że decydenci są zaangażowani w sprowadzenie inflacji do 2%, jednak potrzeba czasu, by nowa polityka pieniężna przyniosła zamierzone efekty. Z tego powodu, jego zdaniem, inflacja w Strefie Euro, która aktualnie wynosi 10%, jeszcze długo pozostanie na wysokich poziomach, a jej normalizacja zajmie 2-3 lata.

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 4.1% | 0.8% | 1.25% | 10% | 6.6% |

Forex: BOE i funt brytyjski

Prognoza:

Jastrzębia

Cel:

Zahamowanie inflacji

Kontekst:

- Oryginalnie, skup brytyjskich obligacji skarbowych ma trwać dwa tygodnie i zakończyć się w piątek, jednak niektórzy ekonomiści przewidywali, że BoE będzie zmuszone kontynuować go po terminie. By program mógł zostać zamknięty o czasie, Bank of England ogłosił podwojenie dziennej wartości skupowanych obligacji – z 5 do 10 miliardów funtów.

- Według przedstawicieli BoE, interwencja na rynku obligacji skarbowych miała mieć miejsce na moment przed załamaniem funduszy emerytalnych, opierających się na stabilności rządowego długu. Gwałtowna wyprzedaż papierów (która doprowadziła także do osłabienia funta, ponieważ rosnący Yield zaczął być odbierany jako sygnał braku zaufania do brytyjskiego rządu) została wywołana tzw. Mini-budżetem, ogłoszonym przez ministra finansów. Program miał na celu pobudzenie gospodarki, co było całkowicie sprzeczne ze stanowiskiem Bank of England, próbującego zahamować wysoką inflację.

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 4.4% | 0.2% | 2.25% | 9.9% | 3.6% |

Forex: BOC i dolar kanadyjski

Prognoza:

Jastrzębia

Cel:

Zahamowanie inflacji

Kontekst:

- Na ostatnim wystąpieniu, gubernator BoC, Tiff Macklem dał do zrozumienia, że bank centralny nie zakończył cyklu podwyżek i wciąż ma sporo pracy:

“Wiemy, że wciąż jesteśmy daleko od docelowych 2%. Wiemy, że dojście tam zajmie trochę czasu. Wiemy także, że po drodze mogą czekać na nas komplikacje, ale nie możemy pozwolić, by wysoka inflacja się utrwaliła„.

Macklem wspomniał o inflacji, która jest napędzana czynnikami, częściowo będącymi poza kontrolą banku centralnego, jednak zaznaczył, że w jego zasięgu jest stabilizacja popytu (który przewyższa podaż w gospodarce), w celu przywrócenia stabilności cen:

„Potrzebujemy wyższych stóp procentowych, by przywrócić stabilność, co prowadzi do osłabienia gospodarki. Mówiąc krótko – przed nami więcej pracy”.

Po ostatnich, wysokich podwyżkach Bank of Canada, to potencjalnie kolejny sygnał wzrostowy dla dolara kanadyjskiego.

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 2.9% | 0.8% | 3.25% | 7% | 5.2% |

Forex: BOJ i jen japoński

Prognoza:

Gołębia

Cel:

Tymczasowa stymulacja gospodarki, która od dekad ma problem z deflacją

Kontekst:

- Kazuo Momma, człowiek odpowiedzialny niegdyś za politykę pieniężną w BoJ, powiedział, że japoński bank centralny prędzej zmieni swoją politykę, nie osiągając docelowej inflacji, niż w odpowiedzi na aktualny wzrost cen, który ciąży gospodarstwom domowym. Gubernator banku, Haruhiko Kuroda, od dłuższego czasu podkreśla, że zacieśnianie polityki nie będzie miało miejsca, dopóki Japonia nie osiągnie stabilnego wzrostu płac w gospodarce. Jednakże Kuroda ma ustąpić ze stanowiska w kwietniu. Zdaniem Kazuo Mommy, to może otworzyć drogę do normalizacji nastawienia BoJ – jeśli bank zda sobie sprawę, że jego cele inflacyjne, pomimo wysiłków, nie zostały osiągnięte.

- Ceny kluczowych dla konsumentów produktów rosną w Japonii w tempie najszybszym od 31 lat. Niemniej, podwyżki są napędzane słabym jenem (którego BoJ próbował nieznacznie ożywić ostatnią interwencją) oraz rosnącymi kosztami surowców.

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 1.6% | 0.9% | -0.1% | 3% | 2.5% |

Czekając na FED Put

Aktualnie, niemal cały świat inwestycyjny trzyma rękę nad przyciskiem „BUY”, licząc na to, że Rezerwa Federalna w końcu zmieni zdanie i wesprze rynek, łagodząc politykę pieniężną. Taki zwrot najprawdopodobniej nie będzie miał miejsca w najbliższej przyszłości, co nie przeszkadza indeksom w okazjonalnych wybiciach, które mają miejsce pod byle pretekstem.

To jednak tylko część problemu, ponieważ Richard Bernstein z Richard Bernstein Advisors, w swoim tekście dla Financial Times, zwrócił uwagę na przychody przedsiębiorstw, które stanowią główny motor napędowy dla ich zwrotów na giełdach.

Jego zdaniem, najprawdopodobniej, na początku 2023 roku zobaczymy wyraźny spadek zysków w sytuacji, w której korporacje borykają się m.in. z rosnącymi kosztami zatrudnienia, silnym i wciąż umacniającym się dolarem amerykańskim oraz słabnącym popytem.

Z tego powodu, jak zauważa Bernstein, inwestorzy, zamiast nerwowo czekać na upragniony Pivot, powinni zadbać o to, by ich portfele były dostosowane do realiów zbliżającej się recesji.

Bitcoin przy 20 tysiącach dolarów i… raczej bez wielkich szans na odbicie?

Zwrotu w polityce oczekują nie tylko inwestorzy lokujący kapitał w akcjach, ale zwolennicy kryptowalut. Bitcoin, jako spekulacyjny, ryzykowny instrument, który wcześniej w najlepsze korzystał z luźnej polityki monetarnej, stracił od ATH w listopadzie ponad 70% wartości i niektórzy uważają, że jego kupno po cenie oscylującej w okolicach 20 tysięcy dolarów, to dobry pomysł.

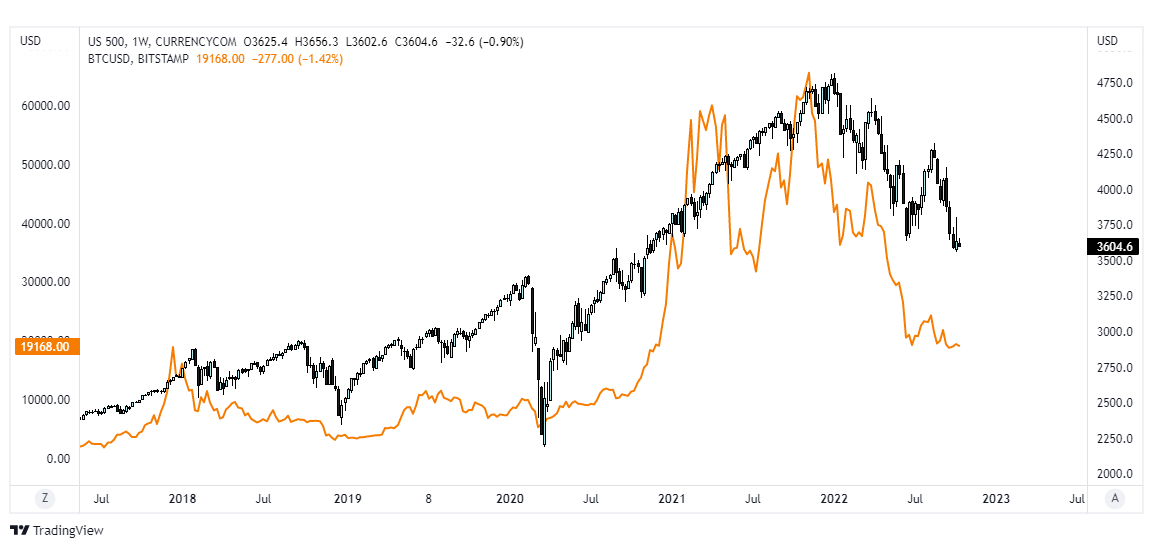

Wykresy indeksu S&P500 i Bitcoina (kolor pomarańczowy).

Twarde stanowisko decydentów FED-u podważa ten pogląd (chociaż potencjalnie ciekawą, w kontekście Bitcoina, okolicznością, byłby wspomniany przez Wilsona z MS, zbyt silny dolar), a musimy pamiętać także o, co prawda wolniejszym i aktualnie mniej agresywnym, jednak wciąż jastrzębim, Europejskim Banku Centralnym.

Najważniejsze wydarzenia tego tygodnia

Wtorek – 11.10

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 01:01 | GBP | BRC Retail Sales Monitor YoY | 0.5% | 0.7% |

| 08:00 |

|

Unemployment Rate | 3.6% | 3.6% |

|

|

Claimant Count Change | 6.3K | 10K | |

|

|

Employment Change | 40K | -127K |

Środa – 12.10

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 08:00 | GBP | Goods Trade Balance | -£19.362B | -£20.45B |

|

|

GDP MoM | 0.2% | -0.1% | |

|

|

Goods Trade Balance Non-EU | -£10.194B | -£10.9B | |

| 14:30 | USD | PPI MoM | -0.1% | 0.2% |

| 20:00 | FOMC Minutes |

|

|

Czwartek – 13.10

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 14:30 | USD | Core Inflation Rate YoY | 6.3% | 6.5% |

|

|

|

Inflation Rate YoY | 8.3% | 8.1% |

|

|

|

Initial Jobless Claims | 219K | 225K |

|

|

|

Continuing Jobless Claims | 1361K | 1363K |

|

|

|

Jobless Claims 4-week Average | 206.5K | 209K |

|

|

|

CPI | 296.171 | 296.46 |

Piątek – 14.10

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 14:30 | USD | Retail Sales YoY | 9.1% | 8% |

|

|

|

Retail Sales Ex Autos MoM | -0.3% | -0.1% |

|

|

|

Retail Sales MoM | 0.3% | 0.2% |

|

|

|

Retail Sales Ex Gas/Autos MoM | 0.3% | 0.2% |

| 16:00 |

|

Michigan Consumer Sentiment | 58.6 | 59 |