Rynki surowców, a Forex: co powinieneś wiedzieć?

Początkujący traderzy Forex słyszą, że powinni interesować się przede wszystkim jedną parą walutową, nie zwracając uwagi na inne rynki. Wyjaśniamy, dlaczego nie jest to prawdą i omawiamy szczególny rodzaj walut, których rozgrywanie bez monitorowania surowców jest wyjątkowo trudne lub nawet niemożliwe.

Analiza międzyrynkowa i Commodity Currencies na Forex

Podstawą tradingu na Forex jest zależność walut od rentowności bieżących obligacji skarbowych (tzw. Bond Yield). Rentowność odzwierciedla oczekiwania rynku dotyczące polityki pieniężnej banku centralnego, w tym poziomu stóp procentowych, dlatego wzrost rentowności obligacji, zwłaszcza w porównaniu do innych krajów, często prowadzi do umocnienia danej waluty – ponieważ wyższe rentowności oznaczają wyższe zyski z inwestycji w danym kraju, co przyciąga kapitał zagraniczny.

Na przykład, jeśli rentowność obligacji USA (US Bond Yield) wzrośnie, inwestorzy będą chętniej kupować dolary, ponieważ wyższy Yield oznacza większy zysk z amerykańskich obligacji (żeby w nie zainwestować, inwestor musi wymienić walutę lokalną na USD). W efekcie dolar amerykański będzie się umacniał. Z kolei, jeśli rentowność obligacji szwajcarskich pozostanie niska, frank może osłabnąć, ponieważ inwestorzy będą szukać wyższych zysków w innych walutach.

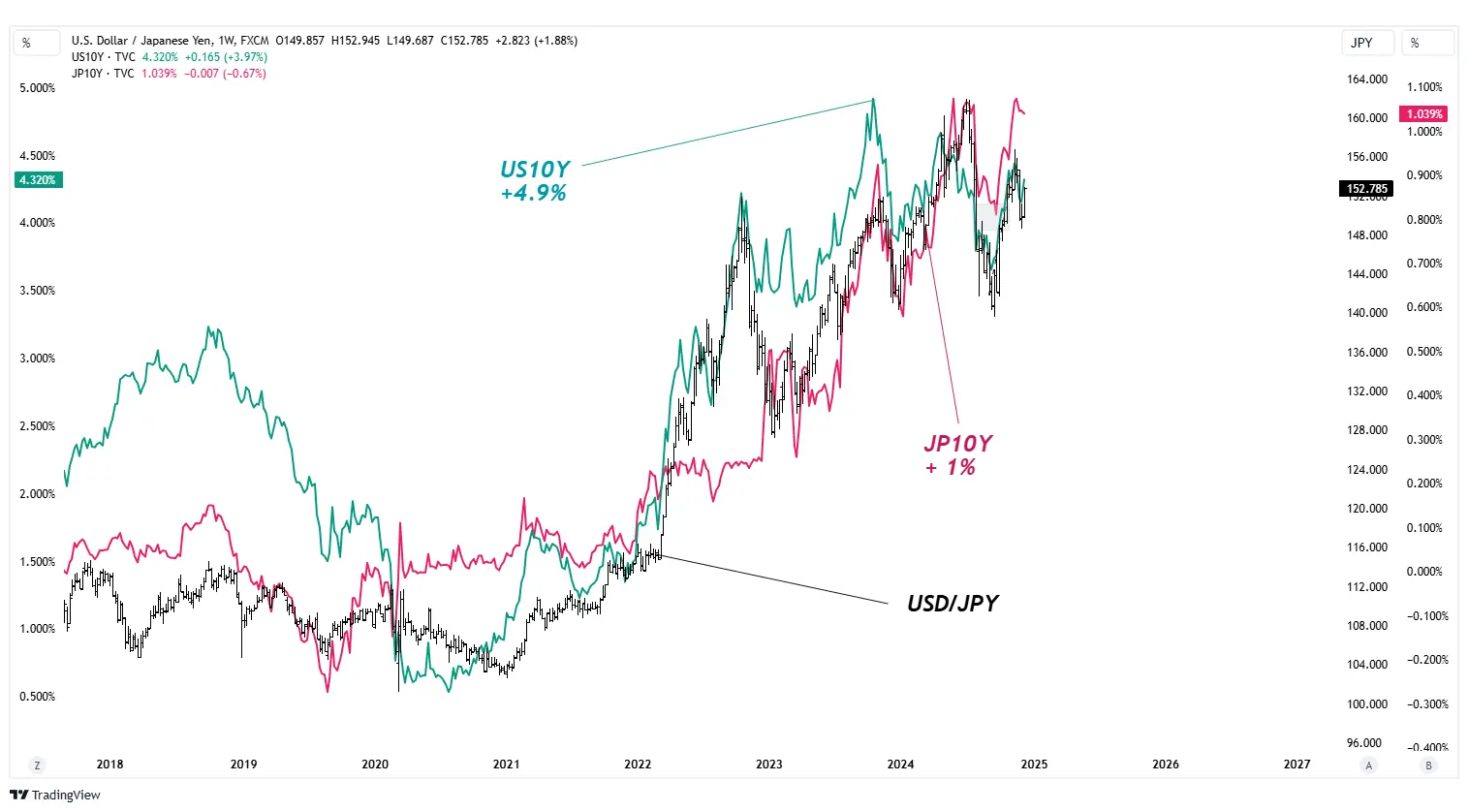

Z tego powodu, traderzy Forex bardzo często szukają instrumentów parujących walutę mocną (z wysokim Yieldem) z walutą słabą (z niskim Yieldem). Sztandarowym przykładem takiego scenariusza w ostatnich latach była para USD/JPY, którą widać poniżej (czarny wykres OHLC).

Na wykresie tygodniowym, w latach 2021-2024, USD konsekwentnie umacniał się względem JPY. Na wykresie widać także rentowności obligacji 10-letnich USA (zielony) oraz japońskich (czerwony). Yield obligacji amerykańskich rósł agresywnie, w szczycie docierając do +4.9%. W tym samym czasie, Yield papierów z Japonii w swoim najlepszym momencie ledwie przekroczył +1%.

Czyli USDJPY w tym okresie parowało walutę państwa, którego obligacje płaciły dużo (nawet +4.9%) z walutą państwa, którego obligacje były zdecydowanie mniej atrakcyjne (+1%).

Łatwo więc dojść do wniosku, że skupienie tylko i wyłącznie na jednym rynku, bez konieczności obserwacji innych instrumentów, takich jak obligacje skarbowe, jest mitem. Na FX praktycznie nie da się skutecznie handlować w ten sposób.

Waluty zależne od surowców

Warto omówić także szczególny rodzaj walut – tzw. commodity currencies, które są walutami skorelowanymi z cenami surowców. Taka korelacja występuje, kiedy państwo będące emitentem danej waluty jest jednocześnie zależne od eksportu konkretnego towaru lub towarów, do których najczęściej należą:

- Ropa naftowa: która jest kluczowym źródłem energii wykorzystywanym w sektorze transportowym oraz przemyśle.

- Gaz naturalny: jako źródło energii wykorzystywane w ogrzewaniu, przemyśle i generowaniu energii elektrycznej.

- Metale przemysłowe: ruda żelaza, aluminium czy miedź są kluczowe dla funkcjonowania sektora przemysłowego.

Wśród państw, których waluty zależą od cen surowców, znajdziemy między innymi Brazylię, Rosję, RPA, Australię, Japonię czy Nową Zelandię. Do najważniejszych walut skorelowanych z rynkiem towarowym należą jednak:

- Dolar kanadyjski (CAD): Kanada jest jednym z największych na świecie producentów ropy naftowej, a eksport ropy oraz benzyny stanowi większość eksportu państwa. Z tego powodu ceny ropy naftowej mają bardzo duży wpływ na kanadyjską gospodarkę i tym samym – na wartość dolara kanadyjskiego względem dolara amerykańskiego w parze USD/CAD.

- Dolar australijski (AUD): Australia jest największym na świecie eksporterem węgla i rudy żelaza. Istotnym powodem, dla którego australijska waluta jest wyraźnie skorelowana z surowcami, jest związek kraju z Chinami (które są największym partnerem handlowym Australii, odpowiadając za ok. 27,6% jej eksportu). Australia dostarcza Chinom rudy żelaza, węgiel i gaz, które napędzają ich wzrost gospodarczy. Jeśli Chiny doświadczają spadku aktywności gospodarczej, popyt na surowce australijskie spadnie, przez co tamtejsi producenci i eksporterzy poniosą straty, co negatywnie przełoży się na wartość AUD. Australia jest także eksporterem złota, dlatego handlując AUD warto obserwować i ten instrument.

- Dolar nowozelandzki (NZD): Nowa Zelandia jest największym na świecie eksporterem przetworów mlecznych (angażuje się także w eksport wełny i mięsa). Tak Australia, jak i Chiny importują do siebie dużą ilość produktów nowozelandzkich, dlatego NZD jest zależny od popytu generowanego przez te państwa. Rozgrywając NZD w dłuższym terminie, warto więc mieć na uwadze ich wyniki gospodarcze.

- Korona norweska (NOK): Norwegia jest jednym z największych producentów ropy naftowej i gazu ziemnego w Europie. Z tego powodu wartość korony norweskiej jest ściśle powiązana z cenami tych surowców, a ich wahania mają bezpośredni wpływ na kurs NOK (wzrost popytu na ropę i gaz z Norwegii często prowadzi do umocnienia korony norweskiej).

*Pary USD/CAD. AUD/USD oraz NZD/USD są wystarczająco płynne i oferują atrakcyjne spready, dlatego są wybierane przez traderów najczęściej.

Wśród pozostałych państw, których waluty zależą od cen na rynku towarowym, znajdziemy także Rosję (ropa naftowa, gaz) oraz Brazylię i Meksyk (złoto, miedź, węgiel).

Sentyment rynkowy

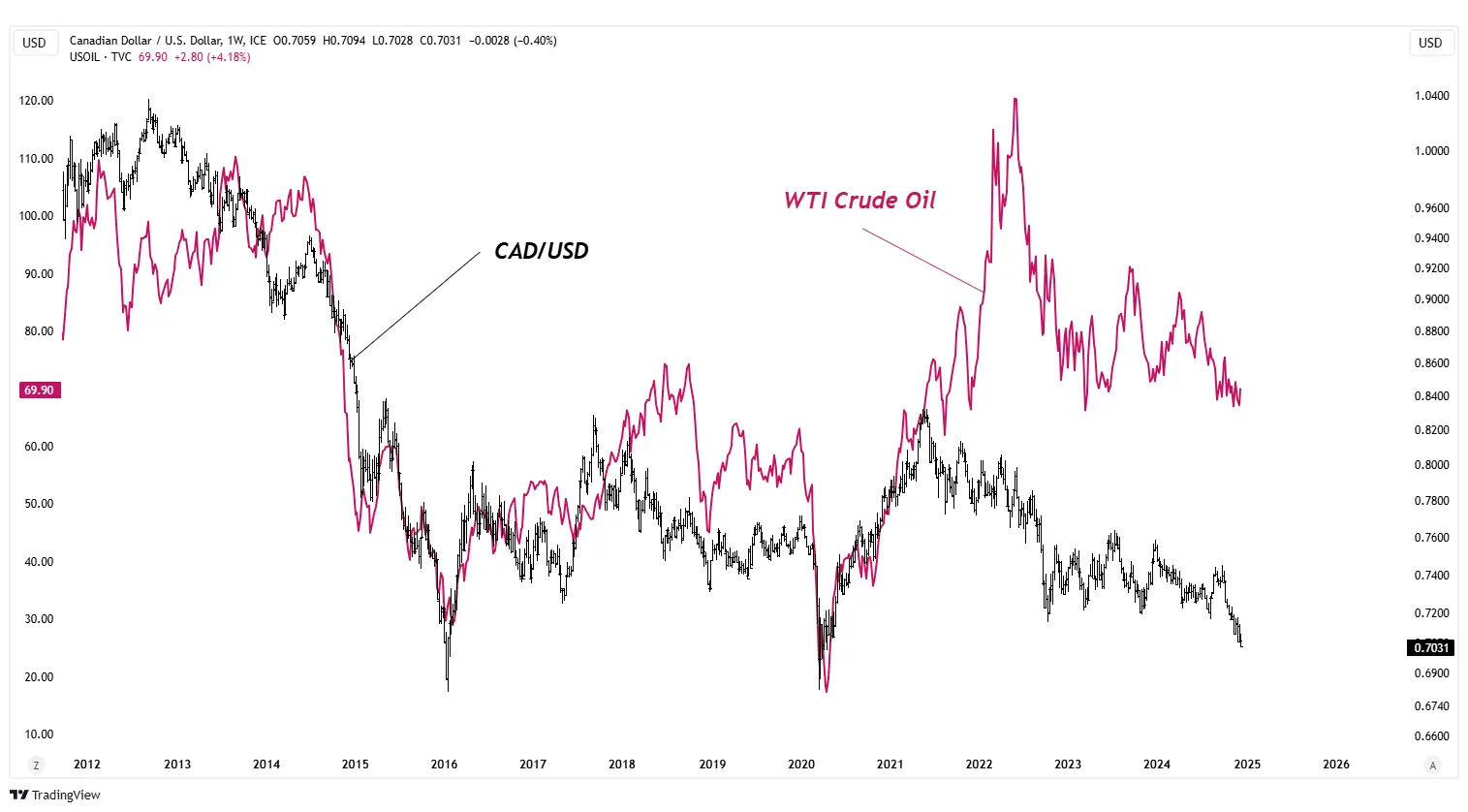

Na poniższym wykresie tygodniowym widać zachowanie kursu pary dolara kanadyjskiego z amerykańskim: CAD/USD oraz cenę ropy naftowej WTI.

Chociaż korelacja tych instrumentów nie jest idealna, można zaobserwować, że agresywny spadek ceny ropy naftowej przekłada się na osłabienie CAD względem USD i odwrotnie. W ten sposób, jeśli prognozujemy znaczny wzrost cen ropy w najbliższym okresie, warto rozważyć także możliwość umocnienia się CAD względem USD i otwarcie pozycji krótkiej na parze USD/CAD.

Ten prosty przykład przypomina nam, że gospodarka światowa jest systemem naczyń połączonych. Dlatego kiedy handlujemy na rynku walutowym, szczególnie skupiając się na walutach zależnych od cen towarów, powinniśmy zwracać uwagę także na aktualny sentyment rynkowy, który dzielimy na:

- Risk-On: w którym inwestorzy są skłonni podejmować większe ryzyko, szukając wyższych zysków. W takim przypadku następuje zwiększony popyt na aktywa ryzykowne, takie jak akcje, surowce (np. ropa, miedź) oraz waluty powiązane z surowcami. Ceny kluczowych towarów zazwyczaj rosną, a waluty krajów takich, jak Australia, Kanada czy Nowa Zelandia, których gospodarki są uzależnione od eksportu, mogą się umacniać.

- Risk-Off: w którym inwestorzy stają się bardziej ostrożni i unikają ryzyka, skłaniając się ku bardziej bezpiecznym aktywom, takim jak obligacje skarbowe czy frank szwajcarski. W tym okresie popyt na surowce maleje, a ceny towarów takich, jak ropa czy złoto mogą spadać (co powinno przełożyć się na deprecjację walut krajów zależnych od eksportu surowców, jak AUD czy CAD).