To nie jest porada inwestycyjna: czy trading to zawód odporny na kryzys?

Dość znany trader z rynku kontraktów Futures, który swego czasu udzielał się w mediach społecznościowych, handlując na żywo i udzielając rad – Mr Yen, zwykł mówić: „I am the apex predator”. Znaczy to tyle, co „jestem drapieżnikiem ze szczytu łańcucha pokarmowego”. To nie spuchnięte ego, lecz fakt – trader jest drapieżnikiem, który je to, co upolował, a jeśli nie upolował niczego – nie je. Trading, jako zajęcie tak niepewne, szczególnie w środowisku detalicznym trudno więc nazwać zawodem. Skoro tak, dlaczego szkoleniowcy wciąż przedstawiają go w ten sposób?

Bohater odcinka: Radosław Rygielski

Radosław Rygielski to jedna z najbardziej znanych postaci polskiej sceny szkoleniowej. Materiały promocyjne, jak i kanał na platformie YouTube sugerują, że proponowane przez niego materiały edukacyjne dotyczą przede wszystkim analizy technicznej.

Na stronie Instytutu Kryptografii, o Rygielskim przeczytamy:

Na co dzień pomaga uczestnikom w zdobyciu zawodu tradera, odpornego na każdego rodzaju kryzysy gospodarcze.

Co bardzo ważne, później pojawia się wzmianka o tym, że szkoleniowiec „jako jeden z nielicznych pokazuje transparetnie wyniki swoich analiz”.

Trading, a warunki gospodarcze

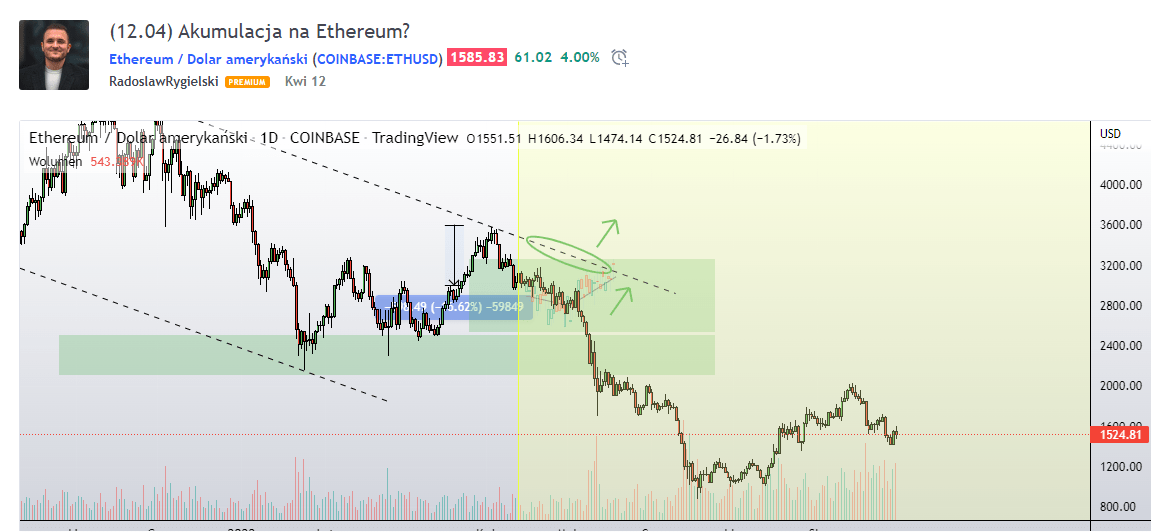

Jeśli wejdziemy na kanał Tradingview Radosława Rygielskiego, ostatnia opublikowana analiza pochodzi z 12 kwietnia 2022 roku. Pomysł skończył się niepowodzeniem – tak, jak widać poniżej.

Źródło: https://pl.tradingview.com/u/RadoslawRygielski/

Oznaczona przez Radosława Rygielskiego, linia trendu spadkowego, nie została jednak przełamana w górę, co teoretycznie może unieważniać analizę.

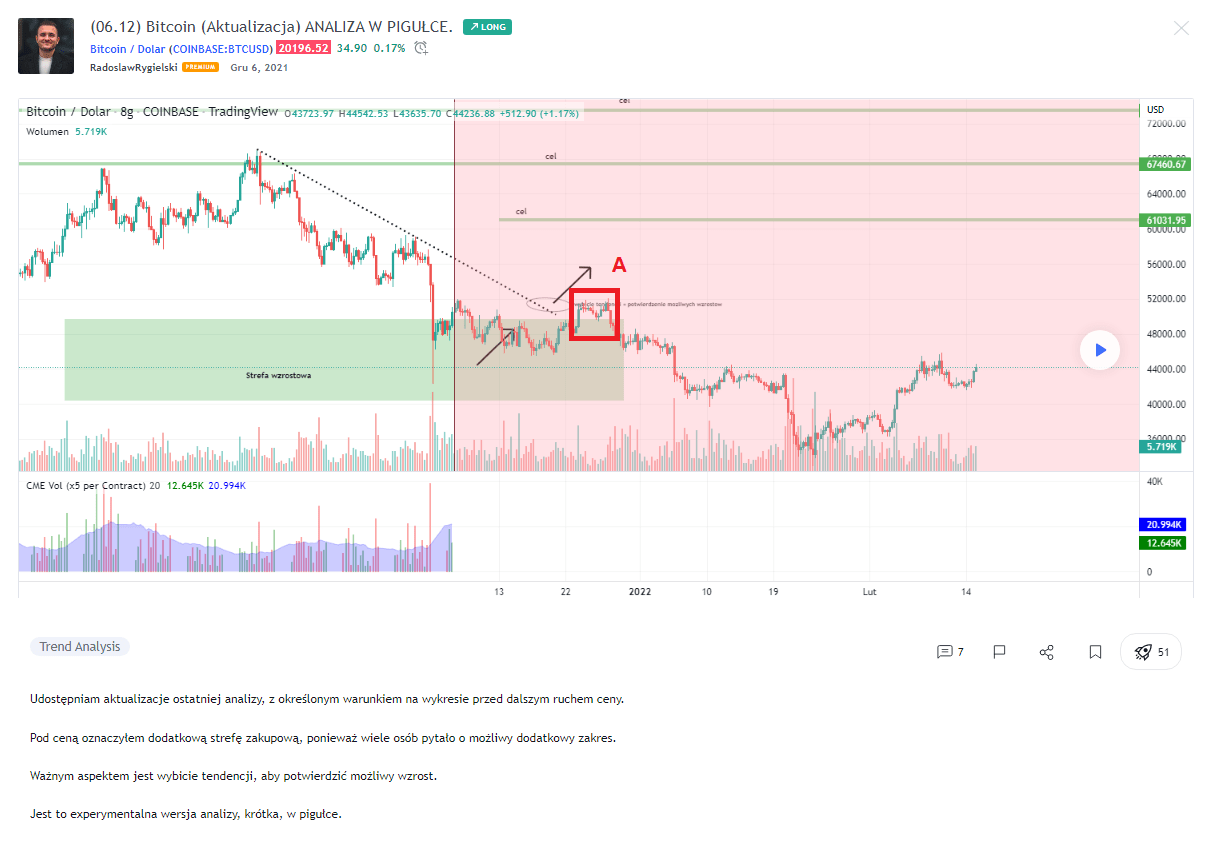

Nie jest to jednak szczególnie ważne, ponieważ inny pomysł – ten z 6 grudnia 2021 roku, także skończył się fiaskiem – mimo tego, że „tendencja” – jak nazywa linię trendu Radosław Rygielski, faktycznie została wybita – w punkcie „A”.

Źródło: https://pl.tradingview.com/u/RadoslawRygielski/

Na pozór nie ma w tym niczego szczególnego, niemniej spośród ostatnich 10 analiz, w 7 przypadkach, ogólny kierunek ceny przewidywany przez Radosława Rygielskiego, był błędny. Jedna z nich pozostała nierozstrzygnięta, a dwie przyniosłyby zysk. W pierwszym przypadku, był on bardzo niewielki, a cena „liznęła” Take Profit, by z miejsca podążyć w przeciwnym kierunku.

Co najciekawsze, większość analiz zakładała wzrosty kryptowalut i wygląda na to, że czarna seria na kanale Rygielskiego rozpoczęła się pod koniec 2021 roku. Jest to szczególnie ważne, jeśli mówimy o tradingu jako o „zawodzie odpornym na kryzysy gospodarcze”.

Pod koniec 2021 roku, rynek kryptowalut nie miał nadziei na wzrost

Dlaczego? Ponieważ wówczas, postcovidowa inflacja w Stanach Zjednoczonych znajdowała się na wysokich poziomach. Do pewnego momentu, FED ignorował sytuację, twierdząc, że po przywróceniu łańcuchów dostaw, spadek siły nabywczej sam się unormuje. Niemniej, rynek znał kontekst i doskonale wiedział, że Powell wiecznie problemu zamiatać pod dywan nie może.

Poniżej widać nagłówek newsa agencji Reuters z 2 listopada 2021 roku, który wspomina o inwestorach, powoli wyczekujących zacieśniania polityki monetarnej.

Źródło: Reuters

Wcześniej, kryptowaluty, jako ryzykowne aktywa, korzystały na dodruku pieniądza. Następnie, gdy inwestorzy wystraszyli się wzrostu kosztów długu, zaczęli też pozbywać się niebezpiecznych instrumentów.

FED zerwał się z łańcucha, boleśnie gryząc w kostkę wszystkich tych, którzy liczyli na to, że tokeny będą rosły wiecznie. Pod koniec ubiegłego roku było wiadome już właściwie wszystkim, że odbicie Bitcoina, a tym bardziej – rajd po magiczne 100 000$, to fikcja. Nie musiałeś czuć się na tyle pewnie, by otwierać pozycje krótkie i rozegrać spadek. Wystarczyło, że wiedziałeś, by nie otwierać „longów”.

To świetnie, że Radosław Rygielski ma odwagę – faktycznie, jako jeden z nielicznych, by dzielić się analizami przed faktem. Jednak patrząc na kilka ostatnich pomysłów, które zawiodły w szczególnym kontekście makroekonomicznym przełomu lat 2021-2022, trudno przedstawiać trading jako „zajęcie odporne na wszelkiego rodzaju kryzysy gospodarcze”. Lub przynajmniej ten trading, którego uczy Radosław Rygielski.

Dlaczego trading detaliczny NIE powinien być nazywany zawodem?

Powód pierwszy – w spekulacji nie ma „skryptu”, który pomoże Ci zarobić

„Odporność” na kryzysy gospodarcze mamy już za sobą.

Pozostaje kwestia druga, czyli trading jako zawód.

Jeśli kupisz kurs programowania w Pythonie, w którym szkoleniowiec przedstawi Ci skrypt:

x=10

if x == 15:

print(„True”)

else: print(„False”)

Masz pewność, że zadziała. Gdy uruchomisz plik z linii komend, zobaczysz napis: „False”, ponieważ x jest równe 10, nie 15.

W tradingu nie ma „skryptu”, który zawsze pozwoli Ci zarabiać pieniądze, dlatego nie jest on klasycznym zawodem. Słowo „zawód” poniekąd implikuje powtarzalność czynności, składających się na Twoje rzemiosło. Tutaj, w skali makro, takiej powtarzalności nie ma. To dlatego, szkoleniowcy jak mantrę powtarzają, że „przeszłe wyniki nie gwarantują przyszłych rezultatów”.

Spekulacja jako główne źródło dochodu jest antytezą stabilizacji, której potrzebuje większość ludzi, ponieważ rynek finansowy to w ogromnej mierze Black Box, czyli system, którego wewnętrzna mechanika, w ogromnej mierze jest przed nami ukryta. Nie możesz zajrzeć za horyzont zdarzeń, a jedyne, co Ci pozostaje, to dywagacje na temat tego, co ma tam miejsce. Nie ma to nic wspólnego z pospolitą zgadywanką, ponieważ wciąż szukasz zależności z przeszłości i mniej lub bardziej złożonej logiki, by kupić/sprzedać instrument po korzystnej cenie.

Niemniej nigdy nie możesz być pewien wyniku.

W książce Alchemia Finansów mówi o tym George Soros:

… możemy postrzegać rynki finansowe jako laboratorium przeznaczone do testowania hipotez, jednak nie ściśle naukowych. Prawda jest taka, że inwestowanie z sukcesami jest swego rodzaju alchemią […] Zbudowałem własne podejście do inwestowania, które kłóciło się z konsensusem. Powszechnie akceptowany pogląd był taki, że rynki zawsze mają rację, a ceny dyskontują przyszłe wydarzenia, nawet jeśli jeszcze nie wiadomo, czym one są. Wychodzę z przeciwnego punktu widzenia. Wierzę, że ceny na rynkach zawsze są błędne, ponieważ przedstawiają nieobiektywny obraz przyszłości…

Teraz widzisz kontrast między rozpowszechnioną wśród laików wizją „zawodu” tradera, a rzeczywistością. Trading miał być egzekwowaniem istniejącej strategii, gdy realnie jest nieustanną budową własnej, m.in. dzięki elastyczności i podważaniu powszechnie panujących przekonań.

Powód drugi: trading jako „kariera gamblera”. Gra, w której przegrywa niemal każdy.

Bardzo wiele osób, próbujących spieniężyć swoją wiedzę, określa spekulację jako „karierę”, „zawód” czy „biznes”, by zbudować w głowie klienta jej obraz jako „poważnego” zajęcia. Jest to bardzo dalekie od prawdy i w tej serii wielokrotnie będziemy wracać do tego tematu, jednak najprościej przyjrzeć się statystykom.

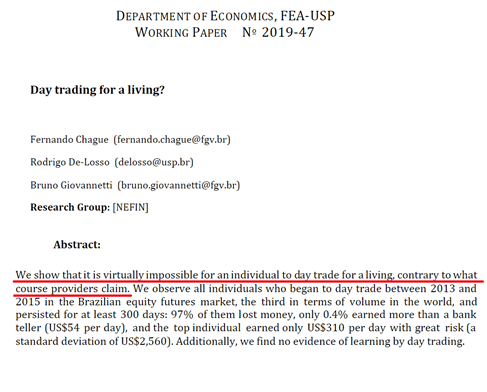

Pierwszym z badań, do których się odwołamy, a które przekonują, że day trading detaliczny nie jest żadną „karierą”, są statystyki zebrane wśród brazylijskich day traderów kontraktów terminowych.

Źródło: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3423101

Jak widzisz, jego autorzy twierdzą, że zarabianie na życie dzięki day tradingowi jest praktycznie niemożliwe, co podważa tezy wygłaszane przez szkoleniowców. W ciągu 300 dni, 97% brazylijskich day traderów kontraktów terminowych (badani to 1551 spośród oryginalnej grupy 19 646 osób, które zaczęły trading w latach 2013-2015) traciło pieniądze. Zysk przekraczający 54 dolary dziennie przekroczyło zaledwie 0.4% z nich.

Według tych danych, jeśli „kariery” w day tradingu spróbowało 1000 osób, utrzymanie na przynajmniej przeciętnym poziomie mogły zapewnić sobie tylko 4 z nich.

Na szczycie łańcucha pokarmowego znalazł się trader, którego badacze określają jako „top individual” – zarabiał on 310$ dziennie przy ogromnym ryzyku.

Jednocześnie, nie jesteśmy w stanie stwierdzić, czy człowiek ten był kompetentny, czy po prostu miał szczęście. Ponoć niektórzy wierzą, że jeśli posadzimy przed maszynami do pisania odpowiednią ilość małp, jedna z nich, całkiem przypadkiem, napisze sonet.

Łyżka miodu w beczce dziegciu, czyli day trading na Tajwanie

Kolejne, nieco bardziej optymistyczne badanie, przeprowadzono na Tajwanie. Jeden z jego najważniejszych fragmentów mówi:

Większość day traderów traci pieniądze. Dlaczego inwestorzy angażują się w aktywność redukującą majątek? Jedna możliwość jest taka, że uważają day trading za świetną rozrywkę. Day traderzy dysponujący minimum 90 milionami NT$ (nowe dolary tajwańskie), w ciągu 6 miesięcy ponosili średnią dzienną stratę 7.338# NT$ w kolejnym miesiącu. Rocznie oznacza to straty rzędu 2 milionów NT$, co równa się ponad pięciokrotności przeciętnej, rocznej płacy na Tajwanie i połowie przeciętnej płacy pracowników instytucji finansowych. Czy day traderzy sami z siebie akceptują tak ogromne straty dla rozrywki? Dla wszystkich, pomijając najbogatszych inwestorów, byłaby to bardzo kosztowna forma zabawy.

Na podstawie cytatu możemy przypuszczać, że część badanych day traderów jest po prostu uzależniona. Nie da się ukryć, że trading elektroniczny, ze względu na łatwy dostęp do przycisków „Buy” i „Sell”, będzie traktowany przez część osób tak, jak gra hazardowa.

Autorzy dokumentu zwracają także uwagę na koszty, które, w przypadku handlu wyższej częstotliwości, pożerają wygenerowane zyski:

Zyski day traderów handlujących często nie są wystarczająco duże, by pokryć koszty transakcyjne.

Na końcu dokumentu znajdziemy także pozornie optymistyczne fragmenty, ponieważ badacze rozpoznali grupę, która wydawała się mieć prawdziwą przewagę nad rynkiem:

Zauważyliśmy kilku wybranych, którzy konsekwentnie osiągają zyski mogące pokryć koszty transakcji. Zidentyfikowaliśmy tych day traderów, którzy osiągnęli wyraźne zyski w okresie 6 miesięcy i sprawdziliśmy ich wyniki w kolejnych transakcjach. Ci, zarabiający traderzy nadal osiągali ogromne zyski. Przeciętny day trader z tej grupy osiąga półroczny profit przekraczający 1 milion NT$, jednak mediana grupy to dużo skromniejsze 126 tysięcy NT$. […] Istnieją mocne dowody na wytrwałość day traderów w osiąganiu zysków.

Celem tego tekstu nigdy nie było jednak udowodnienie, że zarabianie na day tradingu czy na spekulacji krótkoterminowej jako takiej, jest niemożliwe. Istniały całe zastępy ludzi, którzy osiągali zyski w ten sposób i to, co zaobserwowano na Tajwanie, nie jest niczym zaskakującym.

Prawdziwy problem leży gdzie indziej i zawiera się w dwóch pytaniach:

Czy istnieje człowiek, który znajduje się tak w grupie elitarnych traderów z prawdziwą przewagą, jak i w grupie szkoleniowców oraz – czy reklamowanie dziedziny, w której prawdziwy sukces osiąga dosłownie 1 na 1000 osób***, jako „zawodu”, jest tak po ludzku uczciwe?

Warto się nad tym zastanowić – tym bardziej że chociaż Radosław Rygielski uczy tradingu, który sam w sobie zakłada trzymanie pozycji przez krótszy okres, jego ostatnie, w większości błędne analizy, dotyczyły wyższych ram czasowych, które teoretycznie powinny wybaczać więcej i dawać nam większy margines błędu.

***I to może być wariantem optymistycznym – jeśli przeanalizujemy rachunki pod kątem podejmowanego ryzyka, stosunek liczby „dobrych” do „złych” traderów, może być jeszcze bardziej miażdżący.

Powód trzeci: trading nie generuje żadnej wartości

Wybitny szachista, Paul Morphy mówił:

Słowo o samej grze. Szachy nigdy nie były i nigdy nie mogą być niczym innym niż rekreacją. Nie należy oddawać się jej ze szkodą dla innych, poważniejszych zajęć…

Trading ma bardzo wiele wspólnego z szachami. Także jest grą, która w ogromnej mierze polega na zapamiętywaniu – w której najpierw budujesz inwentarz z istniejących zagrywek, a później, na swój sposób, próbujesz wykorzystać je przeciwko oponentowi.

Oczywiste różnice są dwie. Pierwsza – niektóre pola „szachownicy” rynków finansowych są przed Tobą ukryte – ponieważ nie podjąłeś wysiłku, by je odkryć, a inne – zawierają informacje, do których nigdy nie zyskasz dostępu (wspomniany wcześniej „Black Box”).

Druga – większość zagrań, które przyswoisz jako trader, będzie całkowicie bezużyteczna, tak więc będziesz musiał zbudować własne. Często od zera.

W tym punkcie nieoczekiwanie pojawia się jednak kolejne podobieństwo – obie gry nie generują żadnej, realnej wartości. Są tylko grami – „rekreacją”, jak mówił Morphy, z tym że w przypadku tradingu – rekreacją okazjonalnie dochodową.

To zupełnie inaczej niż w prawdziwych zawodach, które opierają się na dostarczaniu wartości innym. Trading sam w sobie jej nie generuje i jest jedną z najbardziej bezużytecznych (lub nawet społecznie szkodliwych) umiejętności, jakie możesz nabyć. Lub jakich NIE możesz nabyć, ponieważ raz zdobyta przewaga nad rynkiem, nie jest Ci dana na zawsze i z czasem, przestanie generować zysk.

Cześć,

Artykuł porusza ważne kwestie dotyczące osoby Radka, zgadzam się z tezami, ale jest zbyt delikatny. Po pierwsze, Radek wrzuca przed faktem tylko analizy. Od wielu miesięcy/lat nie publikował swoich zagrań, czyli wbrew temu co pisze nie jest transparentny. Odbyłem kurs, niestety, i bardzo tego żałuję, poznałem tam wielu kolegów z którymi do teraz utrzymuje kontakt i mamy te same obserwacje. Radek nie pokazuje wyników, nie prowadzi też analizy skuteczności kursantów, bo utrzymuje wszystkich w bańce fałszywej propagandy o swojej nieomylności. Na jego forach stosowana jest silna cenzura, usuwa się wszystkie wiadomości mogące nowym kursantom sugerować że coś jest nie tak. Orwellowskie ministerstwo prawdy.

A odnośnie grania longow w czasie gdy BTC spadał, o czym mowa w artykule – na forum panowały hasła „trwa hossa, nie gramy shortow bo to przeciwne do trendu, trend być jest zawsze w górę”… Gdy ktoś pisał że otwiera shorta, był niemal szkalowany!

Bardzo dziękuję za ten wpis. Zawsze się zastanawiałem dlaczego ktoś, kto tak dobrze wie jak grać uczy wszystkich zamiast samemu konkretnie zarabiać. Odpowiedź jest prosta – na szkoleniach zarabia więcej, niż na giełdzie…