Wojna w Izraelu: rynki boją się eskalacji. Rośnie popyt na ropę naftową

Po ostatniej pauzie Rezerwy Federalnej, rynek zakładał utrzymanie kosztów długu w USA na wyższym poziomie przez dłuższy okres, co byłoby niekorzystne dla rynku akcji. Sytuacja dodatkowo pogarsza się w wyniku sobotniego ataku Hamasu na Izrael. Ryzyko eskalacji konfliktu już doprowadziło do spadków na indeksach i wzrostów cen ropy naftowej, które wywierają dodatkową presję inflacyjną na amerykańską gospodarkę i zwiększają prawdopodobieństwo dalszego zaostrzania polityki pieniężnej przez Fed.

- Po ataku Hamasu na Izrael w sobotę, rynki finansowe zaczynają obawiać się, że konflikt eskaluje i obejmie także ważnych eksporterów ropy naftowej z regionu, co przełożyło się na wzrost cen surowca

- Wyższe ceny ropy naftowej to dodatkowa presja inflacyjna w USA, która może oznaczać utrzymanie ostrej polityki pieniężnej przez Fed lub powrót do podwyżek stóp procentowych i tym samym – spadki cen akcji i innych aktywów Risk-On

Wojna w Izraelu – rynki boją się eskalacji. Rośnie popyt na ropę naftową

Krótko po sobotnim ataku rakietowym Hamasu, premier Izraela – Binjamin Netanjahu ogłosił, że kraj znalazł się w stanie wojny.

Obecnie, rynek boi się pełnoskalowego konfliktu zbrojnego- takiego jak ten, który trwa obecnie na Ukrainie. Sytuacja drastycznie zwiększa ryzyko geopolityczne i wywołuje obawy o to, że kluczowi eksporterzy ropy naftowej w regionie zostaną wciągnięci w wojnę, co przełożyło się na 5 – procentowy wzrost ceny surowca.

Palestyńska rakieta wystrzelona w kierunku Izraela. Źródło: Fars Media Corporation/Wikipedia.org

Wzrósł także popyt na złoto, należące do grupy instrumentów Safe Haven, w których inwestorzy chronią kapitał w czasach niepewności gospodarczej. Przewiduje się, że w wyniku wojny wzrośnie także zainteresowanie amerykańskimi obligacjami skarbowymi i dolarem – które tak samo uważa się za aktywa bezpieczne.

Naturalnie, w takim scenariuszu muszą stracić rynki Risk-On. Na poniedziałkowym otwarciu giełdy w USA, indeksy Dow Jones, S&P500 i Nasdaq spadły kolejno: 0.2, 0.5 i 1%.

Rosnące ceny ropy naftowej mogą wywrzeć presję na Fed

Po ostatnim posiedzeniu Rezerwy Federalnej, na którym zdecydowano o tymczasowym wstrzymaniu cyklu podwyżek stóp procentowych, inwestorzy w większości zakładali scenariusz “Higher for longer”, w którym Fed będzie utrzymywał koszty długu na wysokim poziomie przez dłuższy okres.

Wzrost cen ropy naftowej jest więc ostatnim, czego potrzebuje amerykańska gospodarka – oznacza bowiem dodatkową presję inflacyjną i ewentualną reakcję Fedu.

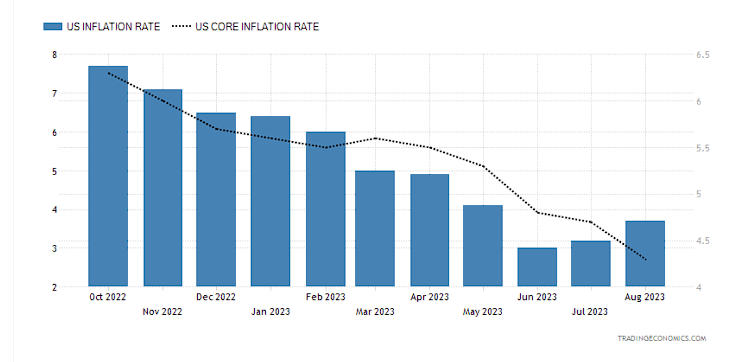

Wykres inflacji CPI w USA. Źródło: Tradingeconomics

Sierpniowy odczyt CPI w USA to 3.7%, podczas gdy cel banku centralnego znajduje się w okolicach 2%. W połączeniu z ostatnim, niekorzystnym raportem z amerykańskiego rynku pracy, rośnie więc prawdopodobieństwo powrotu do podwyżek stóp procentowych w USA.