Co dalej z prop-tradingiem? Widmo regulacji wisi nad branżą

Niedawna decyzja CFTC o zawieszeniu działalności firmy prop-tradingowej MyForexFunds, będącej wówczas jednym z liderów branży, najprawdopodobniej doprowadzi do regulacji przedsiębiorstw działających na podobnym modelu. Może to mieć wiele zarówno pozytywnych, jak i negatywnych konsekwencji dla klienta. Co dalej z branżą prop-tradingu online?

- Po wstrzymaniu działalności MyForexFunds przez CFTC, związanym z oskarżeniami o oszustwo, regulatorzy prawdopodobnie będą przyglądać się reszcie firm działających w branży internetowego prop-tradingu

- Niektórzy z właścicieli firm prop-tradingowych twierdzą, że proponowane przez nich produkty dają traderom większe szanse na zarobienie pieniędzy, niż handel u klasycznego brokera. Niekoniecznie jest to prawda.

- Model prop-tradingowy może stać się nieopłacalny, gdy firmy zaczną podlegać ścisłym regulacjom

Pokłosie wstrzymania działalności MyForexFunds

Przypominamy, że na przełomie sierpnia i września amerykańska komisja CFTC wstrzymała działalność MyForexFunds i oskarżyła firmę m.in. o funkcjonowanie na zasadzie zbliżonej do modelu brokera Market Maker bez niezbędnych licencji oraz o działanie na niekorzyść klientów, którzy w sumie zasilili konto firmy kwotą ponad 300 milionów dolarów.

Murtuza Kazmi (po lewej) w wywiadzie z właścicielem kanału Kimmel Trading w 2021 roku, podczas którego przekonywał o uczciwości MyForexFunds.

Źródło: Kimmel Trading/YouTube/https://www.youtube.com/watch?v=H3v7CeitqrM

Jednym z większych problemów był brak transparentności, do którego odniósł się Oliver Olejar – COO firmy Lux Trading Firm:

Każda firma prop tradingowa, która prowadzi własną platformę i jest połączona z zewnętrznymi dostawcami płynności, funkcjonuje w sposób podobny do brokera, który ma możliwość stosowania modeli A-book lub B-Book. Jest bardzo trudno sprawdzić, co dzieje się wewnątrz firmy i jaki model jest przez nią wykorzystywany.

Martin Najat, współzałożyciel firmy City Traders Imperium, uważa z kolei, że sprawa MFF może doprowadzić do zwiększonego nadzoru regulatorów nad branżą prop-tradingową i zwraca uwagę na potencjalnie niekorzystne skutki takiego rozwoju spraw:

Z punktu widzenia klienta jest to pozytywne, ponieważ tworzy dla firm prop-tradingowych nadzorowane i regulowane środowisko. Z drugiej strony, wszystko to może zniechęcić nowe przedsiębiorstwa do wchodzenia na rynek i prowadzić do ograniczenia konkurencji. Podczas gdy już istniejące firmy będą zmagać się z regulacjami, ich przewaga konkurencyjna może osłabnąć, a potencjalne koszty zostaną przeniesione na klienta.

Prop-trading może nie przetrwać w regulowanym środowisku

W ostatnich zdaniach powyższego cytatu zawarto istotne wnioski, ponieważ MyForexFunds z perspektywy czasu wydaje się biznesem, który korzystał przede wszystkim na braku regulacji i był firmą projektowaną „na kolanie”.

W swoim raporcie, CFTC zarzucało MFF m.in. działanie na niekorzyść klientów poprzez manipulacje takie, jak poszerzanie spreadów lub odmawianie należnych im wypłat.

Musiało być to konsekwencją tego, że ryzyko związane z biznesem nie zostało dokładnie przekalkulowane wcześniej, a sama firma nie była gotowa na sytuację, w której zbyt duża liczba klientów osiąga zbyt duże zyski. W taki sposób MFF stworzyło kolosa na glinianych nogach, którego według CFTC próbowano utrzymać w pionie za pomocą nieuczciwych praktyk.

Jest możliwe, że po tym, jak regulatorzy dokładniej przyjrzą się całej branży, funkcjonowanie tego typu podmiotów nie będzie możliwe, co może doprowadzić do upadku niektórych firm i wzrostu cen „wyzwań”, dzięki którym trader może otrzymać kapitał do handlu – co drastycznie ograniczy dopływ pieniędzy, ponieważ tego typu modelami zainteresowani byli przede wszystkim mieszkańcy krajów Trzeciego Świata.

Jedną z ewentualności jest też całkowite wycofanie się z branży części graczy, którzy stwierdzą, że gdy tego typu model biznesowy zaczyna funkcjonować w środowisku regulowanym i musi robić to transparentnie i uczciwie, zwyczajnie staje się nieopłacalny.

„Firmy prop tradingowe dają traderom szanse powodzenia wyższe niż u brokerów detalicznych.”

Portal Financial Magnates zwraca uwagę na fakt, że regulacja branży proptradingowej może być trudna ze względu na różnice pomiędzy firmami działającymi w branży. Za przykład podaje izraelską The5ers, która nie przekazuje transakcji do brokerów detalicznych i może być rozumiana jako rodzaj funduszu private equity.

Jak mówi założyciel The5ers, Gil Ben Hur:

Tak naprawdę nie możemy udostępnić informacji transakcyjnych pokazujących, w jaki sposób wchodzimy na rynek, tak jak chcieliby tego traderzy. Nasi spekulanci nigdy nie inwestują swojego własnego kapitału i tym samym, nawet gdybyśmy mogli dostarczyć takie informacje – nie jesteśmy do tego zobowiązani.”

Gil Ben Hur twierdzi także, że w przeszłości, także regulowani brokerzy mieli odmawiać udostępnienia informacji o ich dostawcach płynności i dodaje:

Jedyne regulacje, które moim zdaniem są tutaj wymagane, dotyczą początkowej fazy – kiedy to traderzy podejmują się 'wyzwania’. Ważne jest, aby upewnić się, że firmy prop-tradingowe nie sprzedają produktów, które nie mają potencjału generowania przychodów dla tradera, a my z chęcią podjęlibyśmy się współpracy przy zestawie wytycznych, mających na celu zwiększenie zaufania wśród traderów.

Założyciel The5ers nie tylko nie widzi konieczności ścisłych regulacji w branży, ale i zwraca uwagę na jej jasne strony, mówiąc, że prop-trading oferuje wyższe szanse powodzenia niż trading detaliczny u klasycznych brokerów.

Niektóre, teoretyczne zalety prop-tradingu to marketingowe sztuczki

Może być dość trudno zweryfikować taką tezę, jednak w przypadku statystyk udostępnionych przez MyForexFunds, odsetek osób, którym udało się wypłacić jakiekolwiek pieniądze z firmy, był zatrważająco niski i w jednym z miesięcy wynosił około 0.2%.

Jest to oczywiście procent nieporównywalnie niższy niż procent ludzi, którzy nie tracą pieniędzy w firmach brokerskich.

Ogromnym problemem mogą być też nieuczciwy marketing i eksploatowanie niewiedzy początkujących traderów.

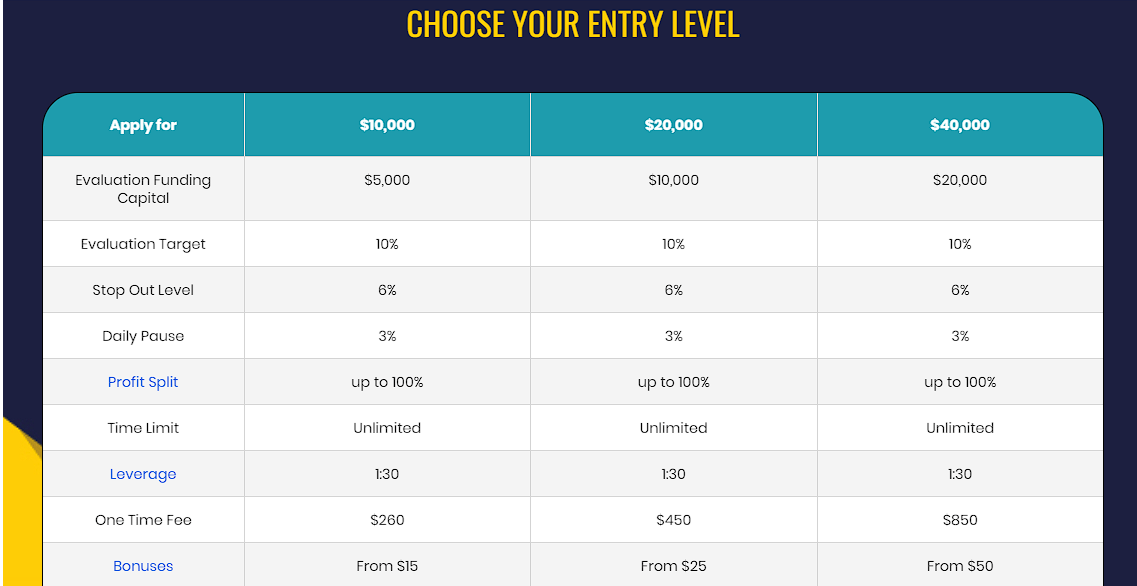

W przypadku jednego z programów The5ers, klient płaci 260 dolarów, aby otrzymać 10 000 dolarów do handlu. Przynajmniej tak wygląda to teoretycznie, ponieważ w czasie testu, podczas którego ma on do dyspozycji 5000 dolarów na rachunku, jego maksymalna strata wynosi 6%, czyli 300 dolarów. Aby w ogóle zdać ten test, trader musi, nie tracąc tych 6%, zarobić 10%.

Źródło: The5ers

Jeśli maksymalna strata wynosi 6% z 5000$, czyli 300$, a potrzebny do osiągnięcia zysk to 10%, czyli 500$, aby zdać test, trader musi wygenerować ponad 166% zysku.

Gdyby pominąć cały ten marketing i przedstawić sprawę w ten sposób, wielu ludzi doszłoby do wniosku, że dużo większe szanse powodzenia mają u regulowanego brokera detalicznego (spoza UE), oferującego bardzo wysoką dźwignię.

Aktualnie nie wiadomo co amerykańscy i europejscy regulatorzy zdecydują się zrobić z wymienionymi wyżej problemami. Pewne jest jednak to, że regulacje są niezbędne, a interwencja CFTC w sprawie MFF była potrzebna, aby zmienić sposób postrzegania branży prop tradingowej wśród początkujących spekulantów.

Wcześniej ludzie z biedniejszych krajów traktowali firmy tego typu jak drzwi do kariery profesjonalnego tradera. Dziś trend ten powoli się odwraca i jest bardzo prawdopodobne, że w niedalekiej przyszłości podmioty oferujące podobne usługi będą traktowane tak, jak brokerzy MM lub internetowe kasyna.