FED będzie zmuszony do dodruku?

Wyceny spółek na giełdach w dużej mierze napędza dostępna na rynku płynność. Ostatnim wzrostom indeksu w USA towarzyszy jednak jej spadek, co może oznaczać, że zbliżamy się do korekty. Jednakże, w dłuższym terminie kontekst wygląda optymistycznie – przynajmniej według Michaela Howella z Crossborder Capital, który twierdzi, że Rezerwa Federalna w najbliższych latach będzie zmuszona do wsparcia gospodarki.

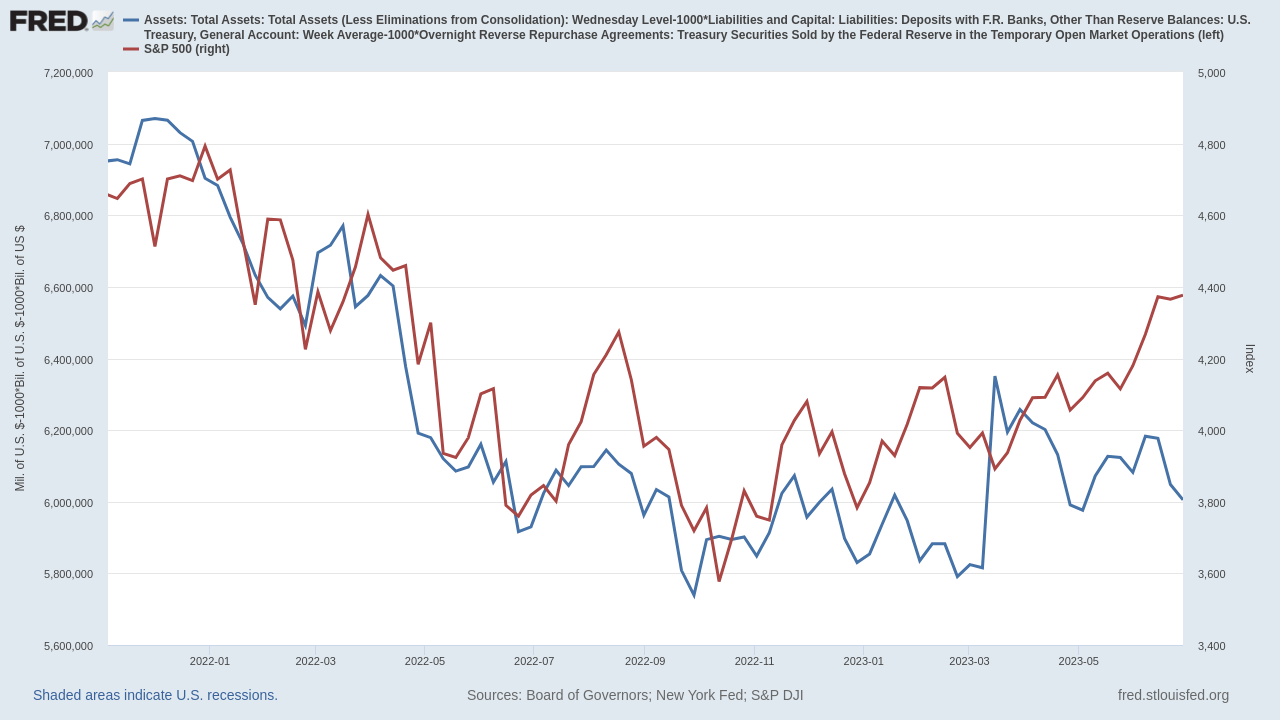

Spadający wykres płynności, a indeks S&P500

Płynność dostarczana przez banki centralne i komercyjne oraz rządy, od czasów pandemii była głównym motorem napędowym rynku akcyjnego. Dzisiaj możemy jednak zaobserwować rozbieżność pomiędzy wycenami akcji, a dostępną płynnością – ceny akcji wciąż rosną, podczas gdy płynność powoli z rynku znika.

W przeszłości takie zachowania kończyły się korektami na rynku akcji lub przynajmniej chwilowym zahamowaniem wzrostów i wpadnięciem w balans.

To naturalnie o niczym nie przesądza – tym bardziej przy spadającym indeksie VIX oraz biorąc pod uwagę fakt, że lipiec historycznie był dla spółek dobrym miesiącem. Jednakże, z uwagi na istotność płynności dla rynku akcyjnego i długość ostatniego rajdu na indeksach, w krótkim terminie warto zachować ostrożność.

Rezerwa Federalna będzie zmuszona do wsparcia rynku?

A jak sytuacja wygląda w dłuższym terminie?

Michael Howell z Crossborder Capital ma na to swoją teorię.

Jego zdaniem, problemy z długiem w Stanach Zjednoczonych zmuszą Rezerwę Federalną do dodruku i wsparcia gospodarki. Bank centralny miałby porzucić zacieśnianie ilościowe (QT) na rzecz luzowania ilościowego (QE), co w pomogłoby spółkom na giełdach:

Inwestorzy powinni oczekiwać wiatru w plecy ze strony globalnej płynności. […] To korzystne dla akcji, jednak dużo mniej pozytywne dla inwestorów z rynku obligacji skarbowych. […] W świecie opartym na długu, duże bilanse banków centralnych to konieczność. Tak więc zapomnij o QT. Quantitative Easing powraca. Pula globalnej płynności, którą określamy na około 170 bilionów dolarów, nie skurczy się znacząco w najbliższym czasie.

Według Howella, FED i inne banki centralne, które w tym roku pompowały płynność do systemu finansowego ze względu na kryzys w sektorze bankowym, w najbliższych latach „prawdopodobnie będą musiały ratować także zadłużone rządy”.