Krzywa rentowności obligacji wskazuje na recesję w USA. MakroPrzegląd #4/4 Listopad

Po raz pierwszy, krzywa rentowności 2 i 10-letnich obligacji skarbowych USA, odwróciła się wiosną. Dzisiaj, zjawisko, które w przeszłości poprzedzało recesje gospodarcze, znowu staje się jednym z najważniejszych tematów na rynkach. Jednocześnie, wzrost pozycji krótkich na kontraktach terminowych obligacji 2-letnich sugeruje, że fundusze hedgingowe dały sobie spokój z próbami przewidywania „Pivotu” FED-u.

Masz wolną chwilę? Pomóż nam rozwijać portal i podziel się swoją opinią na temat naszych materiałów!

Rynek walutowy Forex

Forex: FED i dolar amerykański

Prognoza:

Jastrzębia

Cel:

Zahamowanie inflacji

Kontekst:

- Na kolejnym posiedzeniu FED-u oczekuje się sygnalizowanej wcześniej przez the Wall Street Journal, podwyżki o 50 punktów bazowych. Przez część rynku, prawdopodobnie będzie ona odebrana jako złagodzenie cyklu i wstęp do pauzy, która pomogłaby instrumentom Risk-On, niemniej trzeba pamiętać, że inflacja w USA wciąż jest bardzo wysoka, a oficjalnie, stanowisko FED-u wciąż jest wyraźnie jastrzębie.

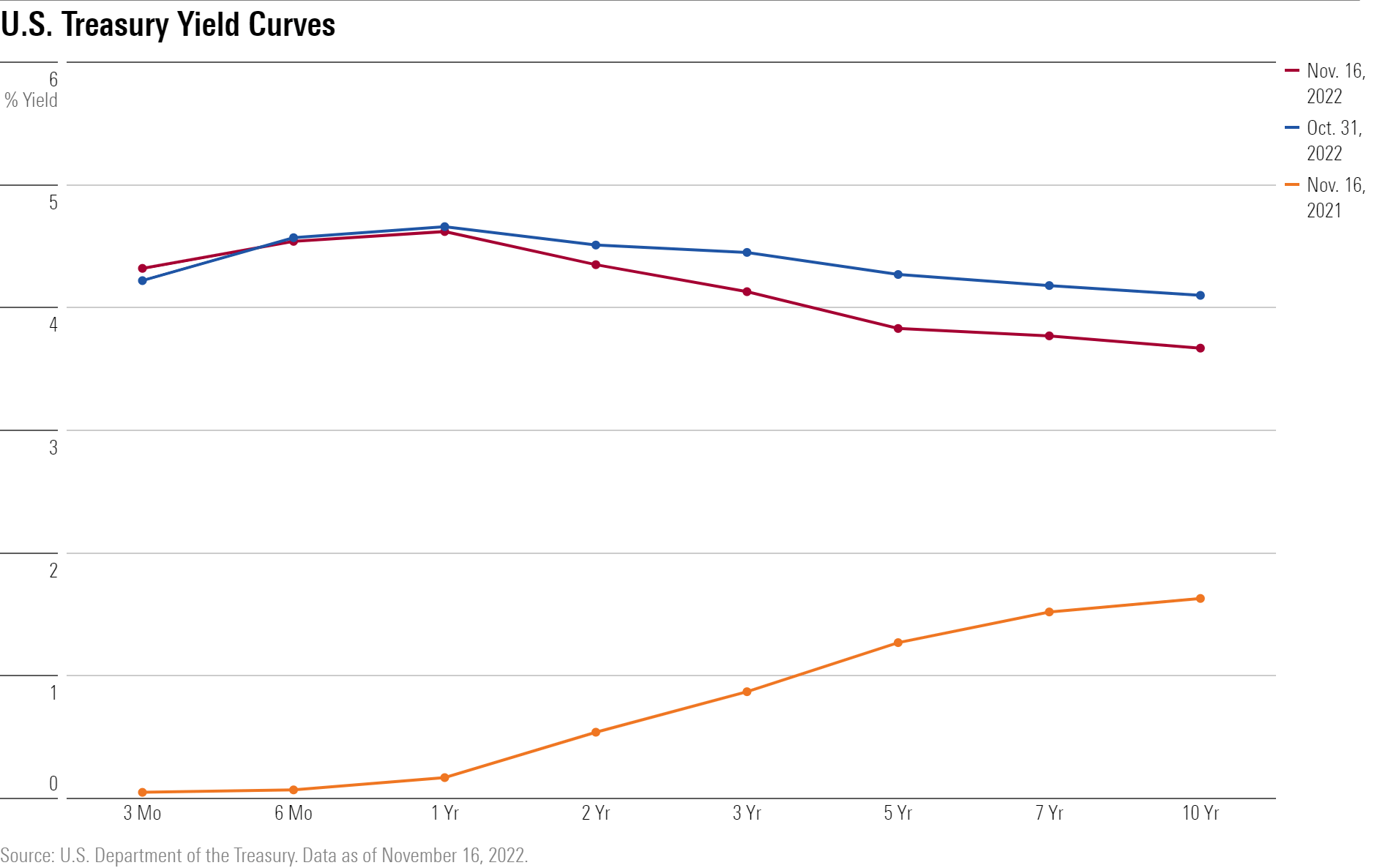

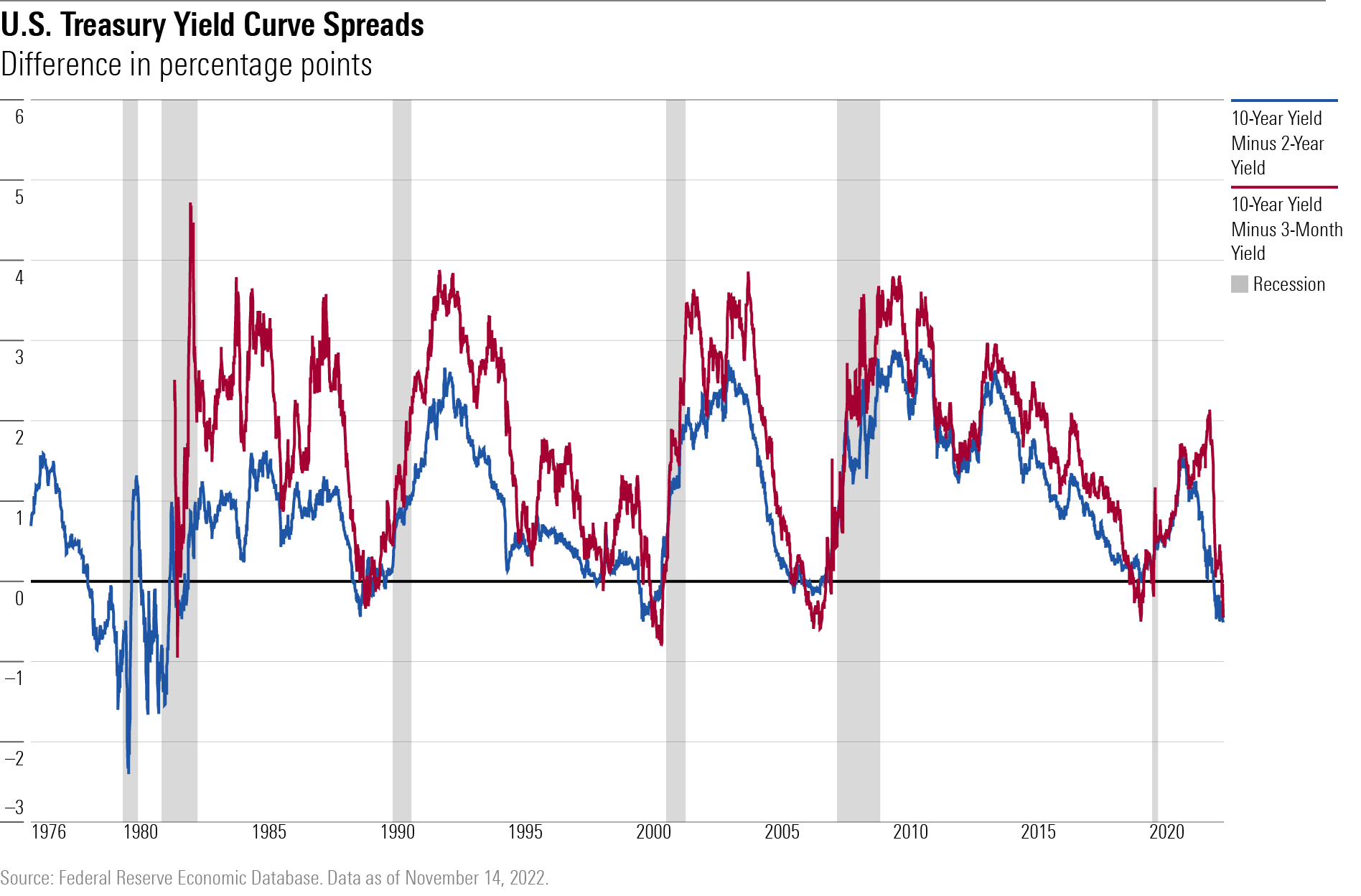

- Jednym z głównych tematów na rynku jest dzisiaj odwrócenie krzywej rentowności krótkoterminowych amerykańskich obligacji skarbowych. Odwrócenie krzywej obligacji 2 i 10-letnich miało miejsce już w marcu, jednak wówczas, Jerome Powell sugerował, że należy raczej zwrócić uwagę na krzywą „Yieldów” papierów o krótszym terminie zapadalności. Wtedy, krzywa krótkoterminowych obligacji nie dawała powodów do obaw, podczas gdy w ostatnich miesiącach, konsekwentnie się „wypłaszczała”, a w ostatnich dniach, doszło do jej odwrócenia. Jak mówiliśmy, w tym roku. jako pierwszy, odwrócił się spread między rentownością długu 2 i 10-letniego i ostatnimi czasy, odwrócenie to pogłębiało się, schodząc poniżej poziomu -70 punktów bazowych.

Krzywa rentowności amerykańskich obligacji skarbowych.

Źródło: Morningstar

- Jeśli rentowności papierów krótkoterminowych zaczynają przewyższać Yieldy papierów długoterminowych, sugeruje to oczekiwanie przez rynek obniżek stóp procentowych w dłuższym terminie. Czyli inaczej: inwestorzy zaczynają zakładać scenariusz, w którym gospodarka zostanie osłabiona aktualną polityką do tego stopnia, że będzie wymagała wsparcia i niższego kosztu długu. Spread rentowności 2 i 10-letnich obligacji bywa wykorzystywany jako wskaźnik wyprzedzający, sygnalizujący recesję. Dane historyczne pokazują, że odwrócony spread, czyli sytuacja, w której koszt 2-letniego jest wyższy, niż koszt 10-letniego długu, często poprzedzał kontrakcję gospodarki (od roku 1900, krzywa 2/10 odwróciła się 28 razy, a recesja wystąpiła w 22 przypadkach).

Źródło: Morningstar

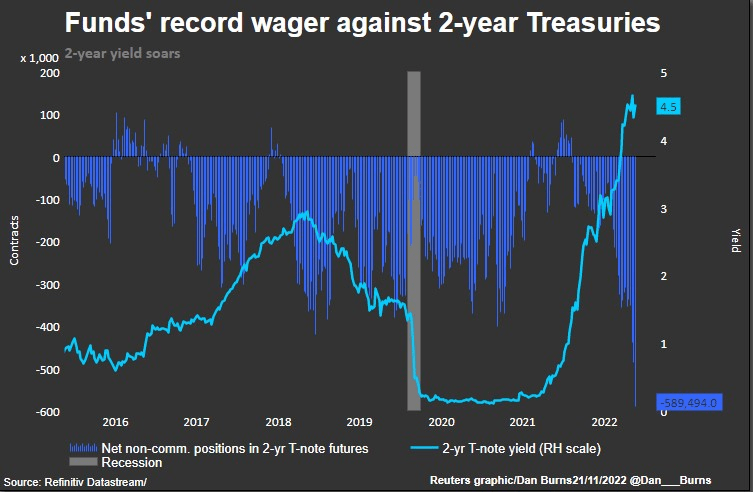

- Rynek obligacji obrazuje także kapitulację funduszy hedgingowych w próbach przewidzenia Pivot-u FED-u. Jastrzębia narracja decydentów doprowadziła do sytuacji, w której na rynkach kontraktów terminowych na 2-letnie obligacje skarbowe, zaobserwowano rekordowy wzrost pozycji krótkich (cena obligacji skarbowych spada, gdy ich Yield wzrasta, więc dane pokazują sentyment zakładający kontynuację agresji Rezerwy Federalnej). Ilość „shortów” na rynku obligacji niemal podwoiła się przez sześć tygodni. Tym samym, listopad tego roku jest drugim miesiącem z najbardziej niedźwiedzim sentymentem, w całej historii handlu tymi kontraktami.

Rekordowy wzrost pozycji krótkich na rynku amerykańskich, 2-letnich obligacji skarbowych.

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 1.8% | 2.6% | 4.00% | 7.7% | 3.7% |

Forex: EBC i euro

Prognoza:

Umiarkowanie jastrzębia/Jastrzębia

Cel:

Zahamowanie inflacji

Kontekst:

- Koszt długu w Strefie Euro był podnoszony na każdym z trzech ostatnich posiedzeń EBC. W przemówieniu we Frankfurcie 14 listopada, wiceprezes EBC, Luis de Guindos, podkreślił, że w aktualnych warunkach, celem banku centralnego jest ograniczenie wsparcia dla popytu i dodał, że decydenci „oczekują kolejnej podwyżki stóp procentowych”.

- Ostrzejsza polityka monetarna i wysokie ceny energii wzmacniają obawy przed recesją. W ostatnich miesiącach indeksy PMI dla sektora przemysłowego i usługowego odzwierciedlały spadek zaufania do gospodarki (konsensus zakłada kontynuację trendu), do czego przyczynił się m.in. wzrost inflacji CPI do poziomu 10.6% YoY. Kryzys energetyczny odbija się w szczególności na najbardziej energochłonnych branżach i raczej nie oczekuje się, że w najbliższym czasie, sytuacja ulegnie poprawie. Niższe temperatury w zimie przełożą się na wzrost popytu na energię, który wywrze dodatkową presję na rynki.

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 2.1% | 0.2% | 2% | 10.6% | 6.6% |

Forex: BOE i funt brytyjski

Prognoza:

Jastrzębia

Cel:

Zahamowanie inflacji

Kontekst:

- Brytyjski NIESR przewiduje brak wzrostu PKB Wielkiej Brytanii w ostatnim kwartale 2022 roku i kontrakcję na początku roku 2023. Te przewidywania miały negatywny wpływ na funta – podobnie jak wyniki ankiet przeprowadzonych wśród przedsiębiorców. Brytyjski wskaźnik Business Confidence spadł do poziomu najniższego od 13 lat, a ankietowani oczekują utrzymanie się wysokiej inflacji oraz trudności w zatrudnianiu doświadczonych pracowników. Z uwagi na przewidywane problemy na rynku pracy, przedsiębiorcy zasugerowali, że minister Jeremy Hunt powinien złagodzić przepisy dotyczące imigracji.

- W ubiegłym tygodniu Jeremy Hunt ogłosił zaostrzenie polityki fiskalnej, co jest częścią planu, mającego przywrócić wiarę inwestorów w brytyjskie finanse, po zawirowaniach z czasu, gdy urząd ministra pełniła Liz Truss. To oznacza cięcia wydatków publicznych i podwyżki podatków dla obywateli Wielkiej Brytanii. Według the Office for Budget Responsibility kraj czeka największy w historii spadek dochodu rozporządzalnego, a przychody gospodarstw domowych wrócą do poziomu sprzed pandemii dopiero w roku 2028. Rebecca Evans, walijska minister finansów, skomentowała plany Hunta, mówiąc: „To oświadczenie potwierdza, że jesteśmy w głębokiej recesji. Realne zarobki spadną o 7% w ciągu najbliższych 2 lat, podczas gdy inflacja znajduje się na poziomie najwyższym od 41 lat. […] To oznacza ból teraz i jutro, z wyższymi podatkami, kosztami energii i cięciami wydatków. Koniec końców, ludzie będą płacić więcej, za mniej„.

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 2.4% | 0.2% | 3.00% | 11.1% | 3.6% |

Forex: BOC i dolar kanadyjski

Prognoza:

Jastrzębia

Cel:

Zahamowanie inflacji

Kontekst:

- W ostatnich wypowiedziach, Tiff Macklem zapowiadał, że bank centralny zakłada kolejne podwyżki kosztu długu, by sprowadzić inflację do normalnych poziomów. Jedną z okoliczności, która zdaniem ekonomistów Bank of Canada, pozwoli na dalsze podwyżki bez wywoływania głębszej recesji w systemie ekonomicznym, jest spora liczba wolnych miejsc pracy (w sierpniu, liczba nieobsadzonych stanowisk w Kanadzie wyniosła niemal milion). Bank centralny spodziewa się, że nadchodząca stagnacja spowoduje usuwanie przez przedsiębiorców ofert pracy, bez jednoczesnego zwalniania większej liczby pracowników, co ma ograniczyć wzrost stopy bezrobocia. Jak mówił Macklem: „Mówiąc ogólnie, gdy liczba wolnych miejsc pracy jest wysoka, jak teraz, ich spadek nie prowadzi do tak dużych wzrostów stopy bezrobocia, jak dzieje się to w przypadku, gdy na rynku wolnych miejsc jest niewiele. […] Co to oznacza dla kanadyjskich pracowników? […] Mniejsza liczba miejsc pracy oznacza, że znalezienie zatrudnienia potrwa dłużej i niektóre biznesy uznają, że przy mniejszym popycie na ich produkty, nie mają już zajęcia dla wszystkich swoich pracowników”.

- Ostatnie szacunki BoC zakładają, że w przypadku spadku popytu na siłę roboczą do poziomów widzianych przed pandemią, stopa bezrobocia prawdopodobnie podskoczy do 6.7%. To oznaczałoby wyraźny wzrost względem aktualnych 5.2%, jednak, jak mówił Alexander Lam – ekonomista BoC, stopa wciąż utrzymałaby się poniżej poziomów widzianych podczas wcześniejszych recesji.

- Jeszcze kilka miesięcy temu, Bank of Canada, podobnie jak Rezerwa Federalna, uważał inflację za przejściową. Co ciekawe dzisiaj, po gwałtownej zmianie narracji, niektórzy ekonomiści wciąż wyznają ten pogląd. Należy do nich poprzednik Macklema na stanowisku szefa BoC – Stephen Poloz. Jak mówi bankier: „słowo 'przejściowa’ [w kontekście inflacji] nigdy nie oznaczało, że inflacja spadnie w następnym miesiącu czy nawet w ciągu następnych kilku miesięcy”. Do aktualnego spadku siły nabywczej przyczyniły się m.in. wzrosty cen ropy naftowej, jednak Poloz uważa, że nie należy traktować ich jako czynnika, który utrzyma inflację na wysokim poziomie: „Rynki towarowe niemal nigdy nie są źródłem inflacji, a źródłem wyższych cen”. Bankier zakłada, że w szerszej perspektywie, wyższe ceny na rynkach doprowadzą do wzrostu cen produktów i w konsekwencji – osłabią popyt na te produkty, normalizując sytuację.

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 4.6% | 0.8% | 3.75% | 6.9% | 5.2% |

Forex: BOJ i jen japoński

Prognoza:

Gołębia

Cel:

Tymczasowa stymulacja gospodarki, która od dekad ma problem z deflacją/potencjalne interwencje na rynku walutowym, ze względu na słabnącego jena

Kontekst:

- Ostatnie dane ekonomiczne pokazały, że w ostatnim kwartale, japońskie PKB skurczyło się o 0.3%, co miało miejsce po trzech wcześniejszych kwartałach wzrostu gospodarczego.

- W październiku, japońska inflacja bazowa wzrosła do poziomu 3.6% YoY. To najszybszy spadek siły nabywczej jena od roku 1982. W porównaniu z krajami zachodu, które od miesięcy podnoszą stopy procentowe to wciąż niewiele, jednak BoJ trzyma się swojego stanowiska i czekając na inflację wywołaną podwyżkami płac (obecnie, inflację w Japonii, wywołaną m.in przez kryzys energetyczny na świecie, uważa się za przejściową), wspiera gospodarkę (w ubiegłym miesiącu, minister Kishida zapowiedział pakiet wspierający ekonomię, który uwzględniał ułatwienie gospodarstwom domowym radzenia sobie z wysokimi kosztami energii).

- Gołębia polityka pieniężna pomogła japońskim przedsiębiorstwom korzystającym z eksportu, jednak przyczyniła się do wzrostu importowanych dóbr, co w ostatnich miesiącach było problemem dla przeciętnych Japończyków.

- Do czasu ustąpienia Haruhiko Kurody ze stanowiska szefa Bank of Japan w kwietniu, rynek nie spodziewa się szczególnych korekt w polityce banku. Co istotne, na chwilę obecną, jego odejście jest praktycznie przesądzone – w ostatnich wypowiedziach, Kuroda wykluczał możliwość pozostania u sterów BoJ. Zmiany na fotelu prezesa oczekują wszyscy ci, którzy liczą na wycofanie się Japonii z aktualnej polityki, zakładającej skup obligacji w celu podtrzymania niskiego kosztu długu. To ten właśnie plan, w połączeniu z jastrzębim nastawieniem FED-u, przyczynił się do szybkiego osłabienia jena względem dolara.

| PKB YoY | PKB QoQ | Stopa procentowa | Inflacja | Stopa bezrobocia |

| 1.8% | -0.3% | -0.1% | 3.7% | 2.6% |

Najważniejsze wydarzenia tego tygodnia

Środa – 23.11

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 09:30 | EUR | S&P Global Services PMI | 46.5 | 46.4 |

|

|

|

S&P Global Manufacturing PMI | 45.1 | 45.2 |

|

|

|

ECB Guindos Speech |

|

|

| 10:00 |

|

S&P Global Services PMI | 48.6 | 48.1 |

|

|

S&P Global Manufacturing PMI | 46.4 | 46 | |

| 10:30 | GBP | S&P Global/CIPS Manufacturing PMI | 46.2 | 45.6 |

| GBP | S&P Global/CIPS UK Services PMI | 48.8 | 48 | |

| 14:30 | USD | Durable Goods Orders ex Defense MoM | 1.4% | 0.4% |

| Durable Goods Orders Ex Transp MoM | -0.5% | 0.1% | ||

|

|

|

Durable Goods Orders MoM | 0.4% | 0.4% |

|

|

|

Initial Jobless Claims | 222K | 225K |

|

|

|

Continuing Jobless Claims | 1507K | 1514K |

|

|

|

Jobless Claims 4-week Average | 221K | 224K |

| 15:45 |

|

S&P Global Manufacturing PMI | 50.4 | 49.9 |

|

|

S&P Global Services PMI | 47.8 | 47.7 | |

| 16:00 |

|

New Home Sales MoM | -10.9% | -3.8% |

|

|

|

New Home Sales | 0.603M | 0.57M |

|

|

|

Michigan Consumer Sentiment | 59.9 | 55 |

| 20:00 |

|

FOMC Minutes |

|

|

Czwartek – 24.11

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 10:00 | EUR | Ifo Business Climate | 84.3 | 85 |

| 12:15 | ECB Guindos Speech |

|

|

Piątek – 25.11

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 08:00 | EUR | GfK Consumer Confidence | -41.9 | -39.6 |

| 18:00 | ECB Guindos Speech |

|

|