Panika na rynku Bitcoina, korekty indeksów i słaby funt. MakroPrzegląd. #3/4 Styczeń 22

Trzeci tydzień stycznia minął pod znakiem słabnącego funta, spadków Bitcoina i pogłębiania się korekty na amerykańskich indeksach. Przypomnijmy sobie, czego pod względem makroekonomicznym możemy spodziewać się w 2022 roku, przygotowując się na nadchodzący tydzień handlu, który przyniesie m.in. wyczekiwaną decyzję Rezerwy Federalnej w sprawie stóp procentowych.

Makroekonomia w 2022 roku – pandemia, inflacja i stopy procentowe

Punktem wyjścia podsumowania jest oczywiście polityka monetarna banków centralnych, jako motor napędowy rynku wymiany walut. Ostatnimi czasy, świat skupiał się na problemie pandemii COVID-19 i rosnącej inflacji. Naturalnie oczekujemy więc, że w nadchodzącym roku sytuacja nie ulegnie zmianie.

Podczas odmrożenia ekonomii i wiążącego się z nim wzrostu gospodarczego, pojawiły się dodatkowe kłopoty z rosnącymi cenami energii i niewystarczającą przepustowością w łańcuchu dostaw. To z kolei wywołało wzrost cen w segmencie detalicznym i tym samym – wzrost odczytów Consumer Price Index. W najważniejszych gospodarkach świata, takich jak USA, Wielka Brytania i strefa Euro, osiągnęły one poziomy najwyższe od 30 lat.

Przy tym, najważniejsze z banków centralnych, obrały dość różne sposoby prowadzenia polityki i ten właśnie rozstrzał staje się głównym tematem w środowisku inwestorów.

FED i dolar amerykański

Pod koniec listopada 2021 roku, szef Rezerwy Federalnej – Jerome Powell, wezwał do zaprzestania nazywania inflacji „przejściową”. Stwierdził także, że ograniczenie skupu aktywów (tzw. tapering) może zostać przyśpieszone, co pozwoli na szybsze podniesienie stóp procentowych.

Rynek odebrał to jako jasny sygnał – FED, w przeciwieństwie do europejskiego banku centralnego, może szykować się do bardziej radykalnych działań, co w konsekwencji umocniłoby dolara na Forex – w parach m.in. z euro czy jenem – najsłabszą z walut G10 ubiegłego roku.

Oficjalne prognozy FED-u sugerowały podniesienie stóp procentowych w drugiej połowie 2022 roku, jednak niektórzy analitycy sugerują, że może stać się to jeszcze szybciej.

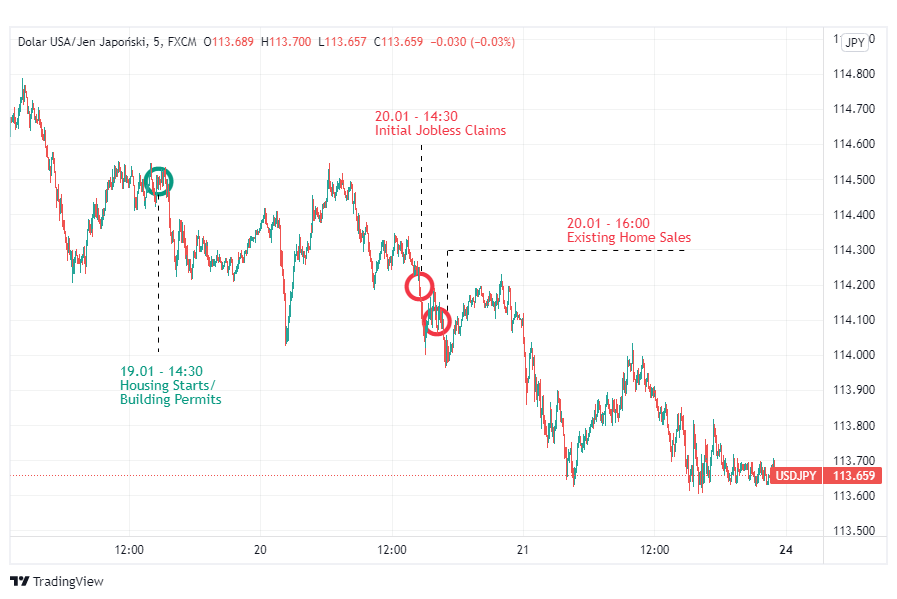

USD – podsumowanie minionego tygodnia

- Publikacja wskaźników z rynku nieruchomości, dotyczących pozwoleń na budowy, liczby już wykorzystywanych pozwoleń, a także spłaty hipotek

- Liczba ostatnio zarejestrowanych bezrobotnych

Jeśli chodzi o te pierwsze – pozytywny news (52 i 170 tysięcy ponad konsensusem) jedynie pomógł w utworzeniu dystrybucji.

W drugim przypadku – niekorzystne dane poprzedzały kontynuację krótkoterminowego trendu spadkowego.

Strefa Euro

Po satysfakcjonującym wzroście gospodarczym w kwartałach drugim i trzecim, strefa Euro wyhamowała na ostatniej prostej. Po zwiększonej liczbie przypadków bardziej zaraźliwego, acz łagodniejszego w przebiegu wariantu Omikron, Eurostat zauważył możliwe spowolnienie rozwoju na podstawie słabych wyników sondaży dotyczących m.in. sektora usług.

Grudniowy odczyt indeksu CPI okazał się niespodziewanie wysoki, jednak należy zwrócić uwagę na fakt, iż rynek spodziewa się, że inflacja w strefie Euro może znajdować się blisko szczytu. Europejski bank centralny, sądząc po wypowiedziach jego kluczowych postaci, raczej nie planuje gwałtownego podnoszenia stóp procentowych. Wszystko skłania się ku próbom ostrożnego kontrolowania sytuacji.

Jednym z powodów, dla których ECB nie spieszy się z podnoszeniem stóp, może być wyższy niż w USA czy Wielkiej Brytanii, poziom bezrobocia, który ogranicza ryzyko presji inflacyjnej wynikającej z podwyżek płac.

Relatywnie pasywna polityka w Europie, w połączeniu ze zdecydowanym działaniem w Stanach Zjednoczonych może z kolei poskutkować umocnieniem się dolara względem euro.

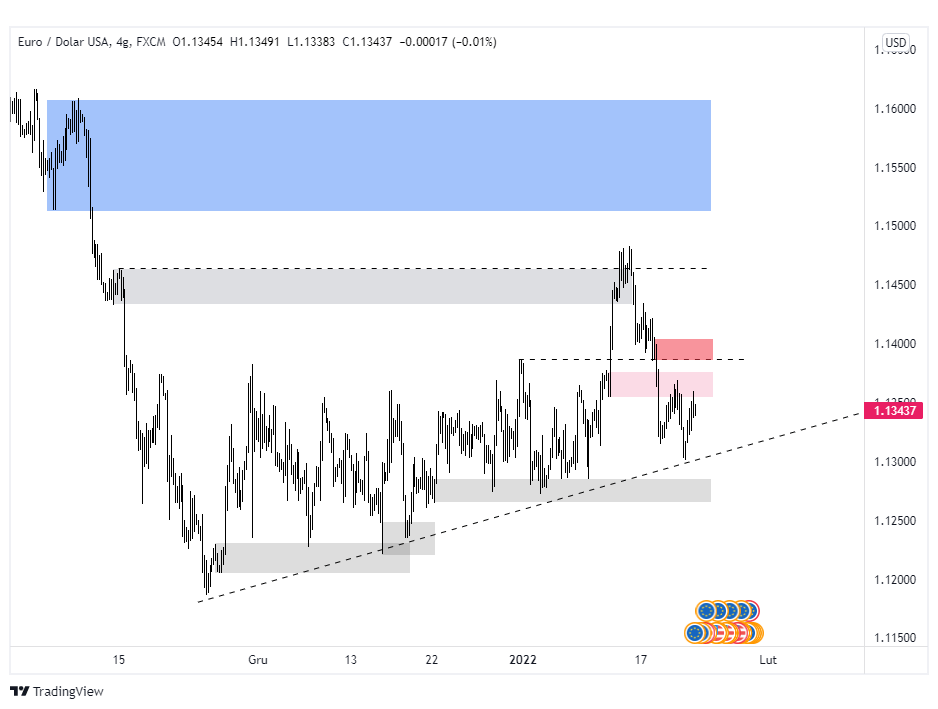

EUR/USD – poziomy techniczne

Z perspektywy price action jest prawdopodobne, że para EUR/USD nie znajdzie istotnego wsparcia aż do poziomu 1.12000. Cena od początku grudnia porusza się w dość wąskim kanale, niemal natychmiast testując bloki popytu, w których miałyby spoczywać zlecenia pasywne, hamujące rynek przed spadkami. Ostatnie, istotne wahania to bardzo agresywna próba zyskania przewagi przez kupujących, która następnie, została szybko skontrowana przez stronę przeciwną.

Z perspektywy tradera otwierającego pozycję krótką, niepokoić mogą dwie rzeczy. Pierwsza – poziom podaży w okolicach 1.49000, wyznaczający mikrostrukturę rynku został przełamany, co może sugerować, że aktualna zachęta do sprzedaży to pułapka i w nadchodzącym tygodniu para przebije się powyżej ceny 1.15000. Druga – powyżej tejże ceny znajduje się istotna strefa podaży, w której rynek mógłby próbować zakończyć dystrybucję.

W poprzednim tygodniu światło dzienne ujrzała garstka istotnych dla siły euro informacji makroekonomicznych. Wyglądało jednak na to, że żadna z nich nie była w stanie poważniej zachwiać parą EUR/USD – wtorkowa wyprzedaż mogła być przede wszystkim wynikiem korelacji z rynkiem rentowności obligacji skarbowych.

Bank of England i funt brytyjski

W listopadzie 2021 roku, brytyjska ekonomia zaskoczyła inwestorów, notując solidny wzrost, który nieco wyhamował w grudniu, ze względu na zwiększoną liczbę odnotowanych zakażeń.

Zgodnie z przewidywaniami z raportów banków inwestycyjnych, w 2022 roku powinniśmy spodziewać się osłabienia funta. Jednym z głównych założeń jest tutaj hipoteza, zgodnie z którą Bank of England miałby zacieśniać politykę monetarną dużo bardziej opieszale, niż spodziewa się tego rynek, a także – reagować z opóźnieniem względem amerykańskiego FED-u.

Zdaniem części analityków, proces konsekwentnego podwyższania stóp procentowych może przeciągnąć się do 2023 roku.

Kolejny z „niedźwiedzich” argumentów stanowią narastające problemy z handlem po wyjściu ze Strefy Euro.

Neutralne stanowisko zachował w swoim raporcie bank ING, zakładając, że funt, wbrew pozorom, może wytrzymać presję. W tym mógłby pomóc mu brytyjski bank centralny, gdyby zdecydował się podnieść stopy procentowe wcześniej, niż się spodziewamy.

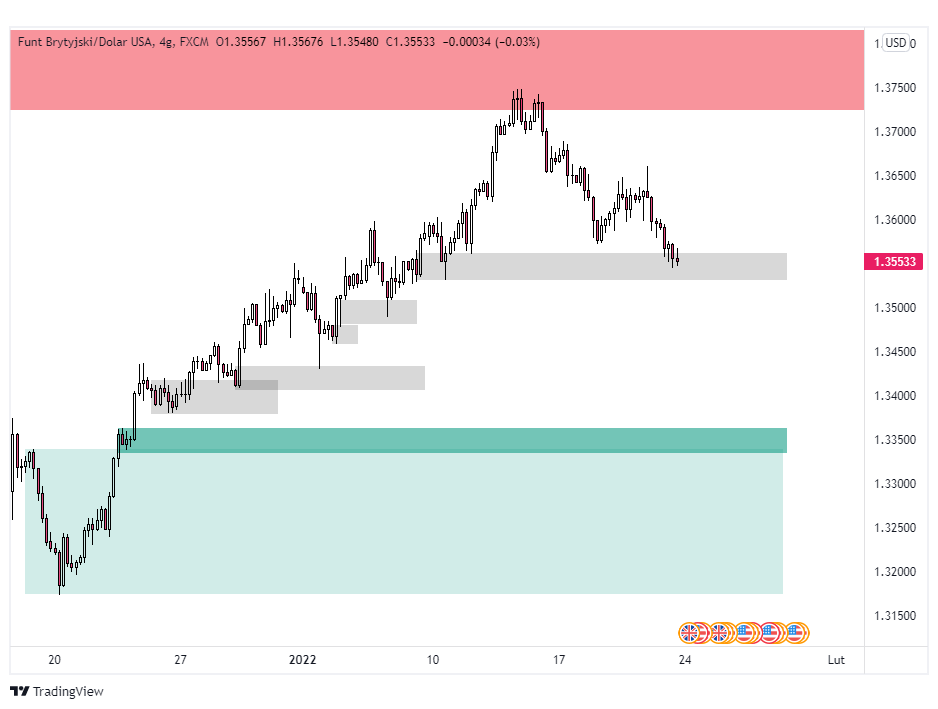

GBP/USD – poziomy techniczne

Sytuacja na rynku GBP/USD nieco przypomina tę, którą możemy obserwować na parze z Euro. Wąski kanał z szybko testowanym popytem (kolor szary) i możliwe wyczerpanie potencjału kupujących, którzy następnie zostają mocno skontrowani ruchem z 1.37500 do wsparcia w rejonie 1.35533.

Tutaj warto zwrócić uwagę na fakt, iż ledwie chwilę temu przetestowaliśmy oznaczony na czerwono, istotny poziom techniczny w postaci strefy podaży z interwału dziennego. Jeśli od tego momentu, funt osłabnie względem dolara, kluczowego wsparcia możemy wypatrywać w zakresie 1.33500-1.32000.

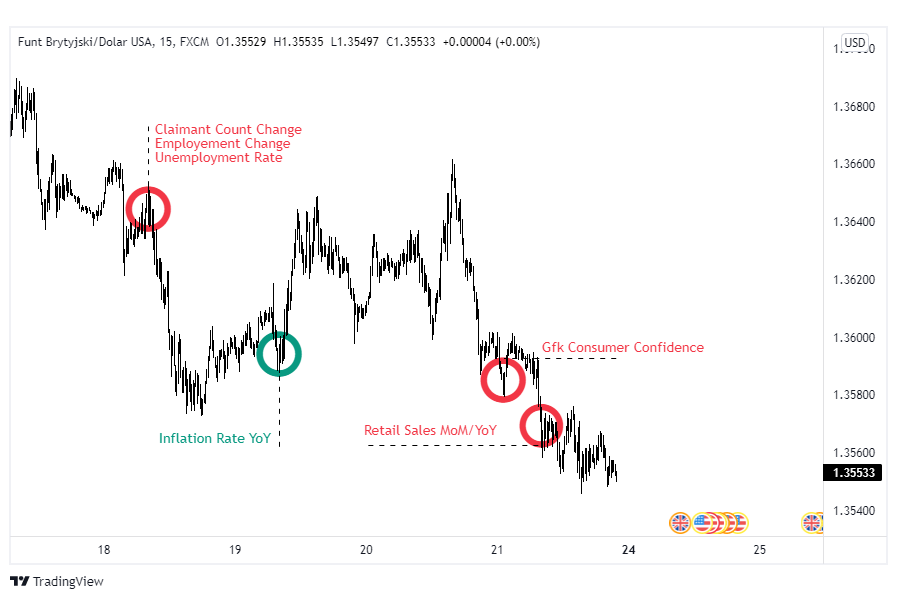

GBP/USD – podsumowanie minionego tygodnia

Pierwszą ważniejszą publikacją były wtorkowe dane z rynku pracy. O ile Claimant Count Change, dotyczący liczby osób ubiegających się o zasiłki dla bezrobotnych, okazał się pozytywny, tak pozostałe informacje nie pozostawiły złudzeń co do najbliższej przyszłości funta.

Wskaźnik bezrobocia na poziomie 4.2% wypadł 0.1% powyżej wartości przewidywanej, a 3-miesięczna średnia osób zatrudnionych względem tego samego miesiąca w roku minionym, okazała się aż o 65 tysięcy słabsza, niż przewidywano (wartość poprzednia: 149K, konsensus: 125K, publikacja: 60K).

Po gwałtownej wyprzedaży rynek chwilowo odrobił straty po pozytywnych danych dot. inflacji (poprzednio: 5.1%, konsensus: 5.2%, wynik: 5.4%) tylko po to, by utworzyć dystrybucję i zabrać cenę niżej.

Tydzień zakończyły negatywne odczyty Gfk Consumer Confidence (4 punkty odchylenia względem konsensusu) oraz wskaźników sprzedaży detalicznej (3.1 i 4.3% poniżej przewidywań).

Indeksy – Nasdaq i S&P500

Zarówno Nasdaq, jak i S&P500 nie mają za sobą najlepszego tygodnia. Oba indeksy zaliczyły największą, procentową utratę wartości od marca 2020 roku. Przy tym to już trzeci dla S&P, stratny tydzień z rzędu i aż 8.3% straty względem rekordowego szczytu na poziomie 4800$, zanotowanego 4 stycznia. Nasdaq z kolei znajduje się już ponad 14% poniżej listopadowego maksimum.

Negatywnym bohaterem tygodnia okazał się Netflix, który wskutek luki cenowej stracił około 22% wartości po publikacji nieoczekiwanie słabych wyników finansowych i tym samym – pogłębił korektę na indeksach.

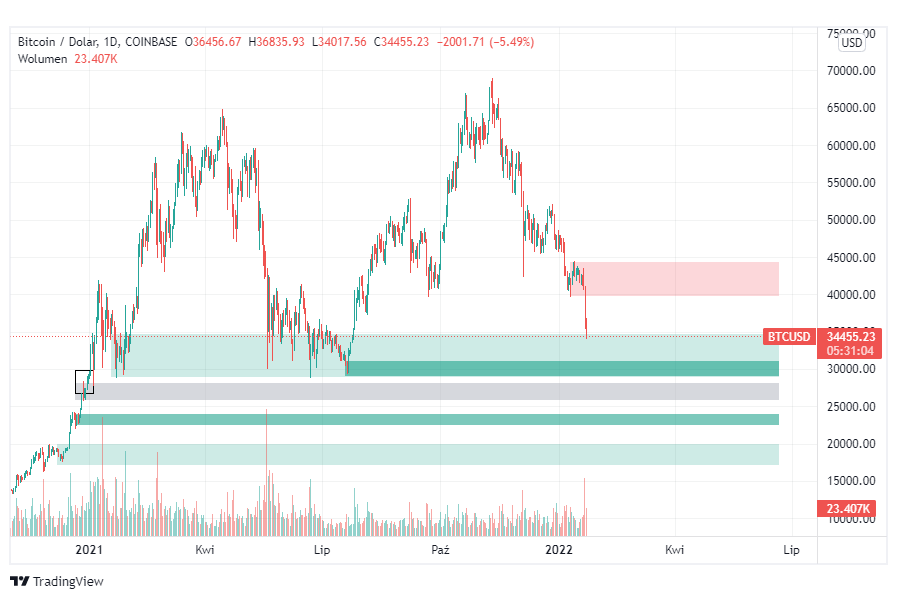

Bitcoin – jeden z kluczowych poziomów kapituluje.

Tydzień zakończył się nie najlepiej także dla tych, którzy oczekiwali utrzymania poziomu wsparcia w okolicach 40 000$ na rynku Bitcoina. Dosłownie na moment przed pęknięciem poziomu, serwis Glassnode ostrzegał przed większą zmiennością, która miałaby wynikać z wysokiego open interest.

Dokładając do tego wspomniane przez nas raporty COT, publikowane przez komisję handlu Futures CFTC, zgodnie z którymi fundusze hedgingowe preferowały krótką sprzedaż, próba klasycznego „kupna w dołku” była co najmniej nierozsądna.

Pod względem fundamentalnym, nad Bitcoinem wciąż wiszą ciemne chmury w postaci gróźb banów ze strony Indii czy Rosji. Rosyjski bank centralny już wystosował propozycję całkowitej delegalizacji kryptowalut na terenie kraju. Pod względem technicznym, sytuacja wygląda niewiele lepiej.

Obecnie, rynek decyduje o swoim być albo nie być, przy najważniejszym wsparciu, które rozciąga się od 30 do 35 tysięcy dolarów. Istnieje szansa, że kluczowym będzie tu pierwszy od góry, ciemnozielony poziom 30 000$. Tuż pod nim znajduje się potencjalny popyt oznaczony kolorem szarym, jednak prawdopodobieństwo jego utrzymania, patrząc z perspektywy wykresu historycznego, może być raczej niewielkie, ponieważ został on już przetestowany przez jedną z igieł i tym samym – płynność, która tam spoczywa, mogła zostać częściowo zneutralizowana.

Jeśli i te ceny nie stawią większego oporu przy spadkach, kolejne to 24 i 20 tysięcy dolarów. Należy jednak wziąć poprawkę na to, iż trudno przewidzieć reakcję rynku po przełamaniu zakresu 25-30 tysięcy, które mogłoby wywołać ekstremalną panikę.

Trudno też oczekiwać rozwiązania już w najbliższym tygodniu. Jedną z bardziej prawdopodobnych opcji jest bowiem tymczasowy balans i – w razie kontynuacji bessy – ewentualna pułapka w postaci korekty, która zachęci do kupna tych, którzy liczą na utrzymanie wsparcia.

Kluczowe wydarzenia nadchodzącego tygodnia

Poniedziałek – 24.01

W poniedziałek czekają nas trzy, warte uwagi zestawy danych, w postaci odczytów z indeksów odzwierciedlających siłę przemysłu i sektora usług w Unii Europejskiej, Wielkiej Brytanii i USA.

|

Godzina |

Waluta |

Wskaźnik |

Wartość poprzednia |

Konsensus |

|

10:00 |

EUR |

Markit Composite PMI |

53.3 |

52.6 |

|

|

|

Markit Manufacturing PMI |

58 |

57.5 |

|

|

|

Markit Services PMI |

53.1 |

52.2 |

|

10:30 |

GBP |

Markit/CIPS Composite PMI |

53.6 |

55 |

|

|

|

Markit/CIPS Manufacturing PMI |

57.9 |

57.9 |

|

|

|

Markit/CIPS UK Services PMI |

53.6 |

54.8 |

|

15:45 |

USD |

Markit Composite PMI |

57 |

56.7 |

|

|

|

Markit Manufacturing PMI |

57.7 |

56.7 |

|

|

|

Markit Services PMI |

|

|

Wtorek – 25.01

Wtorek to tylko jedna, istotna publikacja – Ifo Business Climate, czyli sondaż, w którym niemieccy przedsiębiorcy z 9 tysięcy firm działających w różnych sektorach, wyrażają swoją opinię na temat działalności na przestrzeni najbliższych sześciu miesięcy. Konsensus zakłada, że nie powinniśmy spodziewać się zmian względem poprzedniego wyniku.

|

Godzina |

Waluta |

Wskaźnik |

Wartość poprzednia |

Konsensus |

|

10:00 |

EUR |

Ifo Business Climate |

94.7 |

94.7 |

Środa – 26.01

Środa to przede wszystkim wiadomości dla dolara amerykańskiego. Dzień zaczniemy od bilansu handlowego i danych sprzedażowych z rynku nieruchomości. Przy tym warto mieć na uwadze także nieuwzględnioną w naszym kalendarzu, publikację kanadyjskiej decyzji w sprawie stóp procentowych, która może wpłynąć na parę USD/CAD (16:00). Dzień zakończy konferencja prasowa Rezerwy Federalnej i podobnie jak w przypadku Kanady – ogłoszenie nowej wysokości stóp.

|

Godzina |

Waluta |

Wskaźnik |

Wartość poprzednia |

Konsensus |

|

14:30 |

USD |

Goods Trade Balance |

-$97.78B |

-$94B |

|

16:00 |

|

New Home Sales |

0.744M |

0.76M |

|

|

|

New Home Sales MoM |

12.4% |

-3.2% |

|

20:00 |

|

Fed Interest Rate Decision |

0.25% |

0.25% |

|

20:30 |

|

Fed Press Conference |

— |

— |

Czwartek – 27.01

Pierwszy z ważniejszych newsów to dane z sondażu, który określa zdanie konsumentów na temat gospodarki. Analitycy przewidują tu krok w tył względem ostatniego odczytu.

To pierwsza i ostatnia wiadomość dla Strefy Euro. O 14:30, otrzymamy za to cały pakiet danych kluczowych dla dolara – od liczby zarejestrowanych w ubiegłym miesiącu osób bezrobotnych, aż po gwóźdź programu, czyli kwartalny wzrost PKB.

|

Godzina |

Waluta |

Wskaźnik |

Wartość poprzednia |

Konsensus |

|

08:00 |

EUR |

GfK Consumer Confidence |

-6.8 |

-8 |

|

14:30 |

USD |

Jobless Claims 4-week Average |

231K |

240K |

|

|

|

Continuing Jobless Claims |

1635K |

1680K |

|

|

|

Initial Jobless Claims |

286K |

295K |

|

|

|

Durable Goods Orders Ex Transp MoM |

0.8% |

0.4% |

|

|

|

Durable Goods Orders MoM |

2.5% |

-0.5% |

|

|

|

Durable Goods Orders ex Defense MoM |

2% |

1.5% |

|

|

|

GDP Growth Rate QoQ – Q4 |

2% |

1.5% |

Piątek – 28.01

Jeszcze przed południem, rynek otrzyma aktualny odczyt dwóch wariantów PKB w Strefie Euro. Następnie, uwaga skupi się na przychodach osób fizycznych i ich wydatkach w USA. Ostatnim ze wskaźników jest MCS – badanie nastrojów konsumentów, których ankieterzy zapytali m.in. o osobistą sytuację finansową i opinię na temat przyszłości amerykańskiej gospodarki.

|

Godzina |

Waluta |

Wskaźnik |

Wartość poprzednia |

Konsensus |

|

10:00 |

EUR |

GDP Growth Rate YoY – Q4 |

2.5% |

1.9% |

|

|

|

GDP Growth Rate QoQ – Q4 |

1.7% |

-0.2% |

|

14:30 |

USD |

Personal Income MoM |

0.4% |

0.5% |

|

|

|

Personal Spending MoM |

0.6% |

-0.5% |

|

16:00 |

|

Michigan Consumer Sentiment |

70.6 |

68.6 |

Pamiętaj, że materiał ma charakter informacyjny i nie powinien być traktowany jako porada inwestycyjna w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi. Opracowanie jest tylko i wyłącznie wyrazem poglądów autora.