Podwyżka stóp w USA, a problemy w Strefie Euro. MakroPrzegląd #2/4 marzec

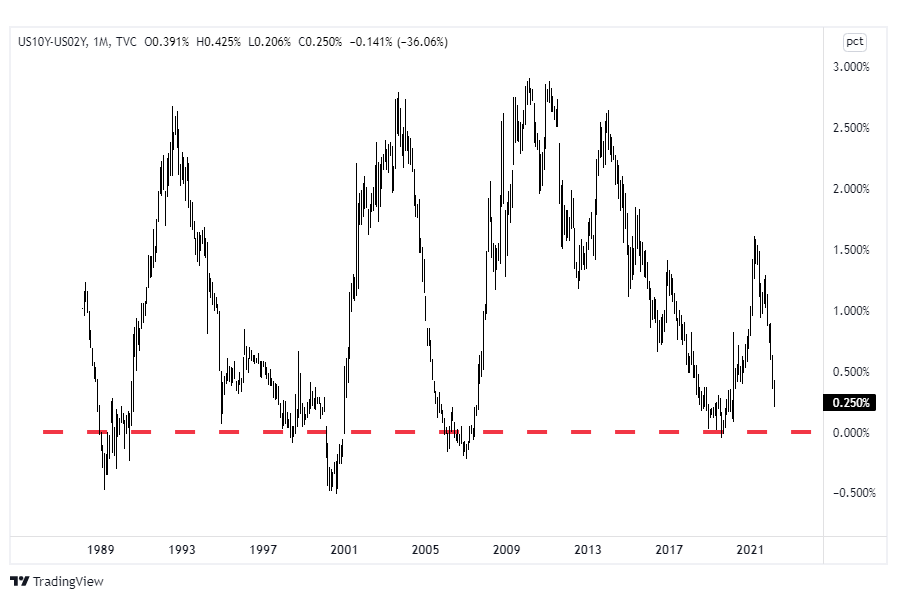

Najważniejszym wydarzeniem tego tygodnia będzie ogłoszenie nowej wysokości stóp procentowych w Stanach Zjednoczonych. Europejski Bank Centralny, mając na uwadze ryzyko wynikające z trwającego konfliktu Rosji z Ukrainą, był zmuszony do rewizji swoich wcześniejszych planów. Kontekst makroekonomiczny wciąż zdecydowanie faworyzuje dolara, Rosja grozi zachodowi… sankcjami, a spread rentowności amerykańskich obligacji zbliża się do poziomów zwiastujących recesję.

Rosyjska kontra na sankcje?

Głównym tematem na rynkach finansowych jest obecnie konflikt rosyjsko-ukraiński i należy spodziewać się, że tak pozostanie przez najbliższy czas.

Ze względu na istotność Rosji na energetycznej mapie świata, sytuacja wywiera ogromną presję na banki centralne, które jeszcze kilka tygodni temu szykowały się do zmiany polityki monetarnej w celu opanowania rosnącej inflacji, wywołanej przez zwiększenie podaży pieniądza i zaburzenia dostaw podczas pandemii.

Rosja stała się niechlubnym „rekordzistą”, jako kraj, który wyprzedził w liczbie nałożonych nań sankcji, tak Iran, jak i Koreę Północną. Od ostatniego tygodnia, zachód zdecydował się na kolejne ograniczenia, a liczba firm, które wstrzymały działalność na terenie Rosji, wciąż rośnie.

Należy jednak brać pod uwagę, że Moskwa powoli odsłania zęby, grożąc światu sankcjami kontrującymi dotychczasowe ataki z zachodu.

Jedną z propozycji miałoby być wstrzymanie eksportu rosyjskiego drewna do „wrogich” państw, co w szczególności dotknęłoby Finlandię. Prawdziwe konsekwencje czekałyby Europe jednak dopiero wówczas, gdyby sztab Władimira Putina zdecydował się na drastyczne obcięcie lub wstrzymanie eksportu węglowodorów.

Ta możliwość wydaje się jednak dość mało prawdopodobna, ponieważ od rosyjskiej energii uzależniona jest nie tylko Europa, ale i sama Rosja, która nie bez powodu bywa nazywana „światową stacją benzynową” i z tytułu sprzedaży energii osiąga ponad 50% przychodów.

Potencjalne, rosyjskie embargo podniosłoby i tak już rekordowe ceny paliw, ale przede wszystkim – negatywnie wpłynęłoby na sektor przemysłowy.

W swojej złożoności sytuacja niebezpiecznie zaczęła przypominać wstęp do scenariusza stagflacji, który w Stanach Zjednoczonych miał miejsce w latach 70.

Ogromne ryzyko związane z wojną, która może przebiegać na wiele różnych sposobów, spędza sen z powiek bankierów, których głównym zadaniem jest takie prowadzenie polityki, by nie doprowadzić do powtórki sprzed lat.

Kontrast między USA i Europą coraz bardziej wyraźny

Zgodnie z raportem ISM, w amerykańskim sektorze przemysłowym, producenci wciąż mają problemy z zatrudnieniem i dostawami, które pozwoliłyby im zaspokajać popyt, co dodatkowo pogarsza wojna rosyjsko-ukraińska.

Przedsiębiorstwa próbowały radzić sobie z wyższymi kosztami, podnosząc ceny produktów i usług. W lutym, w Stanach Zjednoczonych taką decyzję podjęło aż 68% małych firm, co jest wynikiem najwyższym od 48 lat.

Analitycy Well’s Fargo nie mają złudzeń i podobnie jak większość ekonomistów, w najbliższych tygodniach spodziewają się dalszych wzrostów cen energii. Droższa ropa naftowa to z kolei wyższa inflacja, która, w połączeniu z podwyżkami stóp procentowych w Stanach Zjednoczonych, może zmusić konsumentów do ograniczenia wydatków.

EBC próbuje poradzić sobie z ryzykiem związanym z wojną na Ukrainie

Wyhamowanie inflacji w Europie spodziewane jest w latach 2023-2024. Tymczasem, w ostatnich wypowiedziach, Christine Lagarde otwarcie przyznała, że wojna wiąże się z realnym ryzykiem dalszego spadku siły nabywczej pieniądza.

Bank podwyższył także swoje prognozy na 2022 rok, dotyczące CPI, jako wskaźnika inflacji – z 3.2 do 5.1%. Z 4.2 do 3.7% spadł z kolei oczekiwany wzrost PKB.

Pierwszą podwyżkę stóp procentowych o 25 Pb przewiduje się na grudzień tego roku, jednak Europejski Bank Centralny okazał się nieco bardziej agresywny, niż przewidywano, zapowiadając przyśpieszone ograniczanie skupu aktywów.

Korekta polityki monetarnej, wynikająca z wybuchu wojny, odzwierciedla się także w zmianie nastawienia do podwyżek stóp. Chociaż EBC skończył ze zobowiązaniem do utrzymywania ich na poziomie aktualnym lub niższym, rezygnuje także z planów podwyżek tuż po zakończeniu skupu aktywów. Zamiast tego, według aktualnych danych, nadejdą one w nieokreślonej przyszłości po zamknięciu programu APP (Asset Purchase Programme).

Podsumowaniem podejścia na Starym Kontynencie jest więc pragnienie zachowania elastyczności, którą wymusza sytuacja na Ukrainie.

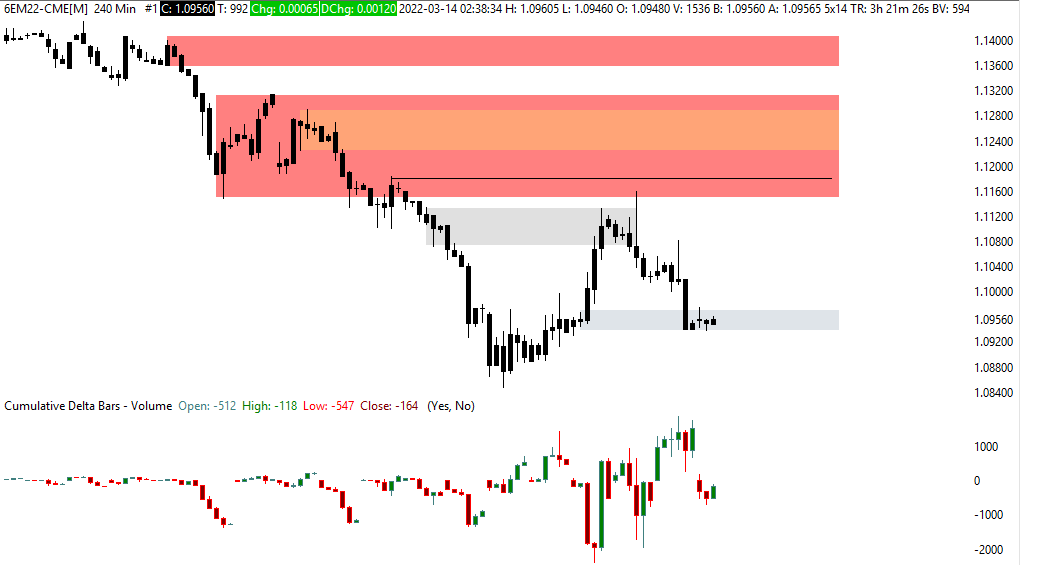

EUR/USD

Najważniejszym wydarzeniem tego tygodnia będzie ogłoszenie podniesienia stóp procentowych przez FED. Inwestorzy zakładają 25 punktów bazowych podwyżki, co już jest wliczane w ceny instrumentów.

Różnica kontekstów ekonomicznych w Stanach Zjednoczonych i Europie napędzała rynki od wielu miesięcy. Wojna na Ukrainie tylko zwiększa kontrast, dokładając na barki decydentów na Starym Kontynencie potężne ryzyko geopolityczne, wraz z perspektywą pogłębienia kryzysu energetycznego i wyższej inflacji. Z tego powodu, w przypadku pary EUR/USD, analitycy stoją po stronie waluty amerykańskiej, która znajduje się w zdecydowanie lepszym położeniu.

Sytuacja wygląda podobnie na wykresie cenowym. W ostatnich tygodniach para złamała ważną strefę popytu, a świeże, agresywne cofnięcie kursu po nieśmiałych wzrostach, dodatkowo argumentuje dalsze osłabianie się euro względem dolara.

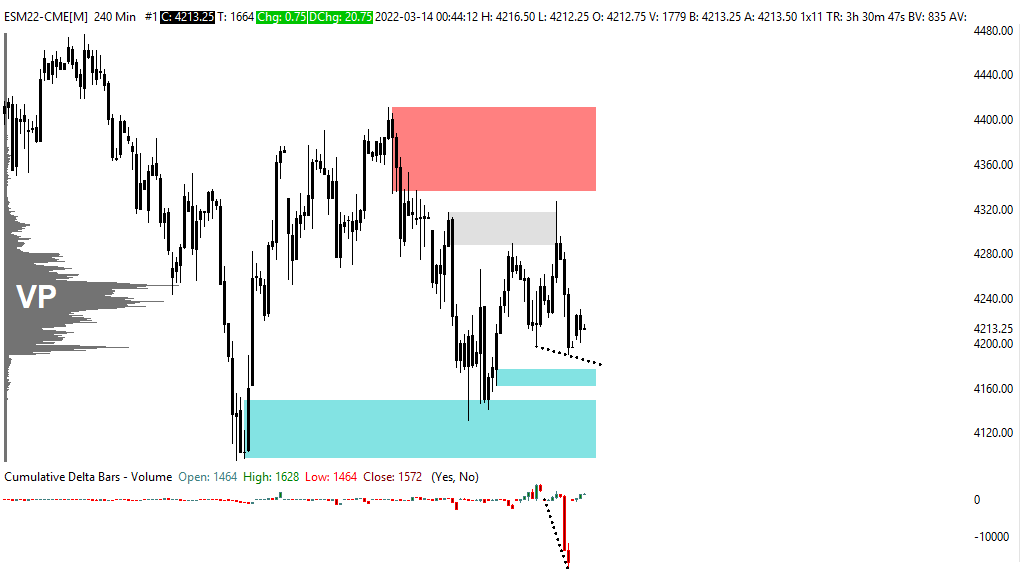

E-Mini S&P 500

Powyżej widać wykres rynku kontraktów Futures E-Mini S&P500. Z perspektywy technicznej na wykresie 4H, najciekawsza wydaje się anomalia w postaci dywergencji między ceną instrumentu a widoczną w dolnym okienku, deltą, odzwierciedlającą zlecenia rynkowe. Agresywna wyprzedaż aktywnych uczestników przy braku reakcji ceny sugeruje, że na tym obszarze istniał lub wciąż istnieje pasywny popyt, który wchłania agresywną podaż. To z kolei oznaczałoby możliwość tymczasowej kontynuacji wzrostów.

Kolejnym z argumentów, który stałby za tą hipotezą jest złamanie oznaczonej kolorem szarym, małej strefy podaży. Należy jednak pamiętać o dużym bloku popytu (kolor turkusowy, pierwszy od dołu), który w przeszłości był testowany dwukrotnie i może być zbyt słaby, by utrzymać cenę.

Wszelkie próby łapania wzrostów na amerykańskich indeksach są jednak sprzeczne z nastrojami na rynku.

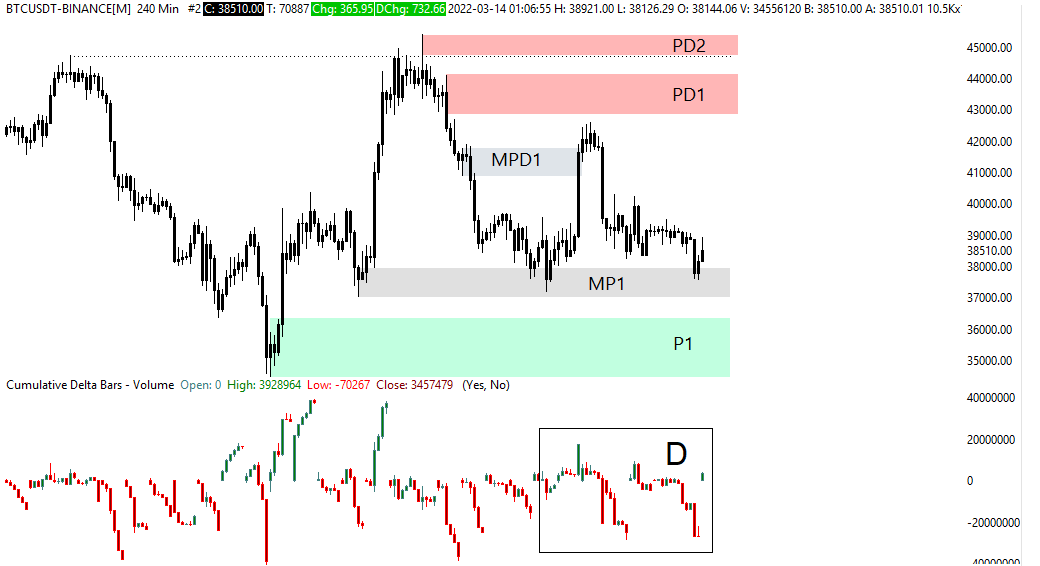

Bitcoin

Kiedy spojrzymy na powyższy wykres Bitcoina, najważniejszym poziomem wydaje się blok popytu oznaczony jako „P1”, który dotychczas nie został przetestowany.

Relatywnie duże zainteresowanie sprzedażą (D), przy braku adekwatnej reakcji ceny, która wciąż wspiera się na poziomie MP1, podsuwa myśl o uczestnikach budujących pozycje długie kosztem podaży, za pomocą zleceń pasywnych – tak, jak w przypadku rynku E-Mini S&P 500.

Niemniej, patrząc na tę sytuację pod kątem price action, należy brać pod uwagę, że to już drugi z kolei test poziomu popytu MP1, który może zostać przełamany tak, by ewentualnie, rynek mógł pobrać płynność z kluczowego zakresu P1.

Sytuacja wygląda zdecydowanie gorzej pod względem fundamentalnym. Rynek kryptowalut, który według niektórych analityków miałby posłużyć Rosjanom do ominięcia sankcji, jest dzisiaj eksponowany na ryzyko regulacji w Unii Europejskiej i USA. Optymizmem nie napawa także obserwowana od dłuższego czasu, korelacja Bitcoina z amerykańskim rynkiem spółek technologicznych.

Koniec końców, otwieranie pozycji długiej na rynku BTC, chociaż może przynieść zysk w krótkiej perspektywie, jest grą pod prąd i aktualnie wiąże się z wysokim ryzykiem.

Najważniejsze wydarzenia nadchodzącego tygodnia

Poniedziałek – 14.03

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 09:00 | EUR – SPA | Retail Sales YoY | -2.3% | 1.5% |

|

|

|

Retail Sales MoM | -5.9% | 3.2% |

Wtorek – 15.03

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 08:00 | GBP | Unemployment Rate | 4.1% | 4% |

| Claimant Count Change | -31.9K | -25K | ||

| Employment Change | -38K | -20K | ||

| 11:00 | EUR | ZEW Economic Sentiment Index | 54.3 | 10 |

Środa – 16.03

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 10:00 | EUR – GRE | Unemployment Rate | 12.8% | 13% |

| 13:30 | USD | Retail Sales Ex Gas/Autos MoM | 3.8% | 0.8% |

| Retail Sales MoM | 3.8% | 0.4% | ||

| Retail Sales YoY | 13% | 15% | ||

| Retail Sales Ex Autos MoM | 3.3% | 1% | ||

| 19:00 | Fed Interest Rate Decision | 0.25% | 0.5% | |

| FOMC Economic Projections | ||||

| 19:30 | Fed Press Conference |

Czwartek – 17.03

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 11:00 | EUR | CPI | 110.74 | 111.7 |

| 13:00 | GBP | BoE Interest Rate Decision | 0.5% | 0.75% |

| 13:30 | USD | Jobless Claims 4-week Averag | 231.25K | 229K |

| Continuing Jobless Claims | 1494K | 1485K | ||

| Initial Jobless Claims | 227K | 220K | ||

| Building Permits | 1.899M | 1.85M | ||

| Housing Starts | 1.638M | 1.683M |

Piątek – 18.03

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 15:00 | USD | Existing Home Sales MoM | 6.7% | -5% |

|

|

|

Existing Home Sales | 6.5M | 6.16M |

Pamiętaj, że materiał ma charakter informacyjny i nie powinien być traktowany jako porada inwestycyjna w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi. Opracowanie jest tylko i wyłącznie wyrazem poglądów autora.