Podwyżki stóp w USA wciąż możliwe. Recesja także

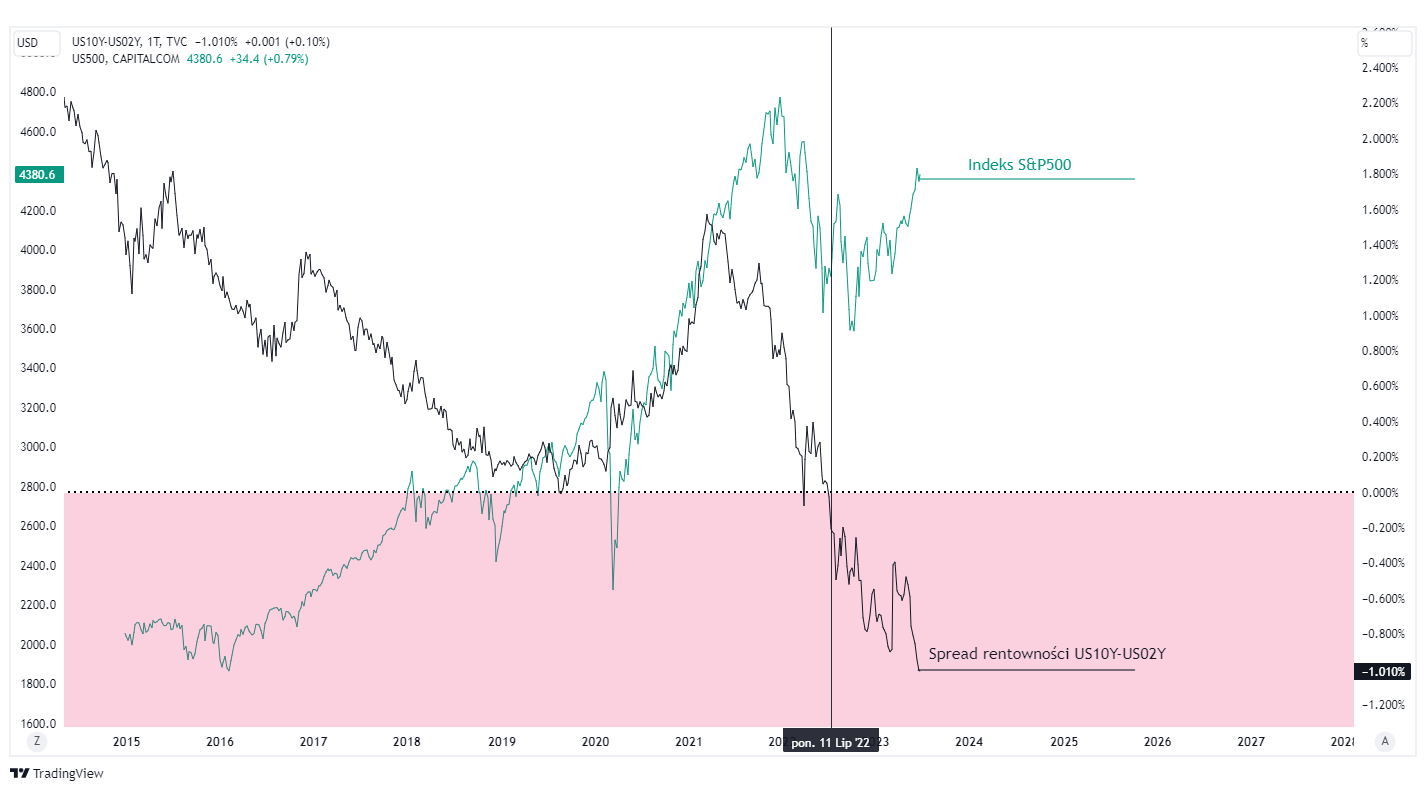

Jednym z narzędzi, które mają pomagać inwestorom w zarządzaniu ryzykiem na Wall Street, są tzw. wskaźniki recesji, ostrzegające przed potencjalną katastrofą gospodarczą. Do najpopularniejszych wskaźników tego typu należy odwrócenie krzywej dochodowości obligacji skarbowych. Obecnie, krzywa rentowności amerykańskich papierów 10- i 2-letnich pozostaje odwrócona od niemal roku. Analityk Megan Horneman z Verdance Capital Advisors uważa ten fakt za jeden z argumentów za tym, że aktualne wzrosty na indeksach w USA wyrażają jedynie przedwczesny optymizm inwestorów. Za taką hipotezą może przemawiać także stanowisko Jerome’a Powella, który nie wyklucza kolejnych podwyżek.

Dlaczego odwrócenie krzywej rentowności jest zwiastunem recesji?

Krzywa w formie graficznej przedstawia różnice między rentownością papierów dłużnych o różnym terminie zapadalności. Najczęściej mamy tu do czynienia z krzywą obligacji z 10- i 2-letnim terminem wykupu.

W normalnych warunkach obligacje krótkoterminowe oferują inwestorom niższą rentowność niż papiery długoterminowe, ponieważ inwestując w długoterminowe obligacje, podejmują oni większe ryzyko (zamrażają środki na dłuższy okres).

Niekiedy dochodzi jednak do anomalii, nazywanej odwróceniem krzywej rentowności, kiedy to papiery krótkoterminowe charakteryzują się rentownością wyższą niż ich odpowiedniki z długim terminem wykupu.

W praktyce oznacza to, że inwestorzy boją się o kondycję gospodarki w krótkim terminie, a tym samym o to, że spadek aktywności ekonomicznej w końcu zmusi Rezerwę Federalną do cięć stóp procentowych.

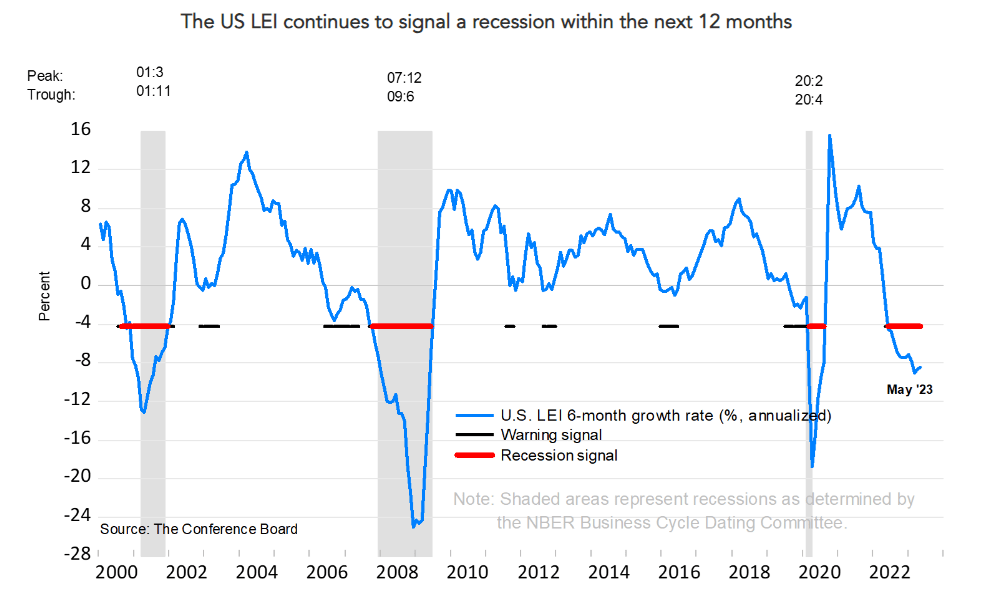

Opis obrazka: Jednym z argumentów za recesją są także odczyty indeksu Conference Board’s Leading Economic Index. Zawiera on informacje dotyczące m.in. pozwoleń na budowę czy nowych zleceń odebranych przez producentów. Wykres spadał przez 14 kolejnych miesięcy i w maju znajdował się na poziomie najniższym od lipca 2020 roku. Źródło: The Conference Board.

Aktualnie krzywa rentowności amerykańskich obligacji 10- i 2-letnich pozostaje odwrócona od lipca 2022 roku. Megan Horneman zwraca uwagę na dość powszechnie znany fakt, że w przeszłości taki sygnał poprzedzał każdą recesję w Stanach Zjednoczonych od roku 1969 (co oczywiście nie oznacza, że recesja stanowiła następstwo każdego odwrócenia).

Analityk uważa, że chociaż od wystąpienia tego sygnału minął niemal rok, nie powinno to uspokajać czujności inwestorów, ponieważ historycznie, dystans między odwróceniem krzywej, a recesją wynosił około 15 miesięcy:

“Stosując te same ramy czasowe, w przypadku aktualnego odwrócenia, gospodarka mogłaby znaleźć się w recesji w październiku tego roku.”

Jerome Powell nie wyklucza kolejnych podwyżek

Kolejnym argumentem za wystąpieniem recesji miałoby być stanowisko szefa Rezerwy Federalnej, Jerome’a Powella, który podtrzymuje jastrzębi ton. W środę, Powell przyznał, że „nie wyklucza” podwyżek stóp procentowych na dwóch kolejnych posiedzeniach, ponieważ wciąż boi się, że komitet FOMC nie doszacowuje ryzyka związanego z inflacją.

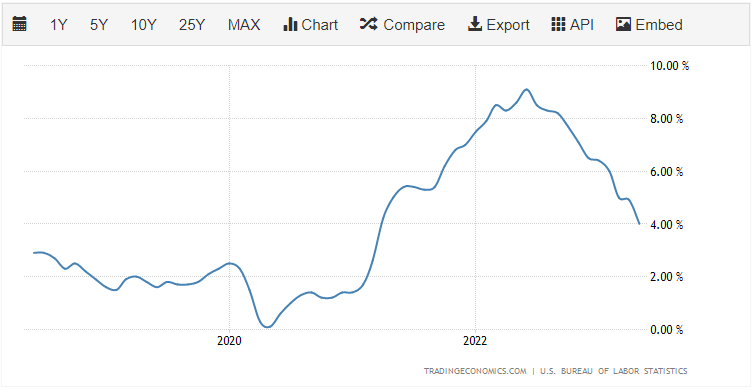

Taki komentarz ma miejsce po tym, jak amerykańska inflacja CPI w maju wynosiła zaledwie 4%, spadając z rekordowego poziomu 9,1% w czerwcu ubiegłego roku.

Wykres inflacji CPI w USA. Źródło: Tradingeconomics.com

Usłyszeliśmy też, że szansa na wystąpienie recesji jest „znacząca”, jednak Powell nie uważa tego scenariusza za najbardziej prawdopodobny.

„Spodziewam się spadków rzędu 10-15%”

Megan Horneman podkreśla, że spośród 11 cykli zacieśniania polityki pieniężnej przez FED, tylko trzy nie zakończyły się recesją.

Spowolnienie gospodarcze może z kolei bardzo negatywnie wpływać na rynek akcyjny ze względu na spadek aktywności i wzrost bezrobocia, przekładające się na wyniki finansowe spółek. Zdaniem Horneman, obecny rajd indeksu S&P 500 miałby więc odzwierciedlać ignorowanie ryzyka i przedwczesny optymizm rynku, oparty na założeniu, że FED zbliża się do końca cyklu zaostrzania polityki.

W przeszłości, po tym jak spread rentowności obligacji skarbowych osiągał najniższe poziomy, indeks S&P 500 zyskiwał w nadchodzącym roku średnio 4,4%. Od momentu kiedy krzywa osiągnęła najniższy poziom 108 punktów bazowych w marcu, najważniejszy indeks Ameryki wzrósł już niemal 9%.

Dodaje, że kiedy inwestorzy wezmą ryzyko poważnie, powinniśmy spodziewać się spadku indeksu o około 10 do 15%.