Recesja niemal nieunikniona. MakroPrzegląd #2/4 Lipiec

Ewentualna recesja wywołana przez FED przewijała się w tle od początku roku, jednak dotychczas, ustępowała miejsca rekordowej inflacji, sytuacji w Chinach oraz wojnie rosyjsko-ukraińskiej i jej konsekwencjom na rynkach energetycznych i żywnościowych. Gdy prognozy dotyczące PKB za drugi kwartał 2022 roku kurczą się w zastraszającym tempie, ewentualna kontrakcja amerykańskiej gospodarki staje się tematem numer jeden. Nie bez powodu, ponieważ jej konsekwencje odczują rynki na całym świecie.

Wszystkie drogi prowadzą do recesji

Stany Zjednoczone stoją przed wyborem – albo próbować rozwiązać ignorowany na początku roku, problem inflacji już teraz, co negatywnie odbije się na rynkach finansowych i potencjalnie doprowadzi do recesji, albo wesprzeć gospodarkę i stanąć w obliczu poważniejszych konsekwencji w niedalekiej przyszłości.

Druga opcja koniec końców i tak postawi FED przed koniecznością prowadzenia agresywnej polityki, co… prawdopodobnie skończy się recesją.

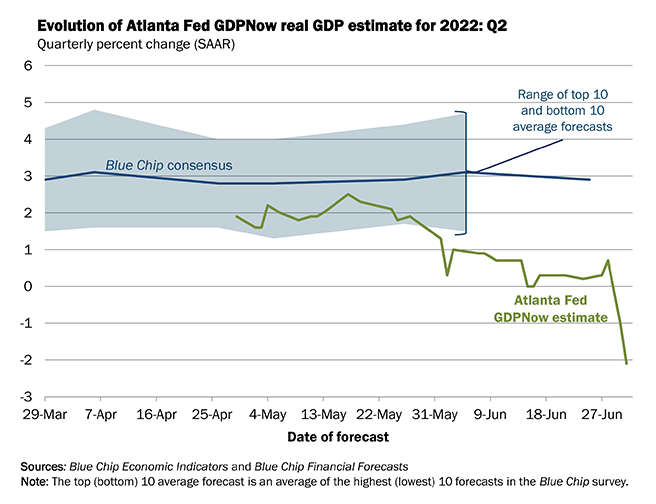

Jeśli prognozy FED-u z Atlanty okażą się trafne, Stany Zjednoczone zaliczą drugi z rzędu kwartał kontrakcji gospodarki. Pozytywnym sygnałem wciąż są dane z rynku pracy, gdzie stopa bezrobocia utrzymuje się na poziomie 3.6%. Trzeba jednak wspomnieć, że dane dotyczące zatrudnienia nie są traktowane jako wskaźnik wyprzedzający i zamiast przewidywać ewentualną recesję, pomagają raczej określić, czy gospodarka już nie znajduje się w zapaści. Źródło: atlantafed.org

Chociaż według ekonomistów Wells Fargo, FED w końcu będzie zmuszony do złagodzenia polityki i wsparcia rynku, a sama recesja będzie relatywnie łagodna, powoli staje się ona głównym tematem na rynkach finansowych i zdaniem George’a Saravelosa z Deutsche Banku, już wkrótce zajmie miejsce inflacji jako główny motor napędowy wahań cen.

Nie wszyscy podzielają też optymizm Wells Fargo. Zgodnie z często spotykaną opinią, nadchodzący kryzys będzie wyjątkowo poważny. Takiego zdania jest Peter Schiff z Euro Pacific Capital:

Każdy, kto myśli, że ta recesja będzie łagodna, nie rozumie recesji […] Im dłużej stopy procentowe utrzymywane są na zbyt niskim poziomie podczas boomu, tym więcej błędów do naprawienia podczas załamania. Jako że stopy procentowe nigdy nie były tak niskie przez tak długi okres, ta recesja będzie jak dotąd najpoważniejsza.

Przed recesją ostrzegali też Elon Musk i Kathy Wood z Ark Invest, która zwróciła uwagę na rosnący inwentarz sprzedawców detalicznych, mający odzwierciedlać osłabienie gospodarki.

Z kolei według narzędzia GDPNow, którego prognozy możemy obserwować na stronie FED-u z Atlanty, recesję mamy już teraz. Najświeższa z nich zakłada wynik -2.1% PKB w drugim kwartale, co oznaczałoby, że amerykańska gospodarka teoretycznie znajduje się w zapaści (wynik za pierwszy kwartał to -1.6%).

Kolejnym niepokojącym sygnałem są odczyty indeksu Conference Board Leading Economic Index, który składa się z dziesięciu różnych elementów, włączając w to raporty dotyczące pozwoleń na budowy domów czy dane z rynku pracy. Chociaż indeks wciąż znajduje się w na wysokim poziomie, od czterech miesięcy porusza się w tendencji spadkowej, co odzwierciedla spadek aktywności w gospodarce.

Oliwy do ognia dolewa słabnący popyt na dobra i usługi.

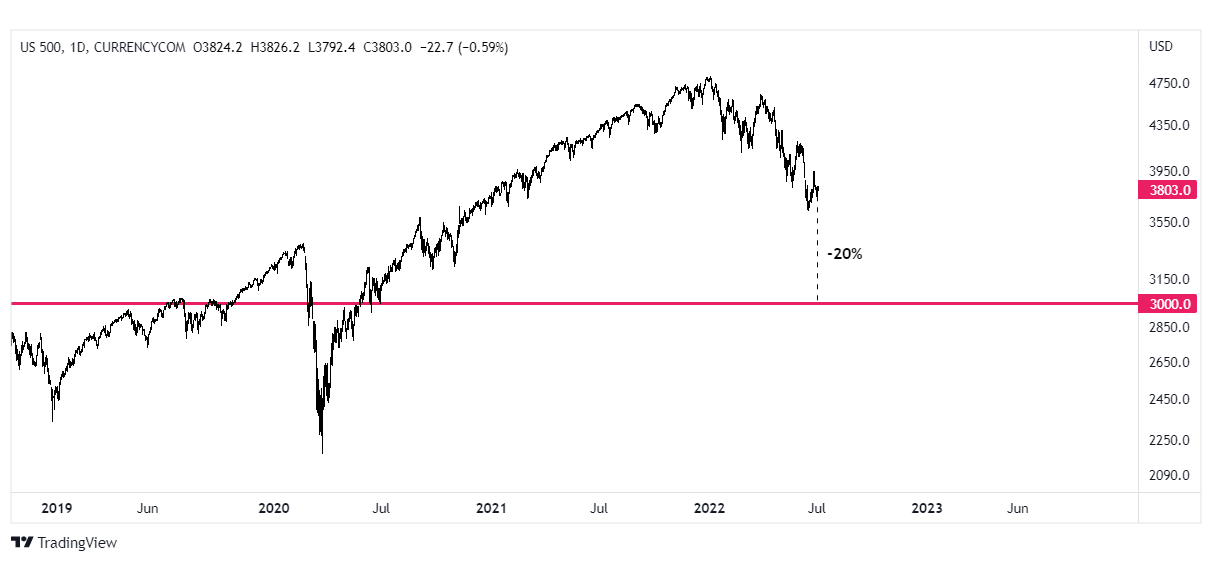

Spadek aktywności konsumentów i S&P500… 20% niżej?

Inflacja ma swoje źródło w pandemicznym zamknięciu gospodarki, które poskutkowało m.in. przerwaniem dostaw i masowym dodrukiem. FED dosłownie zalał rynki pieniędzmi, na czym skorzystały nie tylko akcje spółek, ale choćby kryptowaluty.

Kiedy zdecydowano o złagodzeniu, a następnie – zniesieniu obostrzeń, zamknięci wcześniej w domach konsumenci postanowili zrekompensować sobie lockdown, przez co popyt powrócił na rynki ze zdwojoną siłą, co tylko pogorszyło problemy z inflacją.

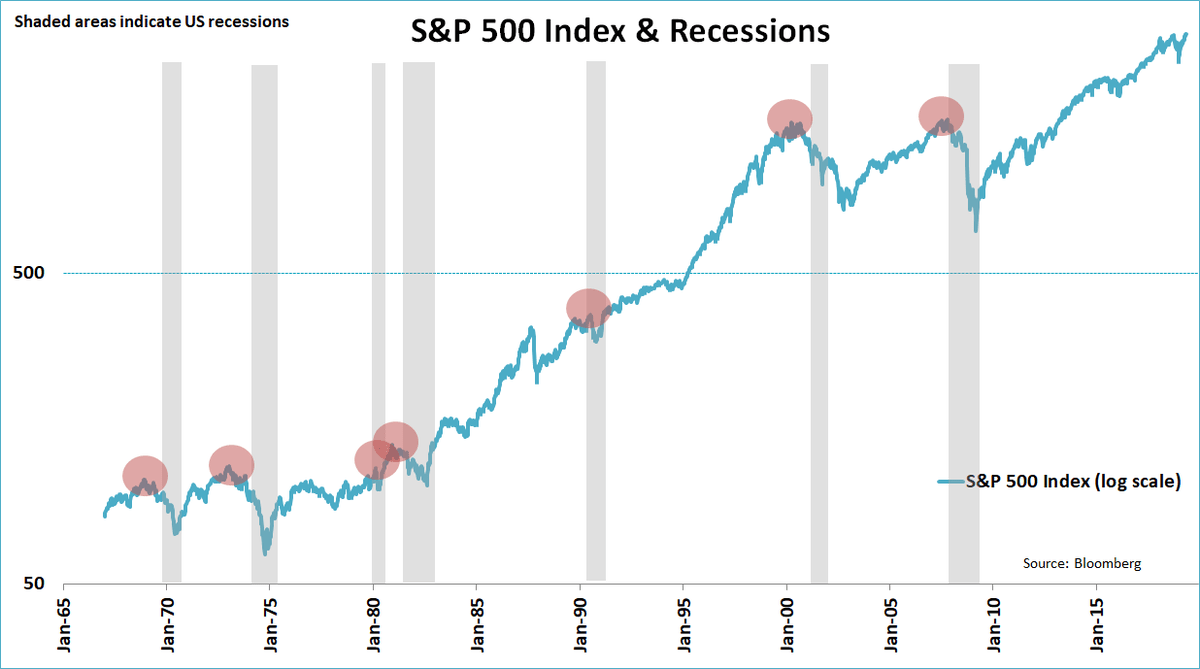

Wykres indeksu S&P500 wraz z momentami wystąpienia recesji (kolor szary). Książkowo, recesję definiuje się jako dwa następujące po sobie kwartały spadku PKB. Chociaż jest to określenie nieco zbyt sztywne, wszystkie recesje od czasów II wojny światowej spełniały ten warunek.

Prywatne wydatki na dobra i usługi, które odpowiadają za niemal 70% amerykańskiego PKB, nie mogą jednak utrzymywać się na wysokim poziomie w nieskończoność. Istnieje hipoteza, zgodnie z którą silny popyt mimo inflacji był zasługą pandemicznych oszczędności gospodarstw domowych, które w końcu muszą stopnieć.

Konsumenci już zaczynają odczuwać spadek siły nabywczej na własnej skórze i albo zmienią swoje nawyki zakupowe, wymieniając drogie produkty na ich tańsze odpowiedniki, albo całkiem z nich zrezygnują, co może mieć negatywny wpływ na przychody spółek, a tym samym – na rynek akcyjny. Alternatywnie, konsumenci mogą domagać się podwyżek, by utrzymać standard życia, co stwarza ryzyko wystąpienia spirali inflacyjnej.

Na koniec dnia, choć niepoprawni optymiści wypatrują dołka na indeksach i powrotu do „normy”, z uwagi na sytuację, w której znalazł się FED, raczej nie mamy co liczyć na taki scenariusz w najbliższej przyszłości.

Co prawda, jeśli spojrzymy na aktualne spadki przez pryzmat historycznych rynków niedźwiedzia, indeks S&P500 teoretycznie mógłby zaliczyć odbicie do końca roku. Gdy mamy do czynienia z recesją, sytuacja wygląda jednak zdecydowanie gorzej – do tego stopnia, że najbardziej pesymistyczne prognozy zakładają dalsze spadki przekraczające 10-15%.

Autorem jednej z takich opinii jest Michael J. Wilson z Morgan Stanley, który uważa, że indeks S&P500, by odzwierciedlać skalę szkód wyrządzonych w gospodarce, musiałby spaść do okolic 3000 punktów.

Najważniejsze wydarzenia tego tygodnia

Poniedziałek– 04.07

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 17:00 | EUR | ECB Guindos Speech | — | — |

Wtorek – 05.07

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 09:15 | EUR | S&P Global Services PMI | 56.5 | 53.7 |

| 09:45 | EUR | S&P Global Services PMI | 53.7 | 51.5 |

| 09:55 | EUR | S&P Global Services PMI | 55 | 52.4 |

| 10:00 | EUR | S&P Global Services PMI | 56.1 | 52.8 |

| 10:30 | GBP | S&P Global/CIPS UK Services PMI | 53.4 | 53.4 |

Środa – 06.07

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 11:00 | EUR | Retail Sales YoY | 2.3% | 2.4% |

|

|

|

Retail Sales MoM | 0% | 0.2% |

|

|

|

Retail Sales YoY | 3.9% | 3.1% |

|

|

|

Retail Sales MoM | -1.3% | 0.4% |

| 15:45 | USD | S&P Global Services PMI | 53.4 | 51.6 |

| 16:00 |

|

ISM Non-Manufacturing PMI | 55.9 | 54.3 |

|

|

JOLTs Job Openings | 11.4M | 11M | |

| 20:00 |

|

FOMC Minutes |

|

|

Czwartek – 07.07

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 14:15 | USD | ADP Employment Change | 128K | 200K |

| 14:30 |

|

Balance of Trade | -$87.1B | -$85B |

|

|

|

Initial Jobless Claims | 231K | 230K |

|

|

|

Continuing Jobless Claims | 1328K | 1327K |

|

|

|

Jobless Claims 4-week Average | 231.75K | 231K |

Piątek – 08.07

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 14:30 | USD | Non Farm Payrolls | 390K | 270K |

| Unemployment Rate | 3.6% | 3.6% | ||

| Nonfarm Payrolls Private | 333K | 240K |