To nie jest porada inwestycyjna: Rozgryzł algorytmy na giełdzie. Czy to możliwe?

W sekcji reklamującej kurs tradingu Radosława Rygielskiego przeczytamy informacje prawdziwe, jak ta, że na rynkach finansowych, duże instytucje wykorzystują algorytmy. Idą one jednak ramię w ramię ze stwierdzeniami, które albo nie znajdują pokrycia w rzeczywistości, albo są nieweryfikowalne. Jest tak w przypadku tezy mówiącej, iż Radosław Rygielski „rozgryzł” działanie tych algorytmów. Czy oprogramowanie działające na rynkach finansowych faktycznie może zostać przechytrzone przez szarego Kowalskiego?

Algorytmy na giełdzie: jak High Frequency Trading przekreślił sens krótkoterminowej spekulacji

Na stronie Instytutu Kryptografii przeczytamy:

„Ponad 70% kapitału na rynkach to specjalistyczne i zaawansowane oprogramowanie, które przeprowadza transakcje automatycznie – bez osobistego udziału tradera”

To prawda. Według niektórych danych, algo-trading ma odpowiadać aktualnie za 60-73% wolumenu na giełdach amerykańskich. Następnie, strona mówi, że:

„Te roboty rozkładają potężny kapitał na poszczególne platformy transakcyjne i na mniejsze zlecenia tak, aby nie było widać, iż należą do jednego lub paru największych graczy”.

Tę tezę także można uznać za prawdziwą (jedną ze starych, popularnych technik są np. Iceberg Orders, rozbijające większe zlecenia na małe, niewzbudzające podejrzeń tłumu, elementy).

Źródło: https://kursy.instytutkryptografii.pl/radek-rygielski-szkolenie

Należy jednak zaznaczyć, że w interesie dużych inwestorów jest nie tylko ukryć prawdziwą wielkość zlecenia, ale niekiedy, zrealizować transakcję w Dark Poolu, czyli na prywatnej giełdzie, pozwalającej na kupno/sprzedaż bez informowania o tym opinii publicznej.

Tym samym, Dark Pools przekłamują wolumen i jak w 2016 roku mówił artykuł opublikowany na SeekingAlpha:

„Twój pogląd na rynek jest przestarzały. Presja kupujących, sprzedających, ruchy funduszy, płynność, momentum – wszystko co wiedziałeś o relacji ceny i wolumenu staje się mniej adekwatne, ponieważ dziś, 30% wolumenu przyjmuje się poza giełdą.”

Prawdziwe problemy zaczynają się nieco później. Jak mówi tekst reklamujący kurs:

„Jedyny sposób, to poznać algorytm działania robotów, a następnie przewidywać ich ruchy, oznaczyć właściwe pozycje i wykorzystać je do generowania zysku dla siebie”.

Niewiedza osób początkujących sprawia, że w niektórych przypadkach wystarczy użyć słowa „algorytm”, by zbudować sobie autorytet, jednak sprawa jest dużo bardziej skomplikowana.

Źródło: https://kursy.instytutkryptografii.pl/radek-rygielski-szkolenie

Otóż roboty, które „rządzą” rynkami finansowymi, nie są prostymi programami i nie mają wiele wspólnego z tzw. Expert Advisors pisanymi na platformy MetaTrader, które wykorzystują w handlu wskaźniki techniczne.

W uproszczeniu, oprogramowanie to dzieli się na dwie grupy:

- Algorytmy nastawione na budowę pozycji inwestorów długoterminowych

- Algorytmy HFT (od High Frequency Trading – handel wysokiej częstotliwości) wykorzystywane m.in. w Market Makingu, w którym podmiot dostarczający płynność zarabia na spreadzie BID-ASK.

Zaczniemy od tych drugich, ponieważ, chociaż wielu szkoleniowców wciąż propaguje trading krótkoterminowy, to właśnie algorytmy HFT przyczyniły się do wyparowania z niższych interwałów okazji handlowych, z których niegdyś mogli korzystać day traderzy.

W jednej ze swoich wypowiedzi, w prostych słowach wytłumaczył to Anton Kreil – brytyjski szkoleniowiec, który niegdyś był zatrudniony jako trader w Goldman Sachs i JP Morgan:

„W branży nazywamy to ‘wyścigiem do zera’. Algorytmy, które są obecne w branży, zniszczyły wszystkie krótkoterminowe okazje na publicznie handlowanych aktywach.”

Kreil mówi, że dla każdej maszyny, która próbuje rozegrać rynek w krótkim terminie, istnieje inna maszyna, która stara się ją przechytrzyć. Kupuje/sprzedaje aktywa po cenie niższej/wyższej, niż miała zamiar zrobić to maszyna A. Łańcuch ten ciągnie się w nieskończoność, a rynkiem w krótkim terminie rządzą algorytmy, które wszystko, co miałeś zamiar zrobić – zrobią szybciej, efektywniej i po prostu – lepiej.

Zdaniem Kreila, „porządny” program tego typu, w ciągu jednej sekundy, będzie w stanie zawrzeć nawet 15-20 tysięcy (!) transakcji, monitorując niezliczoną ilość rynków jednocześnie.

Temat wyścigu technologicznego między traderami HFT, którzy w ciągu dnia dominowali nie tylko regulowane giełdy, ale i infiltrowali Dark Pools, pojawia się w popularnej książce Scotta Pattersona, pt. „Dark Pools: The Rise of The Machine Traders and Rigging of the US Stock Market”.

W jednym z jej rozdziałów, Patterson wspomina, że dzisiejsza giełda, bardziej niż rynek, jakim chcielibyśmy sobie go wyobrażać, przypomina twór rodem z filmu „Matrix”.

W swoim monologu Kreil kontynuuje:

„Tak więc – albo zostaniesz najlepszym programistą na świecie, chcąc osiągnąć sukces w tradingu, albo pójdziesz tam, gdzie faktycznie istnieją okazje. […] Twoja okazja leży w dostarczeniu wartości dzięki nauczeniu się zarządzania portfelami na przestrzeni 1-3 miesięcy. Wyższe ramy czasowe. Ponieważ maszyny tego nie potrafią. Ludzie tak”.

Podsumowując – ze względu na złożoność problemów związanych z zarządzaniem aktywami w średnim/długim terminie, człowiek wciąż ma, lub może mieć na tym polu przewagę nad algorytmami.

W książce „Systematic Trading…” mówi o tym Robert Carver – były trader banku Barclays. Już na początku wspomina on analizę rynku akcji Barclays przed upublicznieniem danych o brytyjskiej gospodarce, w której wykorzystywał głównie interpretację kontekstu fundamentalnego i spekulacje dotyczące psychologii uczestników rynku. Jak później stwierdza, replikowanie takich działań przez algorytm byłoby niemal niemożliwe.

„Rozgryzienie” algorytmów przez przeciętnego człowieka jest co najmniej nieprawdopodobne

Algorytmy przeznaczone do budowy pozycji trzymanej dłużej, mają na celu… budowę pozycji. To, czy w dużych firmach, takie oprogramowanie jest pozostawiane samo sobie, z pełną autonomią w podejmowaniu decyzji inwestycyjnych, jest kwestią co najmniej dyskusyjną. Właśnie ze względu na zmieniający się kontekst fundamentalny, na który nierzadko wpływają takie detale, jak interpretacja niuansów w wypowiedzi przedstawicieli banków centralnych, prawdopodobnie powinny być one nadzorowane przez człowieka.

Z jednej strony, Radosław Rygielski mówi o „specjalistycznym i zaawansowanym oprogramowaniu”, z drugiej – skoro sugeruje, że działanie tych algorytmów zostało przez niego „rozgryzione”, przedstawia tę technologię jako twór, który może zostać przechytrzony przez przeciętnego Kowalskiego, bez wiedzy dziedzinowej.

Co więcej, szkoleniowiec sugeruje, że walka z cyfrowymi wiatrakami to jedyny sposób na zyskowny trading:

„Jedyny sposób to poznanie algorytmu działania robotów, a następnie, przewidywanie ich ruchów”.

Przestarzałe nauki szkoleniowców

Wiemy już, z czym mamy walczyć – oczywiście z algorytmami. Niemniej, wciąż nie wiemy, czym będziemy z nimi walczyć.

Radosław Rygielski w reklamie kursu wspomina o „przestarzałych” i „niebezpiecznych” naukach „niektórych” szkoleniowców. Klient powinien założyć więc, że Metoda Rygielskiego opiera się na rozwiązaniach nowoczesnych.

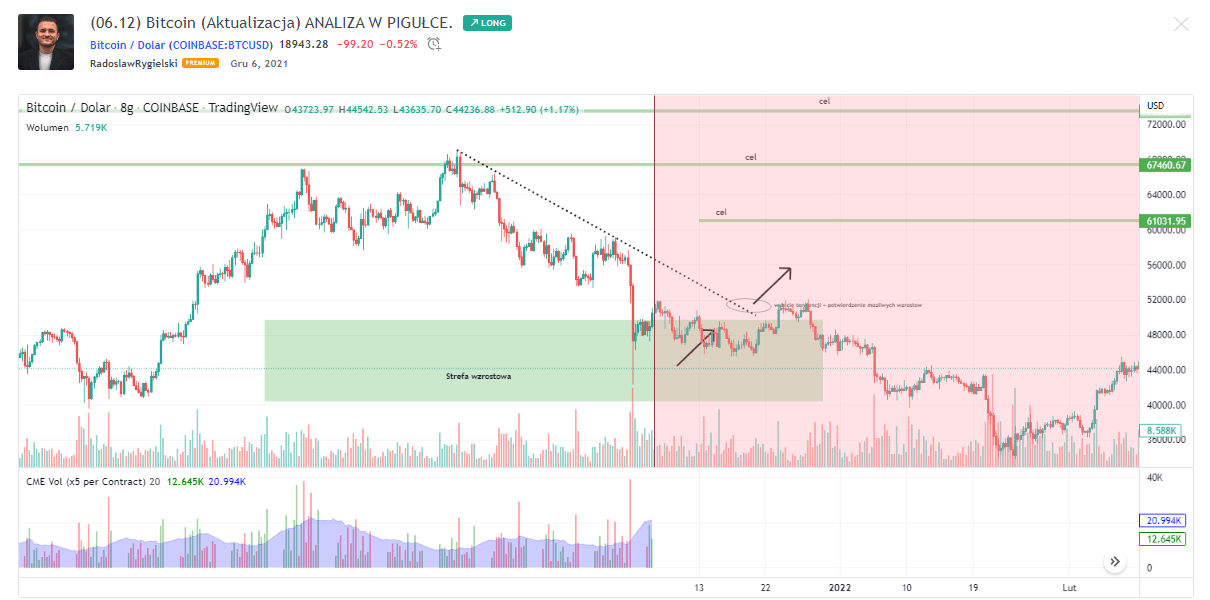

Poziomy wsparcia/oporu, określane także jako „strefy wolumenowe” oraz linie trendów i kanały cenowe w analizie Radosława Rygielskiego.

Tu pojawia się zgrzyt, ponieważ gdy spojrzymy na spis treści kursu, udostępniony na stronie, kanał Radosława Rygielskiego na platformie YouTube oraz na publicznie udostępniane przez niego analizy, zobaczymy przede wszystkim:

- Czytanie świec japońskich

- Linie trendów

- Kanały cenowe

- Poziomy wsparcia i oporu

- „Strefy wolumenowe”, których wykorzystanie, na pierwszy rzut oka przypomina handel z użyciem stref popytu/podaży

Świece japońskie są „japońskie”, ponieważ zostały wymyślone właśnie w Japonii ponad trzysta lat temu. Za ich autora uważa się handlarza ryżem – Sokyu Honmę.

Wymyślając świece, a także pierwsze patterny, Honma miał położyć fundamenty pod to, co dzisiaj nazywamy analizą techniczną. Po nim dziedzinę rozwinęli przede wszystkim Charles Dow, Ralph Elliott czy Richard Wyckoff. Jednocześnie, te cztery osoby: Honma, Dow, Elliott i Wyckoff wydają się autorami większości metod, z których publicznie korzysta Radosław Rygielski.

Każda z nich należy do „Analizy Technicznej 101” i trudno znaleźć dowody na to, że ma cokolwiek wspólnego z działaniem algorytmów, pomagającym traderom w budowie pozycji czy realizacji zysków.

Aktualnie trudno wyobrazić sobie narzędzia bardziej przestarzałe niż trendy, formacje i kanały cenowe. To podstawy AT, z których każda liczy sobie przynajmniej sto lat, podczas gdy rynki finansowe zostały całkowicie zdominowane przez programy komputerowe, w ciągu ostatnich kilku dekad.