Czy polityka FEDu zwiększy koszt długu w Europie?

Jeszcze w listopadzie, Rezerwa Federalna zakładała łagodniejszą politykę monetarną – ostrożne ograniczanie skupu aktywów, a następnie, stopniowe podnoszenie stóp procentowych. Analitycy przewidywali jednak, że w praktyce obrana przez FED metodologia, może być zdecydowanie bardziej radykalna. Przy jednoczesnym, gołębim podejściu Europejskiego Banku Centralnego prognozowano więc m.in. umocnienie się dolara względem euro. Gdy opadł kurz po wczorajszej konferencji w USA, rosną obawy o rentowność obligacji skarbowych w Europie.

Konferencja nie wygasza nastrojów na rynku

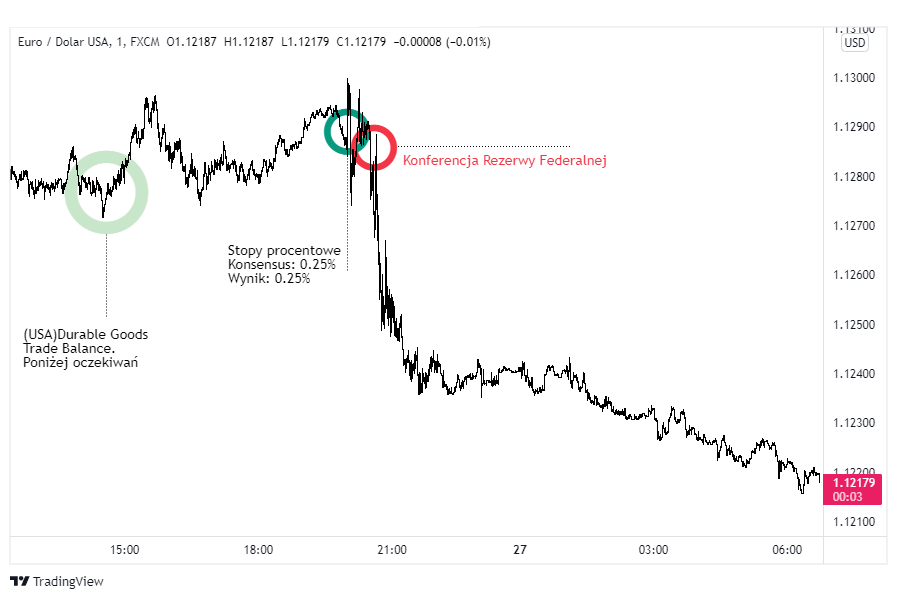

Pierwszym istotnym wydarzeniem dnia 26 stycznia, była publikacja bilansu handlowego Stanów Zjednoczonych. Wynik okazał się słabszy, niż oczekiwano (7 mld poniżej konsensusu).

Następnie, tuż przed wystąpieniem FED-u, ogłoszono wysokość stóp procentowych. Ta, zgodnie z prognozami, pozostała na poziomie 0.25%, jednak Jerome Powell podtrzymał jastrzębie nastroje w środowisku inwestorskim.

„Myślę, że mamy trochę marginesu do podniesienia stóp procentowych, zanim te zaczną zagrażać rynkowi zatrudnienia”.

Wypowiedź wywołała niemal natychmiastową reakcję rynku.

W ciągu godziny od startu konferencji o 20:30, kurs EUR/USD spadł o około 0.36%, by podczas następnych kilkunastu stracić kolejne -0.38%.

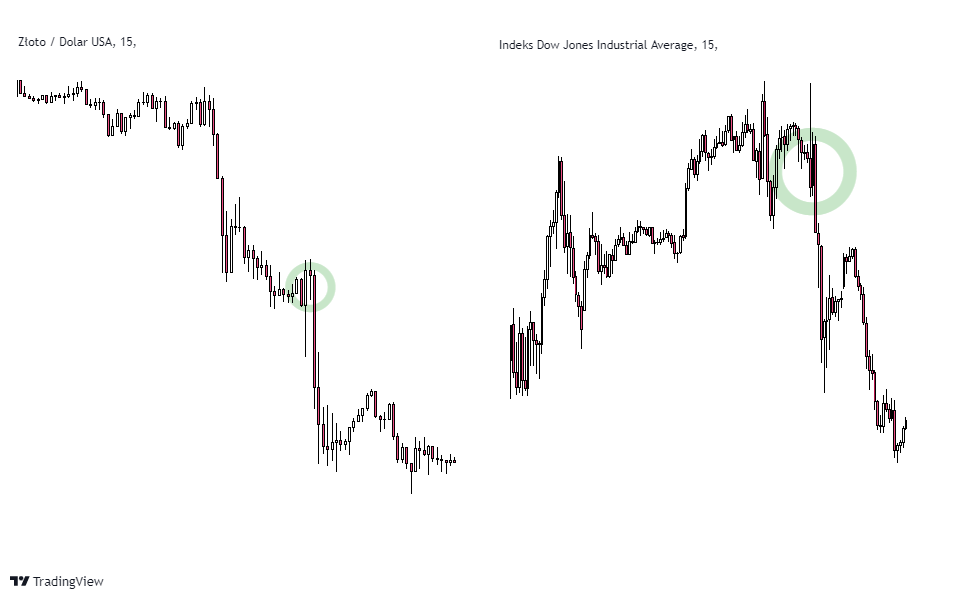

Podobnie zareagował rynek złota, stanowiący bezpieczną przystań dla inwestorów obawiających się inflacji oraz indeksy. Mocne spadki zaliczyły S&P500, indeks przemysłowy Dow Jones, Nasdaq, a także japoński Nikkei 225.

Prócz potwierdzenia gotowości FED-u do podniesienia stóp procentowych, dowiedzieliśmy się też, że powinno stać się to już w marcu:

„Przy inflacji znacznie powyżej 2% oraz silnym rynku zatrudnienia, komitet zakłada, że już wkrótce konieczne będzie podniesienie stóp funduszy federalnych. Ponadto, komitet zauważył, że w lutym miesięczny skup obligacji wyniesie ledwie 30 miliardów dolarów, co oznacza, że program miałby zakończyć się w marcu, czyli w czasie podwyżki stóp”

Ograniczenie skupu obligacji, o którym mówiono na konferencji FED-u to tzw. quantitative tightening.

Podejście przeciwne, czyli quantitative easing, zakłada m.in. skup rządowego długu w formie papierów wartościowych, a po upłynięciu terminu ich wykupu – reinwestycję środków w nowe instrumenty. W ten sposób bank centralny zwiększa podaż pieniądza, ponieważ zyski z obligacji natychmiast zwracane są do systemu gospodarczego. Rosnąca podaż oznacza inflację, dlatego w języku potocznym, metodologię tę nazywamy często „dodrukiem pieniądza”.

Powell kontra Lagarde

Po rozwianiu wątpliwości dotyczących polityki amerykańskiej wracamy do Europy, gdzie narracja zmieniła się na przestrzeni ostatniego półrocza – od bagatelizowania gwałtownych wzrostów inflacji i nazywania ich „tymczasowymi”, aż do podwojenia prognoz inflacyjnych na 2022 rok.

Mimo zmiany stanowiska, EBC nie zamierza pójść w ślady FED-u i nie planuje rychłego zaostrzenia polityki. Prezes Christine Lagarde uważa bowiem, że warunki, które ustalił sobie bank centralny, najprawdopodobniej nie zostaną spełnione w 2022 roku.

Należy do nich przede wszystkim, utrzymanie stóp procentowych na najniższym poziomie do momentu, w którym inflacja nie spadnie do około 2% w średnim okresie.

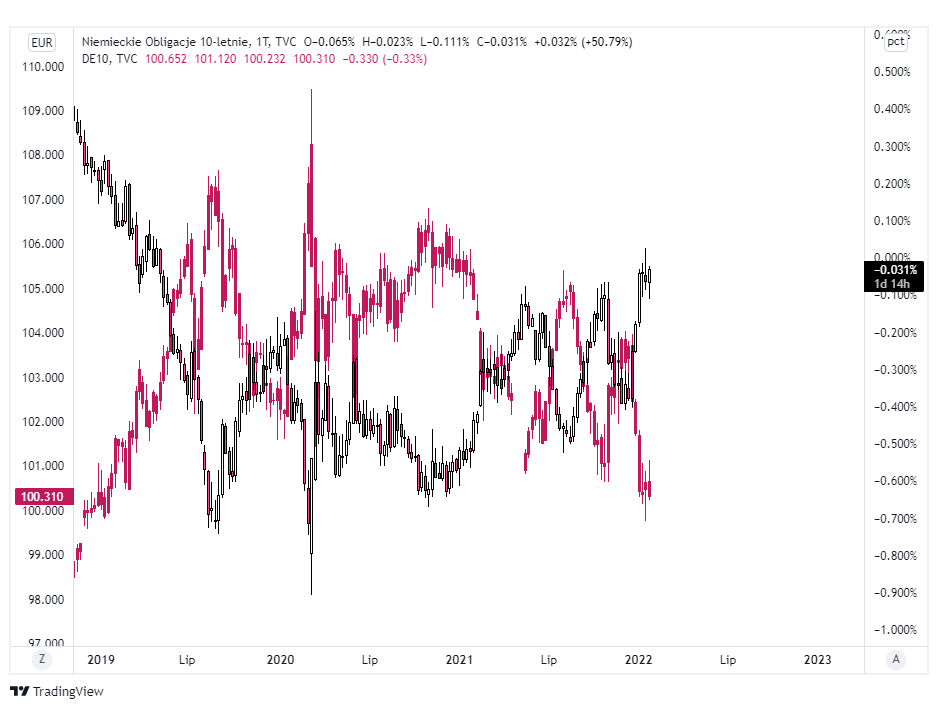

Groźba wzrostu rentowności obligacji europejskich

Problem w tym, że wyższe stopy procentowe i rentowność obligacji z USA skłonią zagranicznych inwestorów do wyprzedaży zadłużenia krajów Unii Europejskiej.

Ponadto, dotychczas, EBC stanowił o sile nabywczej na rynku europejskich obligacji, skupując na przestrzeni ostatnich dwóch lat rządowe papiery dłużne o wartości rzędu 2 bilionów euro. W tym roku bank planuje ograniczyć skup nawet do mniej niż pół biliona.

Zmniejszenie zaangażowania popytu przełoży się na wzrost rentowności, ze względu na jej negatywną korelację z cenami obligacji. Gdy zainteresowanie na rynku zostanie wyczerpane, wzrośnie koszt długu w Strefie Euro.

W zeszłym roku, podczas gwałtownego wzrostu rentowności, ECB przyśpieszył skup aktywów w celu opanowania sytuacji, jednak biorąc pod uwagę aktualną narrację, trudno przewidzieć, jak będzie tym razem.