MakroPrzegląd #4/4 Styczeń (II) Cisza przed burzą – trzy scenariusze dla FED-u

Przed nami bardzo istotny tydzień – w środę, decyzję w sprawie kolejnej podwyżki stóp procentowych podejmie Rezerwa Federalna, a w czwartek – Europejski Bank Centralny. Jednocześnie, ten drugi jest dzisiaj wyraźnie jastrzębi – kolejna podwyżka o 50pb na Starym Kontynencie jest już niemal przesądzona, dlatego dalsze losy pary EUR/USD mogą być w dużym stopniu zależne od tego, co opinii publicznej przekaże Jerome Powell. Scenariusze są trzy, przy czym jeden z nich mógłby wywołać euforię, drugi – panikę, a ostatni i jednocześnie najbardziej prawdopodobny, wpłynąłby na rynki negatywnie, nieco studząc nadzieje na wyczekiwany od miesięcy Pivot.

Powody, dla których FED miałby prawo zakomunikować pauzę cyklu

W aktualnym kontekście, złe dla gospodarki wiadomości są przez rynek akcyjny interpretowane pozytywnie. Im gorsze warunki ekonomiczne, tym więcej argumentów, że dotychczasowe ruchy FED-u dają oczekiwane efekty, co nieuchronnie zbliża nas do pauzy i wreszcie – do cięć stóp procentowych.

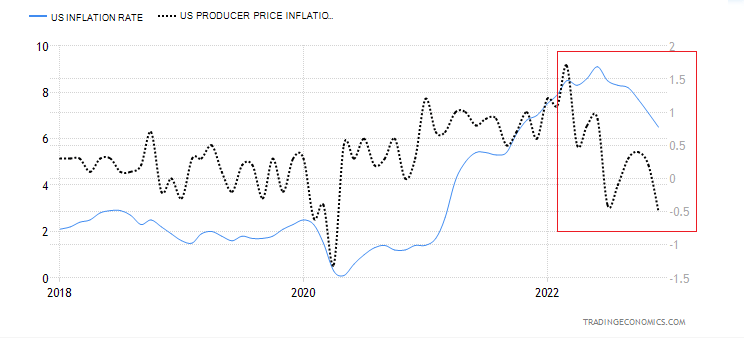

Dane ekonomiczne faktycznie dają powody, dla których Powell mógłby zakomunikować złagodzenie polityki pieniężnej. Głównym argumentem są tu oczywiście dane o inflacji, która spada, częściowo przez poprawienie sytuacji łańcuchów dostaw, a częściowo – przez osłabienie popytu.

Źródło: Tradingeconomics.com

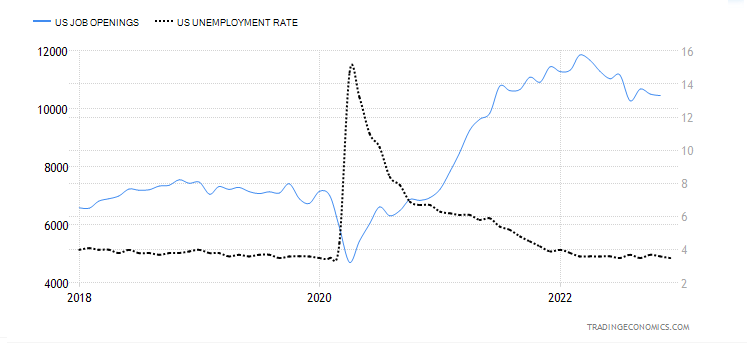

Wśród informacji przeciwko pauzie wciąż znajduje się przede wszystkim stan rynku pracy. Z ust członków komitetu wielokrotnie słyszeliśmy o konieczności jego osłabienia, gdy, stopa bezrobocia ani myśli wzrastać i pozostaje na poziomie 3.5%.

Źródło: Tradingeconomics.com

Co więc zrobi FED? Istnieją trzy możliwości.

Scenariusz pierwszy – wyczekiwany (i nieprawdopodobny) Pivot

Pierwszy problem z tym scenariuszem dotyczy ryzyka, które podejmie FED, decydując się na taki krok. Jak słyszeliśmy wielokrotnie, z jego perspektywy, zdecydowanie lepiej jest “przedobrzyć”, zacieśniając warunki zbyt agresywnie, a następnie wesprzeć gospodarkę cięciami stóp procentowych, niż ogłosić przedwczesną pauzę tylko po to, by chwilę później obserwować odradzający się koszmar inflacji. To, w konsekwencji, doprowadziłoby do jeszcze większych problemów, zmusiłoby bank do jeszcze bardziej radykalnych ruchów i wyrządziłoby większe szkody w gospodarce.

Pamiętajmy, że ostatni odczyt CPI w USA to wciąż 6.5% – całe 4.5% od celu Rezerwy Federalnej.

Problem drugi polega na tym, że ogłoszenie Pivotu przez Powella byłoby potwierdzeniem przypuszczeń rynku, który od dłuższego czasu, bez powodzenia, próbuje uprzedzić FED. Ten FED, którego konsekwentnie komunikowane stanowisko nie pokrywało się z tym, czego oczekiwało Wall Street.

Taki ruch byłby więc swego rodzaju przyznaniem się do błędu i wiązałby się z utratą wiarygodności oraz zachęceniem inwestorów do dalszej “samowolki”. Tak więc w koszty takiej decyzji, prawdopodobnie, należałoby wliczyć także przesadną reakcję cen aktywów – i to krótko po tym, jak bank centralny przed takimi reakcjami przestrzegał.

Z uwagi na to, kontekst nie ulega wielkim zmianom względem poprzednich odcinków, sugerujących utrzymanie stóp procentowych na wyższych poziomach przez dłuższy okres i brak agresywnego zwrotu.

Scenariusz drugi – podwyżka większa niż oczekiwano

Rynki spodziewają się, że FED podwyższy koszt długu o 25 punktów bazowych i aktualnie jest to najbardziej prawdopodobne rozwiązanie. Gdzieś w tle przewija się jeszcze hipoteza podwyżki, która przekroczy konsensus (50pb). Choć wydaje się nieporównywalnie bardziej prawdopodobna, niż scenariusz pierwszy i jasno sygnalizowane łagodzenie polityki, trzeba brać pod uwagę, że w świetle ostatnich danych z gospodarki byłaby opcją niepotrzebnie agresywną, toteż aktualnie nie ma zbyt wielu zwolenników.

Scenariusz trzeci – umiarkowanie jastrzębi FED i ewentualne konsekwencje dla EUR/USD na Forex

Trzecia możliwość, która byłaby zgodna z tym, co dotychczas komunikował Powell, to 25 pb podwyżki plus zapowiedź obserwacji gospodarki. Brak potwierdzenia optymistycznych hipotez tłumu nieco ostudziłby zapał tych, którzy wyczekiwali Pivotu, prawdopodobnie wpłynąłby na ceny aktywów umiarkowanie negatywnie, a jednocześnie – zostawiłby FED-owi otwartą furtkę.

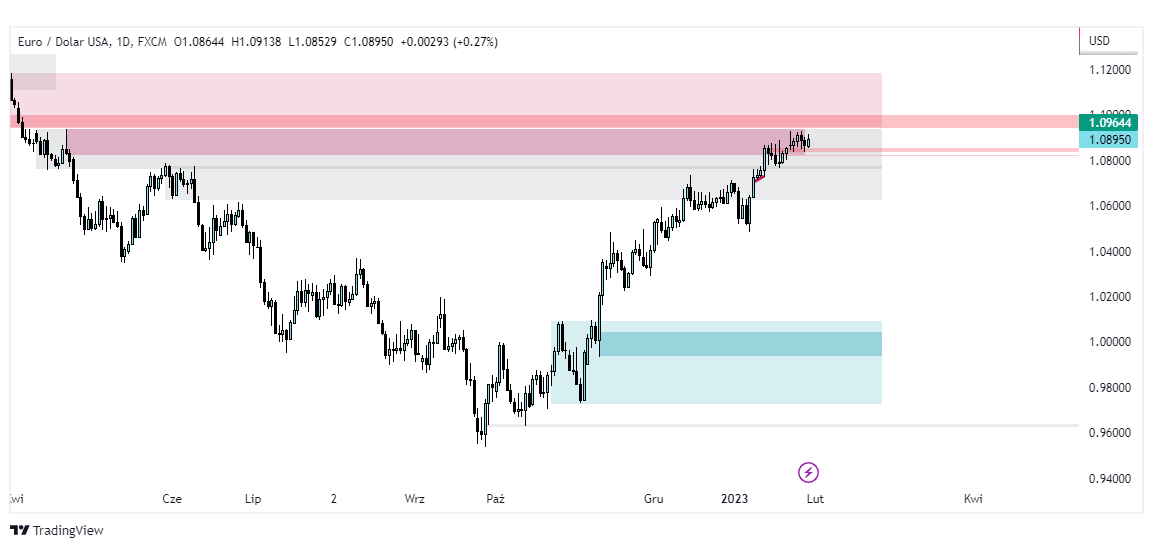

Jeśli mówimy o nadchodzącym posiedzeniu, trzeba także wspomnieć o parze EUR/USD.

A to dlatego, że EBC wskoczył na fotel agresywnego banku centralnego, do niedawna okupowany przez FED i 50pb podwyżki jest tu właściwie pewne. Co istotne, para euro z dolarem porusza się obecnie w okolicach poziomu 1.10000. W pierwszym odcinku tego roku był on wskazywany jako punkt, w którym rynek może zebrać się do korekty, jednak dziś, warto zwrócić uwagę na agresję EBC i niepewną sytuację w Stanach. Jeśli w środę, Powell nie da dolarowi powodów do umocnienia się względem waluty europejskiej, 1.10000 może zostać przełamany.

Zdaniem analityków ING, ma stać się to dopiero w drugim kwartale, po przewidywanym przez nich impulsie w postaci oficjalnej komunikacji Pivotu przez FED. Zdaniem banku, w lutym, kurs pary może wahać się w granicach 1.07-1.10.

Najważniejsze wydarzenia tego tygodnia

Wtorek – 31.01

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 08:00 | EUR | Retail Sales MoM | 1.1% | 0.2% |

|

|

Retail Sales YoY | -5.9% | -1.8% | |

| 08:45 |

|

Inflation Rate YoY | 5.9% | 6.1% |

| 09:55 |

|

Unemployment Rate | 5.5% | 5.5% |

|

|

Unemployment Change | -13K | 5K | |

| 10:00 |

|

Unemployment Rate | 7.8% | 7.8% |

| 11:00 |

|

Retail Sales YoY | -2.2% | -0.8% |

| 14:00 |

|

Inflation Rate YoY | 8.6% | 9.2% |

Środa – 01.02

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 09:15 | EUR | S&P Global Manufacturing PMI | 46.4 | 48 |

| 09:30 |

|

Unemployment Rate | 7.4% | 7.4% |

| 09:45 |

|

S&P Global Manufacturing PMI | 48.5 | 49.6 |

| 09:55 |

|

S&P Global Manufacturing PMI | 47.1 | 47 |

| 10:00 |

|

S&P Global Manufacturing PMI | 47.8 | 48.8 |

|

|

S&P Global Manufacturing PMI | 47.2 | 47 | |

| 10:30 | GBP | S&P Global/CIPS Manufacturing PMI | 45.3 | 46.7 |

| 11:00 | EUR | Unemployment Rate | 6.5% | 6.5% |

|

|

|

Inflation Rate YoY | 9.2% | 9% |

|

|

|

Inflation Rate YoY | 11.6% | 10.1% |

|

|

|

CPI | 120.52 | 120.3 |

|

|

|

CPI | 119 | 119.6 |

| 14:15 | USD | ADP Employment Change | 235K | 170K |

| 15:45 |

|

S&P Global Manufacturing PMI | 46.2 | 46.8 |

| 16:00 |

|

ISM Manufacturing PMI ( | 48.4 | 48 |

|

|

JOLTs Job Openings | 10.458M | 10.23M | |

| 20:00 |

|

Fed Interest Rate Decision | 4.5% | 4.625% |

Czwartek – 02.02

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 08:00 | EUR | Balance of Trade | €11.1B | €5.1B |

| 09:00 | Unemployment Change | -43.727K | 5K | |

| 13:00 | GBP | BoE Interest Rate Decision | 3.5% | 4% |

| BoE Monetary Policy Report |

|

|

||

| 14:15 | EUR | Deposit Facility Rate | 2% | 2.5% |

| ECB Interest Rate Decision | 2.5% | 3% | ||

| 14:30 | USD | Initial Jobless Claims | 186K | 200K |

|

|

|

Jobless Claims 4-week Average | 197.5K | 199K |

|

|

|

Continuing Jobless Claims | 1675K | 1677K |

| 14:45 | EUR | ECB Press Conference |

|

|

Piątek – 03.02

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 09:15 | EUR | S&P Global Services PMI | 51.6 | 52.5 |

| 09:45 |

|

S&P Global Services PMI | 49.9 | 51 |

| 09:55 |

|

S&P Global Services PMI | 49.2 | 50.4 |

| 10:00 |

|

S&P Global Services PMI | 49.8 | 50.7 |

| 10:30 | GBP | S&P Global/CIPS UK Services PMI | 49.9 | 48 |

| 14:30 | USD | Nonfarm Payrolls Private | 220K | 180K |

|

|

|

Unemployment Rate | 3.5% | 3.6% |

|

|

|

Non Farm Payrolls | 223K | 185K |

| 15:45 |

|

S&P Global Services PMI | 44.7 | 46.6 |

| 16:00 |

|

ISM Non-Manufacturing PMI | 49.6 | 50.3 |