Inflacja: nowa normalność? MakroPrzegląd #1/4 Marzec

Dziś, teoretycznie, na rynku sporo się dzieje, jednak z perspektywy tych, którzy przygodę z giełdą zaczęli podczas pandemii, rok 2023 może wydawać się zdecydowanie nudniejszy, a przez to – trudniejszy niż poprzednie. Taki scenariusz zakładaliśmy jeszcze w styczniu i dotychczas, sytuacja nie zaskakuje. Ogromne wyrwy między stanowiskami banków centralnych stopniowo zasypano, ryzyko geopolityczne już nie ciąży Europie (lub rynek przestał zwracać na nie uwagę), a gra toczy się teraz przede wszystkim o to, by nie dać się nabrać na rzekomy powrót hossy, w który w pewnym momencie, rynek wydawał się naprawdę wierzyć. Chociaż wygląda na to, że wierzyć przestał, nad gospodarkami USA i Strefy Euro kłębią się ciemne chmury, których aktywa ryzykowne mogą nie dostrzegać, przez co w tym nudnym kontekście, teoretycznie, z odcinka na odcinek, klaruje się pomysł na Short.

Obligacje skarbowe są coraz silniejszą konkurencją dla spółek

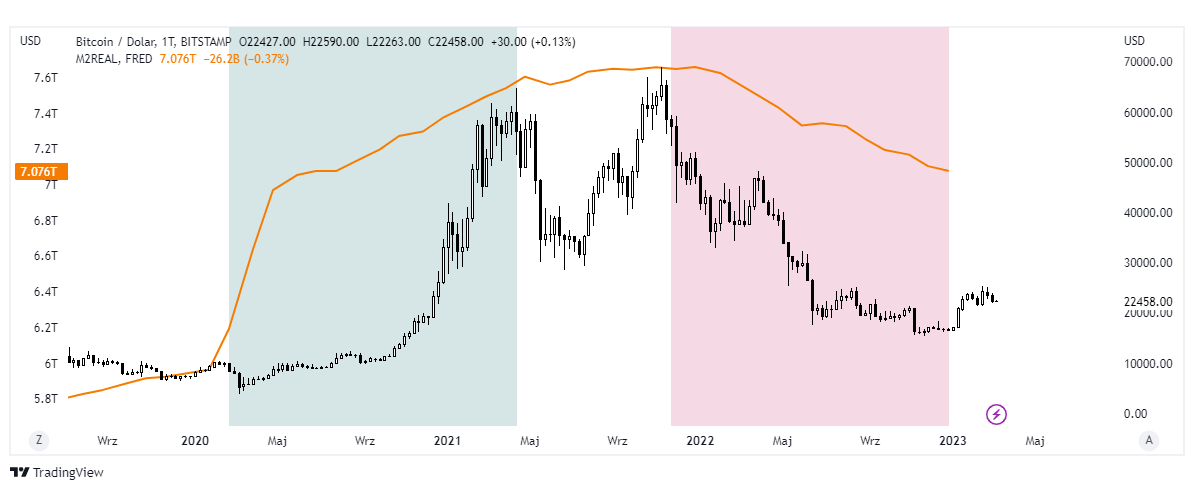

Zacznijmy od przypomnienia sobie o Bitcoinie, ponieważ z uwagi na wspomniany nie tak dawno Halving, w okolicy może pojawiać się coraz więcej osób, które będą liczyły na kontynuację ostatnich wzrostów. Na wykresie poniżej widać wykres kryptowaluty i podaży pieniądza w amerykańskiej gospodarce – M2 Money Supply. Pole zielone to naturalnie stymulacja gospodarki dodrukiem w reakcji na pandemię (część z tych pieniędzy popłynęła na rynki ryzykowne, w tym na rynek kryptowalut).

Pole czerwone z kolei to okres kurczenia się tejże podaży podczas cyklu zacieśniania warunków finansowych.

Już dawno temu wykresy takie, jak ten, spotykały się z komentarzami mówiącymi, że “korelacja sama w sobie nic nie znaczy”. Istotne jest jednak to, co ta korelacja obrazuje, a to już jest istotne w najwyższym stopniu.

Jak wiemy, na tym wszystkim stracił nie tylko Bitcoin, jako “bękart taniego pieniądza”.

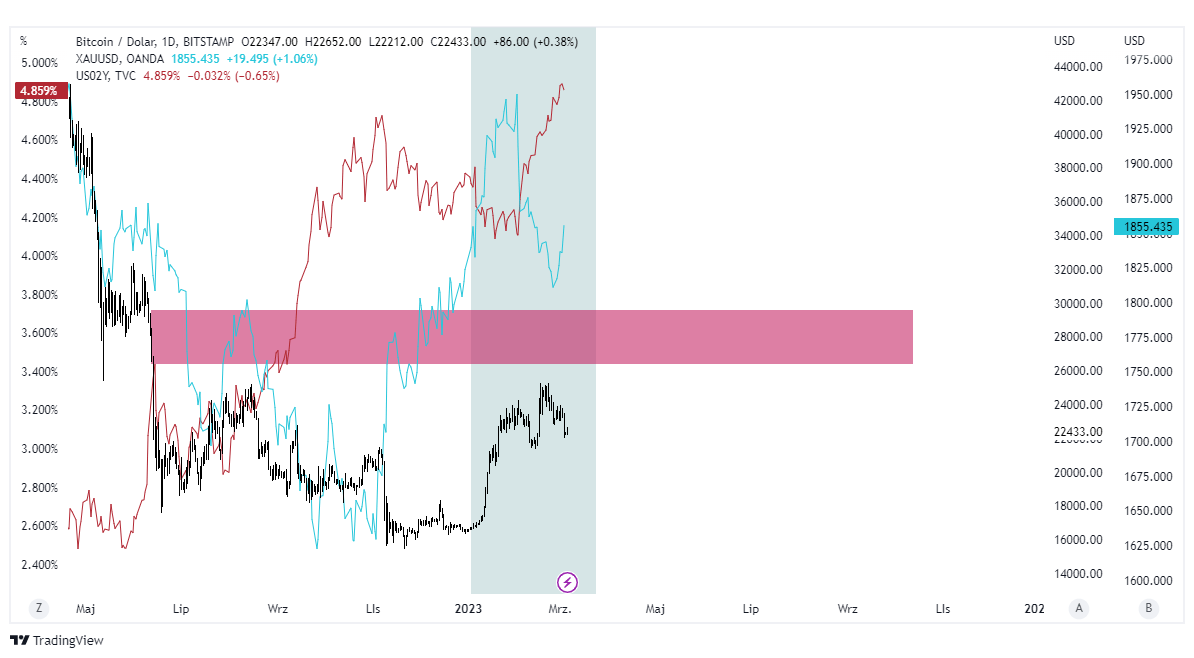

Złoto, dla przykładu, w ubiegłym roku radziło sobie zdecydowanie gorzej, niż oczekiwano by tego od klasycznego inflacyjnego “hedge’a”, jednak powodem, jak mówiliśmy w styczniu, były rentowności obligacji skarbowych.

Od wielu miesięcy, Yield amerykańskich, dłużnych papierów krótkoterminowych stanowił konkurencję dla złota, a dzisiaj, stanowi coraz większą także dla akcji.

Inwestorzy lokujący pieniądze w 6-miesięcznych obligacjach USA, mogą liczyć na rentowność przekraczającą 5%, co po wzrostach indeksów od początku roku, generuje dla nich dodatkowe ryzyko. Chociaż patrząc na wykres, trudno byłoby spodziewać się dalszych wzrostów “Yieldów”, niektórzy analitycy prognozują właśnie taki scenariusz.

Wykresy: Bitcoina (świecowy), złota (niebieski) i rentowności 2-letnich obligacji USA.

To jeden z czynników, który, obok wiszącej nad gospodarką USA, recesji, powinien skutecznie gasić optymizm.

To, co tyczy się spółek, w szczególności tyczy się także Bitcoina i do powrotu wiary w rynek, w obecnej sytuacji, potrzeba raczej czegoś więcej, niż płonnych nadziei na Pivot czy wiary w Halving. Zgodnie z kontekstem makro, powinniśmy czekać na strach przed dalszym zacieśnianiem, który pozwoliłby nam na chwilę wsiąść do pociągu na południe.

Warto także co jakiś czas przypominać sobie, że wciąż tlący się gdzieś tam, optymizm, opiera się m.in. na nadziei na gwałtowny zwrot FED-u, przypominający sytuację z roku 1966, który raczej nie jest brany przez nikogo pod uwagę.

Inflacja zostanie z nami na dłużej?

Robi się jeszcze ciekawiej, jeśli zajrzymy do jednego z ostatnich raportów firmy BlackRock.

Jej analitycy na horyzoncie także widzą recesję, popierając hipotezę utrzymania kosztów długu wyżej przez dłuższy okres i dodają, że perspektyw na wspomniane, szybkie wsparcie rynków ryzykownych, właściwie nie ma.

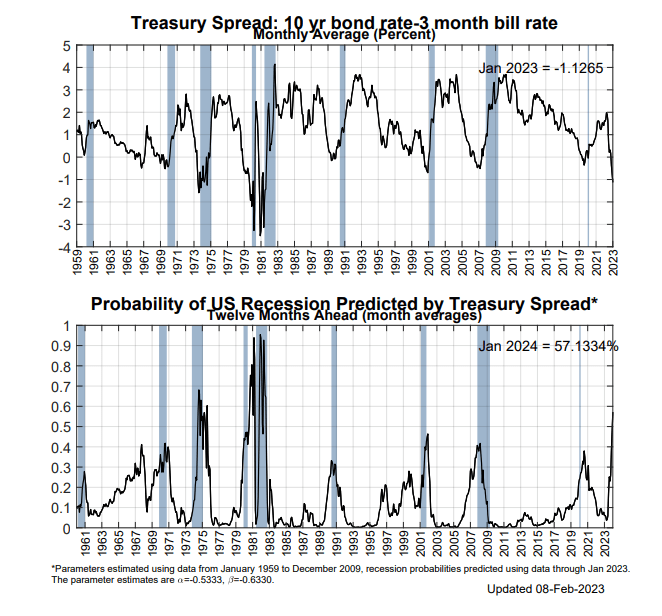

Miernik FED-u z Nowego Jorku, korzystający ze spreadu między Yieldami 3-miesięcznych i 10-letnich obligacji skarbowych USA, ocenia prawdopodobieństwo wystąpienia recesji w najbliższych 12 miesiącach na 57.1% – to poziom najwyższy od początku lat osiemdziesiątych.

Źródło: New York FED

Co także ważne, BlackRock nie oczekuje obniżek stóp w tym roku tak w USA, jak i w Europie, jednocześnie spodziewając się, że inflacja nie zdoła zwolnić do oczekiwanego przez banki centralne, poziomu, przed pierwszymi cięciami.

W najbliższych latach te gospodarki rozwinięte mają funkcjonować w kontekście, w którym wyższa inflacja jest częścią “nowej normalności”. Ta, teoretycznie egzotyczna, hipoteza, także nie jest niczym nowym i stanowi jedną z podstaw do spekulacji na temat stopniowej utraty wiary w waluty fiat (w szczególności mówimy tu o dolarze) w przyszłości.

Forex: mieszany kontekst dla EUR/USD

Tak więc, nie chodzi tylko o Stany Zjednoczone.

W tym scenariuszu, na Starym Kontynencie, cykl podwyżek ma zostać przerwany dopiero wtedy, gdy szkody wyrządzone przez nową politykę pieniężną będą dostrzegalne gołym okiem. Już pod koniec ubiegłego roku stawało się przecież coraz bardziej oczywiste, że EBC znalazł się w położeniu podobnym do FED-u i będzie zmuszony wybierać między zepsuciem rynku pracy (według ostatnich odczytów, stopa bezrobocia w Strefie znajduje się na rekordowo niskich poziomach), a wysoką inflacją.

Konteksty w USA i w Europie, zakładają więc drogi dług, recesję i wyższą inflację na dłużej.

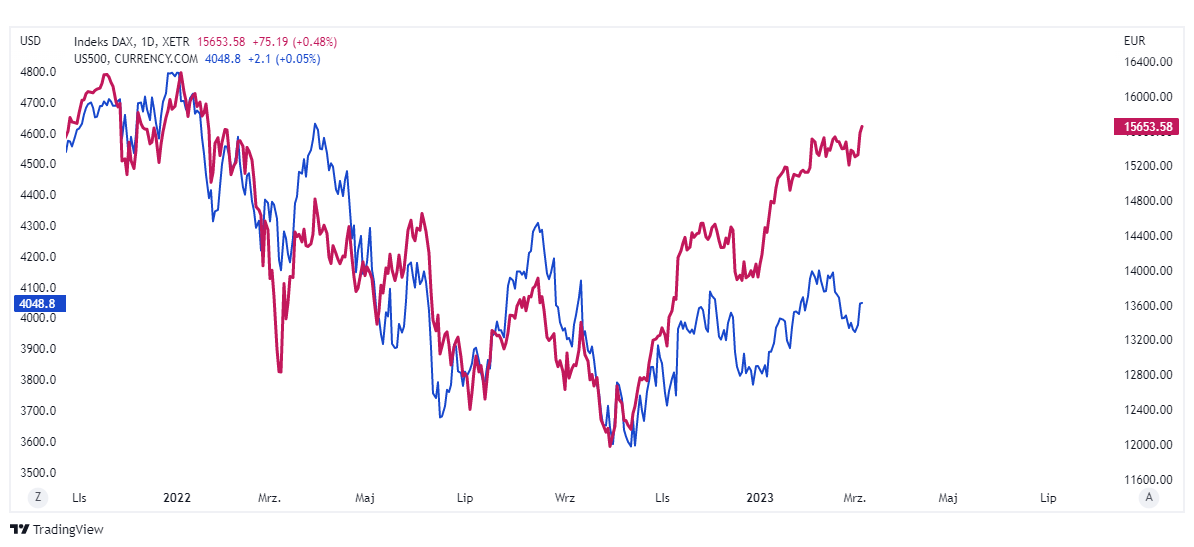

O ile taki rozwój wydarzeń wydaje się dość prawdopodobny, tak indeksy amerykańskie, jak i DAX, wydają się nie poświęcać mu zbyt wiele uwagi.

Wykresy indeksu DAX (czerwony) i S&P500.

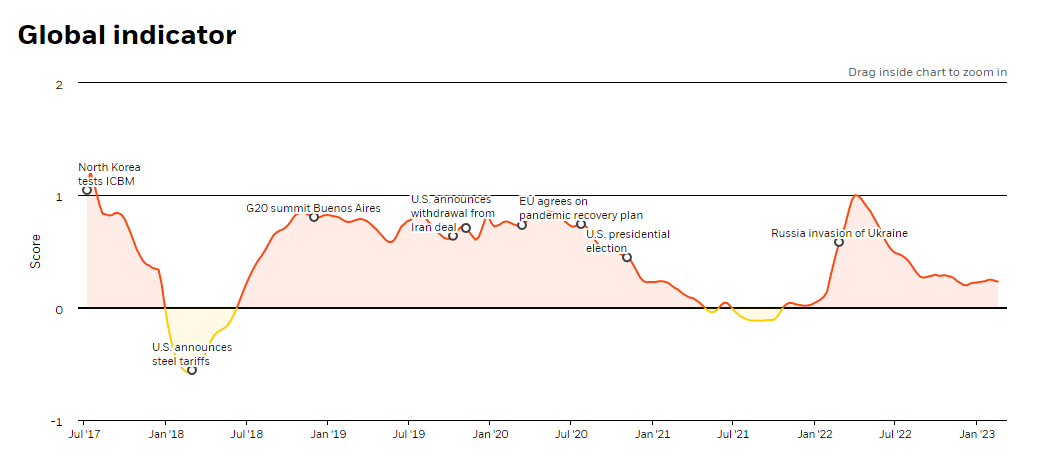

W przypadku Forex poniekąd komplikuje to sytuację na rynku EUR/USD, ponieważ po widocznej przez cały rok ubiegły, rozbieżności w narracjach banków i drastycznym wzroście ryzyka geopolitycznego w Europie, sytuacje FED-u i EBC stały się zbyt podobne, a samo ryzyko, jak pokazuje indeks BlackRock, mimo wciąż trwającej wojny, w znacznym stopniu się ustabilizowało.

Chociaż przez pewien okres zakładaliśmy możliwość korekty z oznaczonego na początku roku, poziomu technicznego, teraz gdy tę korektę, przynajmniej częściowo mamy za sobą, trudno opowiedzieć się po którejkolwiek ze stron.

Przed przesłuchaniem Powella

Już dzisiaj, szef FED-u, Jerome Powell weźmie udział w przesłuchaniach przed Senacką Komisją Bankową.

Przed przesłuchaniem, rynek obligacji oczekuje, że do sierpnia, bank podniesie stopy procentowe z aktualnych 4.67 do 5.45%, a następnie zdecyduje się na pauzę, co pokrywa się z powszechnie wyznawaną hipotezą “Higher for Longer”.

Wcześniej, opublikowany 3 marca raport podkreślił obniżenie inflacji do 2% jako priorytet banku, a szef FED-u z San Francisco, Mary C. Daly skomentowała sytuację w jastrzębim tonie, sugerując kolejne podwyżki, co miałoby być argumentowane m.in. pozostającą na wysokich poziomach, inflacją bazową.

Biorąc pod uwagę informacje, które zbieramy od początku roku, dzisiaj, scenariuszem podstawowym jest więc wyczekiwanie załamania na amerykańskich indeksach. Jeśli to nie wydaje się wystarczająco prawdopodobne, warto dołożyć starań, by nie dać się nabrać na pozycję długą na jednym z rynków ryzykownych.

Najważniejsze wydarzenia tego tygodnia

Wtorek – 07.03

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 16:00 | USD | Fed Chair Powell Testimony |

|

|

Środa – 08.03

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 08:00 | EUR | Retail Sales MoM | -5.3% | 2% |

|

|

Retail Sales YoY | -6.4% | -6.1% | |

| 10:00 |

|

Retail Sales YoY | 3.4% | 2.3% |

|

|

Retail Sales MoM | -0.2% | -0.4% | |

| 11:00 |

|

Employment Change QoQ | 0.3% | 0.4% |

|

|

Employment Change YoY | 1.8% | 1.5% | |

| 14:15 | USD | ADP Employment Change | 106K | 200K |

| 14:30 |

|

Balance of Trade (Jan) | -$67.4B | -$68.9B |

| 16:00 |

|

JOLTs Job Openings | 11.012M | 10.5M |

|

|

Fed Chair Powell Testimony |

|

|

Czwartek – 09.03

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 14:30 | USD | Jobless Claims 4-week Average | 193K | 195K |

|

|

|

Continuing Jobless Claims | 1655K | 1657K |

|

|

|

Initial Jobless Claims | 190K | 195K |

Piątek – 10.03

| Godzina | Waluta | Wskaźnik | Wartość poprzednia | Konsensus |

| 08:00 | EUR | CPI | 114.3 | 115.2 |

|

|

GBP | Goods Trade Balance Non-EU | -£7.484B | -£6.6B |

|

|

|

GDP MoM | -0.5% | 0.1% |

|

|

|

Goods Trade Balance | -£19.271B | -£17.75B |

| 09:00 | EUR | Retail Sales MoM | -1.7% | 1.1% |

| Retail Sales YoY | 4% | 0.5% | ||

| 14:30 | USD | Nonfarm Payrolls Private | 443K | 213K |

|

|

|

Non Farm Payrolls | 517K | 200K |

|

|

|

Unemployment Rate | 3.4% | 3.4% |